2.中南大学 绿色金融研究中心,湖南 长沙 410083

股价同步性与股票市场中信息含量的关系取决于股价的形成机制(王亚平等,2009;周林洁,2014)。当市场更有效,市场机制更完善,信息能够迅速可靠地体现在价格中,较低的同步性更可能和较多的企业特定信息相关。早在20世纪80年代,在相对成熟的欧美股票市场,Roll(1988)发现个股波动受行业或市场的因素影响较小,个股收益率的波动更多由公司自身的特质信息来解释。在此情况下,企业信息公布得越多,个体信息进入股票价格的含量增加,从而股票价格个体性的波动程度增强,股票价格的同步性降低,即股价同步性负向反映股票市场的信息效率。

相反,新兴市场的股票市场则被认为是一个噪声较多的市场,公司的个体信息相对较少,股票价格的波动主要受噪声的推动(王亚平等,2009;周林洁,2014;Dasgupta等,2010;Hu和Liu,2013)。王亚平等(2009)的研究表明,在这样的市场,企业信息公布得越多,信息量的提高能降低公司未来发展的不确定性,减弱噪声对股票价格的影响,从而降低股票价格个体性的波动程度,股价同步性提高。因此,股价同步性与信息含量正相关,股价同步性正向反映股票市场的信息效率(Dasgupta等,2010)。

理论和实证研究已经表明,我国股票市场属于噪声较多的新兴资本市场(张峥和刘力,2006;张艳,2005;王春峰等,2006)。为了提高信息效率,2007年《上市公司信息披露管理办法》发布,对上市公司的信息披露进行了规范和要求。就环境信息而言,自2008年上交所发布《上市公司环境信息披露指引》鼓励上市公司披露环境信息,上市公司才开始通过年报和社会责任报告等对环境信息进行披露。2010年,更加全面的《上市公司环境信息披露指南》(意见征集稿)实行,该文件要求上交所和深交所A股上市公司按指南披露环境信息。

目前,学者对环境信息披露的研究逐渐丰富。一个主要的关注点是,企业环境信息披露的影响因素以及环境信息披露带来的经济效果。一个普遍的认识,是环境信息的价值直接反映了公司可能面临的环境风险,它既包括公司面临的物理环境风险,也包括由于环境风险造成的公司“搁浅”资产(stranded asset)价值的减损,还包括由于环境监管和标准的提高而面临的运营成本上升或环保罚款后的公司利润下降的风险。投资者则利用这些企业的环境风险信息进行投资决策,比如,用来预测企业未来的业绩和现金流(沈洪涛等,2010)。倪娟(2010)研究发现,重污染行业积极进行环境信息的披露可以在一定程度上降低企业和银行之间的信息不对称程度,从而使企业获得更多的银行贷款,并降低其债务融资成本。随着对生态社会发展的重视,由成本上升、环境监管加强所引致的企业环境风险也在上升,投资者会更加关注企业的环境管理、环境投资和环境影响等环境相关信息,以降低投资的环境风险。

当前,我国大多数企业的环境信息披露主要还是自愿行为。环保部 2010 年颁布的《上市公司环境信息披露指南》(意见征集稿),强制要求 16 类重污染行业上市公司披露环境信息。重污染行业是强环境敏感型行业,其生产活动对环境存在着巨大的风险,重污染行业之外的行业则属于弱环境敏感型行业,其生产经营活动对环境存在弱影响。企业进行环境信息披露不是降低环境污染的途径,而是暴露环境风险、展示改善环境所作努力的途径。随着公民环境意识的觉醒,企业环境绩效越来越受到关注,企业的环境信息披露不仅受到法规要求,更是自身发展的需要。重污染行业必须披露高水平的环境信息才是合法的,并将受到市场的认可。同时,高污染企业如果向投资者隐瞒环境信息或披露虚假环境信息,投资者无法正确评估环境风险,一旦企业出现环境事故,投资者将无法按照预期收益收回资金,甚至可能血本无归。“紫金矿业”的污染事件就是一个典型例子。不仅是股权融资领域,给重污染行业企业提供信贷的银行或债券持有人也会重点考虑该企业的环境风险,以防止投资的失败。因此,重污染行业只有披露较高程度的环境信息才能与其公司特质匹配。

本文以我国强环境敏感型行业为研究对象,研究企业环境信息披露与股价同步性之间的关系,以及分析师关注在关系中所起的调节作用。研究结果表明,环境信息披露,无论是显著性、量化性还是时间性的内容,其程度越高,股价同步性越高;普通投资者对于环境信息无法准确理解,分析师并不会刻意增加对环境信息的关注度,但会对环境信息进行解读并使其反映在股价中,使得环境信息与股价同步性之间的正向关系随着分析师关注度的增加而降低。与现有文献相比,本文的贡献包括:(1)本文采用“内容评分法”对强环境敏感型行业上市公司的年报和非年报(独立报告)的环境信息披露进行了手动数据收集和评价,并采用显著性、量化性、时间性三个维度评价环境信息内容。这有助于揭示中国股票市场的环境信息特征,是对现有中国环境信息披露文献的有益补充。(2)本文在同类文献中首次研究企业环境信息披露与股价同步性的关系。由于新的视角,本研究带来了新发现,为中国股票市场的环境信息效率研究提供了新的更为直接的证据,并为分析师关注环境信息提供了建议。

二、理论分析与研究假设 (一) 环境信息披露作为社会责任信息披露的一个重要方面,环境信息披露越来越受到企业和社会的关注。环境信息披露是指企业提供环境信息和与环境相关的财务信息,从而满足投资者和监管者的相关需求(武剑锋,2015)。环境信息通常包括企业的环境政策、环境管理、环境绩效、环保投资、环保支出和环保收入情况等。

组织合法性理论是解释公司披露环境信息的重要理论依据。组织为了获得组织外部与组织相联系的社会公众、利益相关者的承认、支持和服从,披露企业相关信息,以帮助公众认识和了解企业。戴鑫等(2011)认为:基于合法性理论,企业披露环境信息的动机分为规制性动机、道德性动机和利益性动机。随着人们对环境的关注,环境表现已经成为企业合法性的一个重要方面,企业通过环境披露来改善企业外部对企业的认知,从而提升其合法性水平。同时,企业披露环境信息还受到绿色信贷、绿色债券等政策优惠因素的利益驱动。

我国的上市公司按所在行业对环境的影响可分为强环境敏感型和弱环境敏感型企业。图1构建了企业环境信息披露水平与环境敏感度的四种典型情况。市场通常期望强环境敏感型企业披露更多的环境信息,以降低投资的环境风险,因此,强环境敏感型企业只有披露较高程度的环境信息才能与其公司特质匹配,是企业环境责任的体现(第一象限)。如果披露较少,则其合法性不足,将面临监管机构的惩罚,或者说需要监管力量进行校正,促使其从第四象限向第一象限移动。Bewley和Li(2000)发现,污染倾向越高的企业越有可能披露常规性的环境信息。王建明(2008)以我国公司为样本,发现重污染行业比非重污染行业披露更多的环境信息,并认为这种差异是制度因素所导致的。沈洪涛等(2014)的实证结果表明:在我国重污染行业中,表现好或表现坏的公司都有可能披露较高水平的环境信息。但环境表现差却披露较高水平的环境信息是一种满足监管的辩白行为,而环境表现好且环境信息披露水平高则是一种传递信号的告白行为。这两种情况虽然动机不同,但都有可能出现在第一象限中。

|

| 图 1 环境信息披露与环境敏感度关系图 |

弱环境敏感型企业的生产或业务与环境关联性较小,面临的规章要求也较少,其进行环境信息披露更多的是出于利益性动机,自愿地披露环境信息不仅是展示企业“环境作为”的途径,也是获取更多关注的方式(第二象限)。这些企业倾向于披露正面的环境信息,比如企业在环境绩效方面的成果,这有助于该类企业在市场中产生环境溢价(Clarkson等,2008)。

(二) 股价同步性与股市的信息效率早期针对欧美股票市场的研究强调股价同步性与股价信息含量负相关。在噪声较少的欧美股票市场,个股股价的波动更多由公司自身的特质信息来解释。Roll(1988)、Wurgler(2000)的研究结果表明:企业信息公布得越多,个体信息进入股票价格的含量增加,从而股票价格个体性的波动程度增强,股价同步性降低,即股价同步性负向反映股票市场的信息效率。同样,从信息透明度的角度出发,Jin和Myers(2006)提出公司信息透明度越低,意味着特质信息越少、特质性风险越高,因而股价同步性提高。Hutton等(2009)使用盈余管理作为公司透明度的衡量,得出了信息透明度与股价同步性负相关的结论。Wang等(2016)发现在企业公布盈余的时候,股价同步性会显著下降,这是因为信息大量公布的缘故。Lee和Liu(2011)进一步提出,股价的异质性波动由噪音和公司基本面信息共同产生。噪音对股价波动的影响会随着股价信息量的提高而下降,而公司基本面信息的影响则首先随价格信息量提高而下降,之后上升(周林洁,2014)。

也有学者,如Dasgupta等(2010),认为股价同步性和股票信息含量的关系受信息环境、披露信息的类型和时间点的影响。在一个信息透明的环境中,股票价格更积极地反映未来可能发生的事件,因而当未来事件确实发生时,股价中反而包含更少的信息,因而现在股票信息含量越高,未来股价同步性越高;而在不透明的信息环境中,噪声会引起股价出现不确定性的运动,公司信息透明度越高,受这种不确定性影响越小,由噪声引发的波动会降低。

这种对不同市场的关注,强调了股价同步性与股市信息效率在不同信息透明度和噪声环境的不同作用机制。由于新兴市场的股票市场通常被认为是一个噪声较多的市场,公司的个体信息相对较少,股票价格的波动主要受噪声的推动。在这样的市场,企业信息公布得越多,信息量的提高能降低公司未来发展的不确定性,减弱噪声对股票价格的影响,从而降低股票价格个体性的波动程度,股价同步性提高。因此,股价同步性与信息含量正相关,股价同步性正向反映股票市场的信息效率。近年来对中国股票市场的很多实证研究,提供了直接的证据。比如,Hu和Liu(2013)发现,在中国的股票市场里,公司较低的股价同步性更可能是由于噪音交易和较低的定价效率所造成的。王亚平等(2009)的研究结果表明,信息透明度越低,股价同步性越低,两者为正相关关系。史永(2013)发现,公司信息披露质量的提高将增强投资者的信心,打消投资者对公司未来发展不确定性的疑虑,在股市中通过交易融入股价的私有信息就越少,股价同步性越高。

(三) 环境信息披露与股价同步性环境信息的价值体现在:首先,环境信息直接反映了公司可能面临的环境风险。这既包括公司面临的物理环境风险,也包括由于环境风险造成的公司“搁浅”资产价值的减损,还包括由于环境监管和标准的提高而面临的运营成本上升或环保罚款后的公司利润下降的风险。投资者则利用这些企业的环境风险信息进行投资决策,比如,从环境表现差的公司转向环境表现好的公司,其直接的结果是影响了公司股价的变动,也对公司经理产生了进一步披露环境信息的压力。“环境风险和机会已经以不同的程度嵌入每一个商业和投资组合决策里”(Labatt和White,2007)。

同时,学者认为,环境信息的披露也传递了企业在经营管理上的信号,说明了管理层对利益相关者的重视,体现了公司治理的完善(毕茜等,2012)。另外,公司受媒体关注度越高,越需要顾及自身形象而披露更多的环境信息(郑春美和向淳,2013),也越会影响公司个股的股市表现(肖浩和詹雷,2016)。Qiu等(2016)的实证结果显示,财务绩效更好的公司往往披露更高水平的环境信息。

其次,由于环境信息难以计量和货币化,企业内部和外部在环境信息方面的信息不对称现象比较严重。大量的实证研究已经探讨了环境信息披露对企业价值等的影响,但研究结果有国家上的差异性。Kim等(2014)发现包括环境信息在内的社会责任信息的披露越高,股价暴跌风险越低。Plumlee等(2015)以美国五个行业的公司为样本发现环境信息披露会影响企业的现金流和股权融资成本,从而影响企业的价值。Nor等(2016)针对马来西亚的样本研究发现公司会为了吸引投资者的关注度而注重对自身的环境信息披露。在我国,Li等(2017)利用中国2013–2014年475家上市公司的数据,研究发现环境信息披露与财务绩效负相关。沈洪涛等(2010)发现环境信息的披露降低权益资本成本,倪娟和孔令文(2016)则发现重污染行业积极进行环境信息的披露可以在一定程度上降低企业和银行之间的信息不对称程度,从而使企业获得更多的银行贷款和降低债务融资成本。

综上所述,环境信息的披露可以反映出公司的多层信息,不仅对未来的经营生产具有预测作用,而且会影响公司的现金流预测及市场估值。投资者可以利用这些企业的环境风险信息进行投资决策。在噪声较多的中国股票市场中,由于噪声是推动股价变动的主要因素,企业层面环境信息的披露有助于降低对公司未来发展的不确定性,从而减弱噪声对股票价格的影响,股票价格个体性的波动程度降低,股价同步性提高。据此,我们提出以下假设:

假设1:公司环境信息披露水平和公司股价同步性正相关。

(四) 分析师关注的作用通常认为,分析师是资本市场的信息润滑剂,其作用是提供更多的增量信息,合理引导资源配置,提高资本市场的有效性(徐欣和唐清泉,2010;韩洁等,2016)。但学者对于分析师关于股价同步性的作用依旧存在争议。Chan和Hameed(2006)认为分析师向市场提供的并不是公司特质信息,而是市场层面信息,分析师关注越多的公司,其股价同步性越高。朱红军等(2007)则认为证券分析师的信息搜寻活动能够提高股票价格的信息含量,使其包含更多公司基本面的信息,降低股价的同步性,增强价格对资源配置的引导作用,提高资本市场的运行效率。因此,分析师的作用与市场的噪声情况有关,在噪声较少的市场,公司的基本面信息充分反映在股价中,分析师的分析可能失效;而在噪声较多的市场,分析师的专业性比一般投资者要高,其提供的信息能更准确地反映公司的基本现实(王征等,2006)。就我国资本市场信息弱势有效的现实情况而言,通常认为,分析师作为非有效市场的补充,能缓解市场的信息不对称。

虽然分析师利用自身的专业知识对企业的盈余公告进行分析,具有信息解读的规模经济和范围经济,但其对企业信息解读的活动是有成本的,只会对符合自身成本收益函数的信息进行搜寻(薛祖云和王冲,2011)。王艳艳等(2014)在控制自选择偏差的情形下,发现公司披露社会责任报告会引起更多的分析师关注,并认为社会责任报告的披露降低了分析师的信息处理成本,导致分析师服务供给的增加。杨明秋等(2012)研究了社会责任报告与分析师盈余预测的关系,发现社会责任报告的披露有利于降低分析师预测的误差,但结果并不显著。而年报中环境信息和其他财务信息糅杂在一起,分析师基于自身成本的考虑,可能不会增加对环境信息的解读成本。因而,我们假设公司年报披露环境信息并不会增加对该公司进行关注的分析师人数。

假设2:公司是否披露环境信息与分析师关注度不相关。

我国环境信息披露时间不长,在披露内容、披露形式上并不统一,主要基于政府强制力推动,自愿性披露意识不强(颉茂华等,2013)。同时,环境信息在公司年报中既出现在董事会报告部分,也出现在财务报表附注部分,其在年报中的分布具有一定的隐秘性。因此,在噪声较多的市场上,投资者对于复杂的环境信息可能较难使用,也难基于这些信息进行证券交易,因而环境信息更可能需要依靠一些专业的团队,通过专业的分析和整合,然后通过发布研报使这些信息反应在股价中。张秀敏等(2017)研究表明,分析师在进行盈余预测时对环境信息予以关注,并使环境信息更好地发挥资本市场的信息作用,优化资本的配置。吴红军等(2014)发现分析师跟踪促进了环境信息披露对融资约束的缓解作用。根据现有文献里分析师对促进股价反应信息中起到的积极作用,提出以下假设:

假设3:公司环境信息披露水平与公司股价同步性的正相关关系随分析师关注度的提高而减弱。

三、研究设计 (一) 样本选取与来源首先,我们对强环境敏感型行业进行界定。根据环保部2008年公布的《上市企业环保核查行业分类管理名录》(环办函〔2008〕373号)的细节要求及《上市公司环境信息披露指南》(意见征集稿)规定的16类重污染行业,我们将要求披露的行业与证监会行业分类(2012)标准进行合并,得到以下强环境敏感型行业:(1)采矿业:煤炭开采和洗选业;石油和天然气开采业;有色金属矿采选业。(2)制造业:酒、饮料和精制茶制造业;纺织业;造纸和纸制品业;石油加工、炼焦和核燃料加工业;化学原料和化学制品制造业;医药制造业;化学纤维制造业;橡胶和塑料制品业;非金属矿物制品业;黑色金属冶炼和压延加工业;有色金属冶炼和压延加工业。(3)电力、热力、燃气及水生产和供应业:电力、热力生产和供应业(仅热电和火电)。所选样本为上交所上市的上述行业公司,之所以选择上交所,是因为上交所要求披露环境信息的时间更早,披露机制更加健全。

企业年报是公司披露信息的重要载体。本文所用的环境信息披露水平(Environmental Information Disclosure,EDI)由企业年报和非年报(包括社会责任报告、可持续报告和环境报告三类独立报告)中的环境相关信息手动整理而来,具体评估方法见下文。对样本进行环境信息搜集的时间为2011年5月至2016年4月,以2011年为起点是因为上市公司环境信息披露指南于2010年9月发布,自此环境监管和要求比之前更严格。月份对应年报发布的时间,样本的其他财务数据均为样本时间的年末数据。分析师数据及主要财务数据来自CSMAR数据库,换手率(VOL)数据、第一大股东数据(TOPHOLD)及机构投资者(INST)持股比例数据来自WIND数据库。

初始样本为1 349个观测值,由于股价同步性的计算通常要求年个股交易天数不少于200天,因此剔除不满足该条件的公司−年数据148个;剔除ST公司及变量缺失的样本173个,最终样本数为237家公司,共1 028个公司−年数据。

(二) 模型设定与变量说明1. 环境信息披露水平(EDI)的衡量

目前对环境信息披露水平的界定还没有统一标准,国外学者中比较有代表性的是Clarkson(2008)的做法,他在借鉴全球报告倡议(GRI)的基础上构建了对环境信息内容的评分体系,并按是否容易验证区分硬披露和软披露。我国学者在环境信息的界定以沈洪涛为代表,他从中国实际出发,依据《上市公司环境信息披露指南》(意见征集稿)中要求披露的基本项目进行分类,丰富了“内容评分法”,从数量和内容进行相应的赋值设计。本文主要是在参考沈洪涛等(2014)的基础上做调整,采用“内容评分法”对年报和非年报的环境信息披露分别进行评价。具体关注的披露内容如下:

(1)环境政策情况:经营者的环保理念、方针及目标、制度;

(2)环境管理情况:环境认证、环境保护荣誉、环保相关的教育及培训;

(3)环境绩效情况:污染物排放、资源能源消耗;

(4)环保投资情况:投资情况、技术改进及工程设施建设(包括环境公益工程);

(5)环保支出情况:排污费等费用、环境相关的罚款、赔偿;

(6)环保收入情况:与环保相关的政府补贴及奖励等。

在手动收集到以上样本企业信息后,使用显著性、量化性、时间性三个维度分别评价环境信息内容。显著性:即披露的环境信息属于非财务信息赋值1分,属于财务信息部分赋值2分,未披露赋值0分;量化性:定性的环境信息披露赋值1分,定量的环境信息披露赋值2分,未披露赋值0分;时间性:披露当前的环境信息情况赋值1分,涉及未来的环境信息赋值2分,未披露赋值0分。从这三个维度对环境信息进行了系统的划分,不仅涉及环境信息披露的方式(量化性),而且涉及环境信息披露的位置(显著性)以及环境信息在时间层次的分布(时间性)。我们将三个维度的分值加总,得出总分,为最终的EDI水平。分数越高,披露的信息质量越高。

2. 股价同步性(SYNCH)的衡量

本文的因变量是公司的股价同步性,参考Morck等(2000)、李增泉等(2011)、胡军和王甄(2015)等的做法,对样本上市公司年度数据进行如下回归:

| $RET_{it} = \alpha + \beta_{{1}}MKTRET_t + \beta_{{2}}MKTRET_t - 1 + \beta_{{3}}INDRET_{it} + \beta_4 INDRET_{it- 1} + \varepsilon_{it}$ | (1) |

其中,RETit为第t个交易日公司i的个股日收益率;MKTRETt(MKTRETt-1)和INDRETt(INDRETt-1)分别为第t个和第(t-1)个交易日流通市值加权的日市场和行业收益率;计算行业日收益率时剔除了公司i。为了使市场收益率与年度报告相对应,我们将每个年度的研究期间定义为该年度5月份的第一个交易日至次年4月份的最后一个交易日。我们通过模型的R2变形衡量股价同步性SYNCH,即日收益率中由市场和行业层面因素引起的非异质部分:

| $SYNCH = L{{n}}[{R^2}/(1 - {R^2})]$ | (2) |

3. 模型设定

为了检验环境信息披露水平和股价同步性之间的关系,我们构建下式:

| $\begin{aligned}SYNCH_{it} =& \beta_0 + \beta_1EDI_{it{{ - 1}}} + \beta_2COVERAGE_{it} + \beta_3SIZE_{it} + \beta_4LEVERAGE_{it} + \beta_5ROA_{it} + \beta_6AGE_{it}\\& + \beta_7BM_{it} + \beta_8 TOPHOLD_{it} + \beta_9INST_{it} + \beta_{10}VOL_{it} + \beta_{11}STOROA_{it} + \beta_{12}HSHARE_{it} \\& + \beta_{13}BSHARE_{it} + \beta_{14}STATE_{it} + \beta_{15}BIG4_{it} + YEAR + INDUSTRY + \varepsilon \end{aligned}$ | (3) |

其中SYNCH为模型(2)中计算的股价同步性,EDI为环境信息披露水平,是主要考察变量。为避免环境信息披露和股价同步性之间可能存在的内生性问题,我们将环境信息披露水平滞后一期。根据已有文献,我们控制了公司规模、杠杆、盈利能力、上市年限、账面市值比、最终控制人性质、换手率、审计情况等可能影响股价同步性的因素,具体说明见表1。

| 变量

性质 |

变量名称 | 变量符号 | 变量定义 | 变量选取说明 | 预测

方向 |

| 被解释

变量 |

股价同步性 | SYNCH | 个股收益率被市场收益率和行业收益率解释的部分 | ||

| 解

释 变 量 |

年报环境信息

披露水平 |

EDI | 年报中的环境信息分值 | 由内容评分法对环境信息进行评分 | |

| 年报中是否披

露环境信息 |

EDI1 | 披露为1,未披露为0 | |||

| 独立报告环境

信息披露水平 |

ZEDI | 独立报告中的环境信息分值 | |||

| 总环境信息披露 | EDIZ | EDI和ZEDI相加 | |||

| 年报环境信息

的显著性水平 |

XEDI | 年报环境信息评分的显著性分值 | |||

| 年报环境信息

的量化性水平 |

LEDI | 年报环境信息评分的量化性分值 | |||

| 年报环境信息

的时间性水平 |

TEDI | 年报环境信息评分的时间性分值 | |||

| 控

制 变 量 |

分析师关注度 | COVERAGE | 取分析师人数的自然对数,ln(ANALYST+1) | 分析师通过对信息的解读并传递,会提高信息透明度,减弱噪声对股票价格的影响,个体性的波动程度降低,股价同步性也因此提高。 | + |

| 公司规模 | SIZE | 公司年末总市值的自然

对数 |

规模越大的公司,其个股收益率与行业和市场收益率关联度越高,被市场操纵的可能性越小,其未来发展的不确定性也较小。因而,公司规模越大,股价同步性越高。已有实证(周林洁,2014)证实股价同步性与公司规模正相关。 | + | |

| 资产负债率 | LEVERAGE | 资产负债率 | 资产负债率越高,意味着公司未来正常生产经营的不确定性越大。一个公司如果负债过多,可能会引起投资者的恐慌,使股价和市场走势背离,因而股价同步性越低。王亚平等(2009)、胡军等(2015)均发现公司杠杠和股价同步性显著负相关。 | – | |

| 资产报酬率 | ROA | 资产报酬率 | 资产报酬率越高,会导致其股价在市场低迷时上升,而资产报酬率越低,也会导致股价在市场上涨时下降。因此,ROA和股价同步性之间的关系可能正相关,也可能负相关。Hutton等(2009)发现盈利能力指标和股价同步性之间的关系在不同回归结果中并不一致。国内比较典型的结果如:胡军等(2015)发现两者之间显著正相关,而王亚平等(2009)的结果则显著为负,伊志宏等(2015)在研究女性分析师对股价同步性的影响时,其OLS结果中净资产收益率和股价同步性并不相关。 | ? | |

| 控

制 变 量 |

上市时间 | AGE | 公司首次公开发行日期距研究窗口的间隔时间(以年为单位) | 公司较年轻时,由于缺乏过去经营业绩的历史记录,对其财务报告的可靠性及其实际价值的评估具有较大的不确定性,这种不确定性容易引发公司特质收益波动。 | – |

| 账面市值比 | BM | 该指标和市值账面比成反比,为公司的资产比上市值 | 该值越大,说明公司的成长性越低。游家兴等(2006)发现账面价值和市场价值之比越小,股价同步性越低。 | + | |

| 第一大股东

持股比例 |

TOPHOLD | 第一大股东持股比例 | 第一大股东的持股撤股行为会引起市场的反应,从而导致股价出现与市场不同的波动。但第一大股东的作用存在双向性,王艳艳等(2014)、李增泉(2005)等人的结果均表明TOPHOLD和股价同步性之间关系不明确。 | ? | |

| 机构投资者

持股比例 |

INST | 机构投资者持股比例 | 机构投资者能帮助提高股市投资者行为的理性成分(游家兴,2008),当一家公司的机构投资者持股比例越高,越能在市场波动时保持自身股价的平稳。周林洁(2014)、Ting和Wang(2011)均证实了机构投资者持股与股价同步性的负向关系。 | – | |

| 换手率 | VOL | 年平均换手率 | 一家公司的股票在市场上的换手率越高,说明其股价的波动性越大,胡军等(2014)在实证中发现换手率和股价同步性负相关。 | – | |

| 盈余波动性 | STOROA | 过去三年的ROA值的标准差 | 该指标越大,说明财务方面的波动性越大,由于ROA对于股价同步性的影响不明确,故不作方向性预测。 | ? | |

| 是否在H股

上市 |

HSHARE | 虚拟变量,在H股上市则为1,否则为0 | 一般认为一个公司同时发行H股,需依照GAAP进行财务信息的公布,其信息透明度更高,受噪声干扰越小。 | + | |

| 是否在B股

上市 |

BSHARE | 虚拟变量,在B股上市则为1,否则为0 | 一般认为一个公司同时发行B股,需依照IFRS进行财务信息的公布,其信息透明度更高,受噪声干扰越小。 | + | |

| 是否为国有

企业 |

STATE | 虚拟变量,为国企则为1,否则为0 | 一个行业中大型国企的股价波动会带来行业股价的联动,因而国企的股价同步性比非国企的要高。Gul等(2010)用1996–2003年的中国公司为样本,发现国企的股价同步性更高。 | + | |

| 是否为四大

审计 |

BIG4 | 虚拟变量,经由四大审计则为1,否则为0 | 经由四大会计师事务所审计的公司能发现公司的潜在信息,防止舞弊现象(项文彪,2010)。Gul等(2010)的研究结果亦表明理性的投资者也会关注审计单位的意见,当一个公司由四大审计时,其股价同步性应该越低。 | – |

为了检验分析师是否会关注年报中的环境信息,我们构建式(4)进行检验:

| $\begin{aligned}COVERAGE_{it} = & \gamma_{{0}} + \gamma_ {{1}}EDI{{1}}_{it - 1} + \gamma_ {{2}}SIZE_{i{{t}}} + \gamma_3 LEVERAGE_{it} + \gamma_{{4}}STATE_{it} + \gamma_{{5}}ROA_{it} \\& + \gamma_6 {{STO}}ROA_{it} + \gamma_{{7}} INST_{it}+ YEAR + INDUSTRY + \varepsilon_{it}\end{aligned}$ | (4) |

其中,EDI1取值为1,表示公司在年报中披露环境信息,否则取值为0;COVERAGE为跟踪该公司的分析师数量。根据以往研究(王艳艳,2014;Bhushan,1989;冯旭楠和李心愉,2013),我们控制了公司规模(SIZE)、资产负债率(LEVERAGE)、是否为国有企业(STATE)、企业的资产报酬率(ROA)、企业过去三年的盈余波动性(STOROA)以及机构投资者持股比例(INST)。

为了探究分析师的作用,我们在模型(3)的基础上加入环境信息披露水平和分析师人数的乘积项,得到式(5):

| $\begin{aligned}SYNCH_{it} = & \beta_0 + \beta_1 EDI_{it - 1} + \beta_2 EDI{_{it - 1}\_ COVERAGE_{it}} + \beta_3 COVERAGE_{it} + \beta_4 SIZE_{it} \\ & + \beta_5 LEVERAGE_{it} + \beta_6 ROA_{it} + \beta_7 AGE_{it} + \beta_8 BM_{it} + \beta_9 TOPHOLD_{it} + \beta_{10} INST_{it} \\&+ \beta_{11} VOL_{it} + \beta_{12}STOROA_{it} + \beta_{13}HSHARE_{it} + \beta_{14}BSHARE_{it} + \beta_{15}STATE_{it} \\ & + \beta_{16} BIG4_{it} + YEAR + INDUSTRY + \varepsilon \end{aligned}$ | (5) |

表2显示,R2的均值为0.478,比王亚平等(2009)统计的0.412、胡军和王甄(2015)的0.437均要高。这主要是由于选样的差异,也说明上交所上市的环境敏感型行业企业,其个股股价受行业和市场收益影响较大。SYNCH由R2计算得出,最小值为–2.931,最大值为1.710,意味着股价同步性在不同公司间存在较大差异。公司年报中的环境信息披露水平EDI,均值为11.626,最小值为0,最大值则为26,标准差较大,说明即使有法规要求,各企业间的环境信息披露水平仍有较大差异。ANALYST为公司被分析师关注的程度,最小值为0,最大值为65,可见分析师关注具有个体的倾向。VOL的最小值和最大值分别为0.842和42.506,说明个股在股市中的交易频度相差很大。TOPHOLD的均值为0.387,说明在样本中“一股独大”的现象比较严重。ROA的最小值为负,说明样本中存在财务亏损的公司,均值仅为0.049。INST的均值为0.505,暗示我国机构投资者在股市中作用变大,相比王亚平等(2009)的0.123高出了很多,但最小值和最大值差异很大,不仅说明了机构投资者的持股差异,也与样本中国企数量较多(均值为0.657)存在关联。

| 变量 | N | 均值 | 中位数 | 标准差 | 最小值 | 最大值 |

| R2 | 1 028 | 0.478 | 0.475 | 0.179 | 0.051 | 0.847 |

| SYNCH | 1 028 | –0.107 | –0.102 | 0.811 | –2.931 | 1.710 |

| EDI | 1 028 | 11.626 | 11.000 | 6.475 | 0.000 | 26.000 |

| EDI1 | 1 028 | 0.913 2 | – | 0.266 5 | 0.000 | 1.000 |

| ANALYST | 1 028 | 8.752 | 5.000 | 10.337 | 0.000 | 65.000 |

| COVERAGE | 1 028 | 1.662 | 1.792 | 1.187 | 0.000 | 4.190 |

| SIZE | 1 028 | 22.746 | 22.617 | 1.465 | 19.309 | 28.509 |

| LEVERAGE | 1 028 | 0.498 | 0.500 | 0.195 | 0.035 | 1.033 |

| ROA | 1 028 | 0.049 | 0.043 | 0.054 | –0.297 | 0.390 |

| STOROA | 1 028 | 0.020 | 0.012 | 0.022 | 0.000 | 0.205 |

| AGE | 1 028 | 13.281 | 13.055 | 4.253 | 2.840 | 23.380 |

| BM | 1 028 | 1.350 | 0.929 | 1.256 | 0.079 | 8.651 |

| VOL | 1 028 | 7.530 | 6.063 | 5.005 | 0.842 | 42.506 |

| TOPHOLD | 1 028 | 0.387 | 0.373 | 0.164 | 0.064 | 0.863 |

| INST | 1 028 | 0.505 | 0.511 | 0.206 | 0.010 | 1.009 |

| HSHARE | 1 028 | 0.083 | 0.000 | 0.276 | 0.000 | 1.000 |

| BSHARE | 1 028 | 0.043 | 0.000 | 0.203 | 0.000 | 1.000 |

| STATE | 1 028 | 0.657 | 1.000 | 0.475 | 0.000 | 1.000 |

| BIG4 | 1 028 | 0.112 | 0.000 | 0.315 | 0.000 | 1.000 |

表3为各主要变量的相关系数表。环境信息披露水平(EDI)与股价同步性(SYNCH)在1%的水平上正相关,而EDI与分析师关注虽然正相关但并不显著。控制变量之间的相关系数均较低,说明本文的回归模型不存在严重的多重共线性问题。表4为方差膨胀因子的检查结果,由于VIF最大值为3.53,远小于10,故不存在多重共线性问题。

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) | (10) | (11) | (12) | (13) | (14) | (15) | (16) | |

| (1)SYNCH | 0.179 | 0.285 | 0.404 | 0.030 | –0.001 | 0.017 | –0.150 | 0.193 | 0.116 | 0.186 | 0.125 | 0.194 | –0.034 | 0.166 | 0.210 | |

| (2)EDI | 0.187 | 0.013 | 0.273 | 0.226 | –0.146 | 0.021 | –0.100 | 0.336 | 0.014 | 0.153 | 0.041 | 0.066 | –0.070 | 0.144 | 0.007 | |

| (3)COVERAGE | 0.282 | 0.017 | 0.459 | –0.069 | 0.479 | –0.022 | –0.211 | –0.007 | –0.316 | 0.185 | 0.359 | 0.242 | –0.136 | 0.081 | 0.303 | |

| (4)SIZE | 0.400 | 0.227 | 0.460 | 0.436 | 0.025 1 | –0.068 | –0.112 | 0.625 | –0.214 | 0.414 | 0.372 | 0.409 | 0.025 1 | 0.215 | 0.432 | |

| (5)LEVERAGE | 0.034 | 0.220 | –0.056 | 0.393 | –0.246 | –0.094 | 0.014 6 | 0.661 | –0.016 | 0.150 | 0.069 | 0.133 | 0.048 9 | 0.169 | 0.039 | |

| (6)ROA | –0.015 | –0.124 | 0.437 | 0.017 | –0.275 | –0.045 | –0.092 | –0.300 | –0.238 | –0.016 | 0.156 | 0.013 2 | –0.052 | –0.092 | 0.103 | |

| (7)STOROA | –0.045 | –0.004 | –0.109 | –0.135 | –0.119 | –0.030 | –0.001 | –0.118 | 0.070 | 0.021 1 | –0.052 | –0.013 | 0.008 1 | 0.000 7 | –0.030 | |

| (8)AGE | –0.150 | –0.093 | –0.216 | –0.159 | 0.007 | –0.065 | 0.057 | –0.129 | 0.244 | –0.093 | –0.123 | –0.165 | 0.277 | 0.046 | –0.11 | |

| (9)BM | 0.145 | 0.262 | 0.020 | 0.545 | 0.599 | –0.223 | –0.146 | –0.078 | –0.190 | 0.232 | 0.103 | 0.195 | 0.032 | 0.203 | 0.184 | |

| (10)VOL | 0.148 | 0.009 | –0.298 | –0.175 | 0.018 | –0.247 | 0.040 | 0.223 | –0.218 | –0.063 | –0.160 | –0.144 | 0.073 | 0.021 | –0.227 | |

| (11)TOPHOLD | 0.194 | 0.138 | 0.207 | 0.450 | 0.137 | –0.002 | –0.050 | –0.118 | 0.213 | –0.076 | 0.617 | 0.158 | –0.031 | 0.401 | 0.159 | |

| (12)INST | 0.123 | 0.041 | 0.348 | 0.417 | 0.058 1 | 0.128 | –0.126 | –0.113 | 0.093 | –0.136 | 0.626 1 | 0.254 | 0.015 1 | 0.261 | 0.246 | |

| (13)HSHARE | 0.199 | 0.071 | 0.238 3 | 0.556 | 0.148 | –0.023 | –0.053 | –0.180 | 0.203 5 | –0.082 | 0.176 3 | 0.270 3 | –0.064 | 0.210 | 0.644 | |

| (14)BSHARE | –0.033 | –0.064 | –0.139 | –0.001 | 0.038 | –0.062 | –0.010 | 0.303 | 0.044 | 0.085 | –0.039 | 0.017 8 | –0.064 | –0.060 | 0.001 | |

| (15)STATE | 0.174 | 0.154 | 0.086 | 0.240 | 0.177 | –0.085 | –0.014 | 0.063 | 0.196 | 0.009 | 0.386 | 0.270 | 0.210 | –0.060 | 0.127 | |

| (16)BIG4 | 0.205 | 0.009 | 0.299 | 0.525 | 0.047 | 0.094 | –0.069 | –0.120 | 0.146 | –0.175 | 0.187 | 0.254 | 0.644 | 0.001 | 0.127 | |

| 注:Pearson(Spearman)相关系数在矩阵的下(上)方。黑体表示在1%水平上显著,斜体表示在5%水平上显著。 | ||||||||||||||||

| 变量 | VIF | 1/VIF |

| EDI | 1.14 | 0.880 555 |

| COVERAGE | 1.94 | 0.516 640 |

| SIZE | 3.53 | 0.283 375 |

| leverage | 1.72 | 0.580 210 |

| roa | 1.43 | 0.696 925 |

| storoa | 1.05 | 0.949 223 |

| age | 1.24 | 0.804 097 |

| bm | 2.32 | 0.430 802 |

| vol | 1.30 | 0.769 095 |

| tophold | 2.04 | 0.489 073 |

| inst | 1.91 | 0.522 540 |

| HSHARE | 2.10 | 0.475 964 |

| BSHARE | 1.15 | 0.868 182 |

| STATE | 1.29 | 0.775 544 |

| BIG4 | 1.97 | 0.508 365 |

表5为年报环境信息披露对公司股价同步性的影响。回归系数为0.010 8,在1%水平上显著,说明企业环境信息披露水平越高,股价同步性越强,支持了假设1。该结论和王亚平等(2009)、Dasgupta等(2010)、史永(2013)、王艳艳等(2014)、张淑惠等(2015)、Teoh等(2006)的股价同步性正向反应股票市场信息效率的结论一致。

| 变量 | 模型1 | ||

| 符号预测 | 系数 | T统计量 | |

| Constant | –3.461 0*** | –6.45 | |

| EDI | + | 0.010 8*** | 3.58 |

| COVERAGE | + | 0.052 4** | 2.45 |

| SIZE | + | 0.192 6*** | 7.53 |

| LEVERAGE | – | –0.636 4*** | –5.35 |

| ROA | ? | –0.160 8 | –0.40 |

| AGE | – | –0.006 0 | –1.25 |

| BM | + | 0.063 6*** | 2.68 |

| VOL | – | –0.012 4** | –2.32 |

| TOPHOLD | + | 0.038 5 | 0.24 |

| INST | – | –0.348 5*** | –2.97 |

| STOROA | ? | –0.885 3 | –1.12 |

| HSHARE | ? | –0.109 5 | –1.11 |

| BSHARE | ? | 0.038 1 | 0.42 |

| STATE | + | 0.191 0*** | 4.54 |

| BIG4 | – | –0.024 9 | –0.32 |

| Year | Control | ||

| Industry | Control | ||

| Adj. R2 | 0.556 3 | ||

| F | 40.02 | ||

| N | 1 028 | ||

| 注:***、**和*分别表示1%、5%和10%的显著性水平,下同。 | |||

其他变量方面,分析师跟踪人数与股价同步性在1%水平上正相关,说明分析师能提供信息以提高公司的信息透明度,从而股价同步性增强。公司规模、账面市值比和国企在1%水平上显著影响股价同步性,表示规模越大和具有国有属性的企业,其收益率和股价波动与市场关联度更高,因而股价同步性也更高。这和游家兴等(2006)的研究结论一致。而以资产负债率表达的杠杆水平、股票换手率和机构投资者持股显著负向影响股价同步性。这分别反映了公司的负债水平较高,更可能会造成公司收益率与市场背离,因而股价同步性降低。股票在市场上的换手率越高,通常反映其股价的波动性越大,因而股价同步性越低。而机构投资者持股比例越高,越能在市场波动时保持自身股价的平稳,因而股价同步性越低。

(二) 环境信息披露对分析师关注的影响表6报告了年报是否披露环境信息与分析师关注的关系。式(4)的OLS结果显示环境信息披露与分析师关注度虽然正相关,但并不显著。因而,年报中的环境信息披露并不会增加对该企业进行关注的分析师数量,假设2通过。对此,一个可能的解释是:王艳艳等(2014)发现企业社会责任报告的发布会引起更多分析师关注,这是因为社会责任报告包含了更多年报中未披露的信息,因而会引起分析师对其进行解读。年报中的环境信息是以年报为载体的,对年报进行解读的分析师,其实也完成了对环境信息的解读,因而不需额外增加分析师进行解读。需要指出的是,企业也可能会通过发布环境信息的方式引起更多的分析师关注,而分析师又可能更加关注披露了环境信息的公司,因此两者之间可能存在内生性问题,这在后面进行检验。其他变量方面,公司规模、资产报酬率和机构投资者持股在1%水平上显著影响分析师的关注,意味着这三个因素是增加分析师关注度的重要因素。而杠杆水平和盈余波动性显著负向影响分析师关注,反映分析师对风险的规避态度。

| 变量 | 模型2 | |

| 系数 | T统计量 | |

| Constant | –7.692 0*** | –13.70 |

| EDI1 | 0.032 7 | 0.32 |

| SIZE | 0.426 0*** | 16.61 |

| LEVERAGE | –0.837 0*** | –5.04 |

| STATE | –0.003 5 | –0.06 |

| ROA | 7.029 1*** | 12.54 |

| STOROA | –2.615 1** | –2.17 |

| INST | 0.456 3*** | 2.98 |

| Year | Control | |

| Industry | Control | |

| Adj. R2 | 0.510 5 | |

| F | 43.84 | |

| N | 1 028 | |

我们进一步讨论分析师是否能将年报中的环境信息发散出来反映在股价变化中。式(5)的实证结果如表7所示。

| 变量 | 模型3 | |

| 系数 | T统计量 | |

| Constant | –3.534 8*** | –6.59 |

| EDI | 0.002 3 | 0.46 |

| EDI_COVERAGE | 0.005 1** | 2.15 |

| COVERAGE | –0.005 0 | –0.15 |

| SIZE | 0.195 3*** | 7.64 |

| LEVERAGE | –0.622 5*** | –5.23 |

| ROA | –0.086 5 | –0.22 |

| AGE | –0.005 6 | –1.16 |

| BM | 0.064 5*** | 2.63 |

| VOL | –0.012 9** | –2.40 |

| TOPHOLD | 0.040 4 | 0.25 |

| INST | –0.344 1*** | –2.94 |

| STOROA | –0.987 5 | –1.25 |

| HSHARE | –0.131 6 | –1.43 |

| BSHARE | 0.018 5 | 0.20 |

| STATE | 0.192 4*** | 4.58 |

| BIG4 | –0.016 2 | –0.21 |

| Year | Control | |

| Industry | Control | |

| Adj. R2 | 0.557 9 | |

| F | 39.12 | |

| N | 1 028 | |

表7中EDI和COVERAGE的交叉项结果显著为正,说明分析师确实在对年报信息解读时对环境信息进行了整合,使得这些信息能反映在股价变动中。交叉项系数为0.005 1,在5%水平上显著为正,比表5模型1中的0.010 8降低了0.005 7,证实了本文的假设3,普通投资者对于年报中的环境信息理解欠缺,分析师的关注和解读有助于增强市场对这些信息的理解。

五、稳健性检验 (一) 对假设1的检验首先,我们考察了剔除极端值之后对研究结论可靠性的影响。具体来说,我们依据环境信息分值排名,剔除前三名和后三名,得到856个公司—年样本进行回归,如表8模型4所示。结果依旧显著为正。

其次,检验结果与现有股价的同步性与股票市场信息效率的研究结论一致,如何确保是环境信息效率的作用,而不是广泛意义的信息披露呢?我们考虑其他类型报告的环境信息披露来做进一步的检验。我们对样本企业发布的非年报,包括社会责任报告、可持续报告和环境报告等独立报告中的环境信息进行评分,评分标准和年报评分一致,得出通过独立报告披露出来的环境信息水平(ZEDI),并将年报中环境信息披露水平EDI和ZEDI相加得到企业披露的总的环境信息分值(EDIZ)。年报披露和独立报告披露是企业进行环境信息披露的两种渠道,不同渠道披露的环境信息如果在结论上是一致的,可表明是环境信息的信息内容起了作用。模型5和模型6分别为ZEDI和EDIZ的结果,从结果可以看出,假设1依然通过,但非年报的环境信息披露的作用明显减弱。

| 变量 | 模型4 | 模型5 | 模型6 | |||

| 系数 | T统计量 | 系数 | T统计量 | 系数 | T统计量 | |

| Constant | –3.123 6*** | –5.22 | –3.416 3*** | –6.26 | –3.266 0*** | –6.03 |

| EDI | 0.008 7** | 2.10 | ||||

| ZEDI | 0.005 8* | 1.85 | ||||

| EDIZ | 0.008 0*** | 3.78 | ||||

| COVERAGE | 0.055 4** | 2.37 | 0.048 0** | 2.22 | 0.046 8** | 2.18 |

| SIZE | 0.182 4*** | 6.38 | 0.197 1*** | 7.66 | 0.187 1*** | 7.27 |

| LEVERAGE | –0.585 9*** | –4.26 | –0.602 8*** | –5.05 | –0.616 4*** | –5.19 |

| ROA | –0.079 4 | –0.18 | –0.100 5 | –0.25 | –0.109 3 | –0.27 |

| AGE | –0.009 6* | –1.79 | –0.007 3 | –1.49 | –0.007 0 | –1.45 |

| BM | 0.051 8** | 2.68 | 0.064 4*** | 2.70 | 0.059 7** | 2.52 |

| VOL | –0.012 4** | –2.11 | –0.012 1** | –2.24 | –0.012 6** | –2.35 |

| TOPHOLD | 0.099 9 | –0.57 | 0.051 4 | 0.32 | 0.031 4 | 0.20 |

| INST | –0.285 0** | –2.20 | –0.404 2*** | –3.38 | –0.406 4*** | –3.45 |

| STOROA | –0.575 7 | –0.64 | –0.940 9 | –1.18 | –0.982 4 | –1.24 |

| HSHARE | –0.210 3** | –2.18 | –0.111 2 | –1.20 | –0.122 5 | –1.33 |

| BSHARE | 0.019 8 | 0.21 | 0.035 9 | 0.39 | 0.058 8 | 0.64 |

| STATE | 0.170 6*** | 3.74 | 0.195 3*** | 4.61 | 0.183 7*** | 4.35 |

| BIG4 | 0.085 5 | 1.03 | –0.071 2 | –0.92 | –0.057 2 | –0.75 |

| Year | Control | Control | Control | |||

| Industry | Control | Control | Control | |||

| Adj. R2 | 0.545 9 | 0.552 1 | 0.557 0 | |||

| F | 32.15 | 39.37 | 40.13 | |||

| N | 856 | 1 028 | 1 028 | |||

企业披露环境信息可能存在自选择,因而有内生性问题。我们参考HECKMAN两步法进行验证,模型如下:

| $P{{r}}\left( {EDI1_{it - {{1}}}} \right) = \alpha_{{0}} + \alpha_{{1}}SIZE_{it - 1} + \alpha_{{2}}LEV_{it - 1} + \alpha {{_3 BM}}_{it - 1} + \alpha_{4} ROA_{it - 1} + STATE + YEAR + \varepsilon_{it}$ | (6) |

其中SIZE为公司规模,一般认为,公司规模越大,越容易受到政府监管和舆论关注,因而基于形象维护的需要,会更积极地发布环境信息(Clarkson等,2008)。LEV为资产负债率,表征公司的财务风险,财务风险高的公司更倾向于披露环境信息,这是建立与债权人和其他利益相关者之间良好关系的需要(郑春美和向淳,2013)。BM为账面市值比,公司的市场价值与其社会价值关联,我们控制账面市值比。ROA为公司的财务绩效情况,公司的财务绩效和披露环境信息意愿成正比(万里霜,2010;Wilmshurst和Frost,2000)。STATE是公司所有权性质,我国以国有经济为主导,国有企业需要担负更多的社会责任,披露环境信息的可能性更大(黄珺和周春娜,2012)。我们控制年度效应,但不控制行业效应,因为环境敏感型行业披露环境信息是法规要求的,不存在行业差异。企业选择披露环境信息主要受上一年的因素影响,所以解释变量均为前一年数据。对式(6)进行回归后,可以得到企业因自身因素而选择披露环境信息的可能性,我们用变量MILLS表示这种概率,并将该估计变量加入式(4),得到式(7),并重新检验假设2:

| $\begin{aligned}COVERAGE_{{it}} = & \gamma_{{0}} + \gamma_{{1}}EDI{{1}}_{it-1} + \gamma_{{2}}SIZE_{it} + \gamma_3 LEVERAGE_{it} + {\gamma _{{4}}}STATE_{it} + \gamma_{{5}}ROA_{it}\\& + \gamma_{{6}}STOROA_{it} + \gamma_{{7}}INST_{it} + MILLS_{it} + YEAR + INDUSTRY + \varepsilon_{it}\end{aligned}$ | (7) |

在控制自选择偏误后,结果EDI1的系数显示为正,但仍然不显著,说明模型2的结果稳健(见表9)。

| 变量 | 模型7 | |

| 系数 | T统计量 | |

| Constant | –8.305 8*** | –12.96 |

| EDI1 | 0.062 9 | 0.54 |

| SIZE | 0.440 9*** | 16.52 |

| LEVERAGE | –0.786 9*** | –4.69 |

| STATE | 0.069 6 | 0.97 |

| ROA | 6.956 9*** | 12.41 |

| STOROA | –2.875 6** | –2.38 |

| INST | 0.424 3*** | 2.76 |

| MILLS | 0.933 4** | 1.98 |

| Year | Control | |

| Industry | Control | |

| Adj. R2 | 0.511 9 | |

| F | 42.43 | |

| N | 1 028 | |

我们采用研究报告关注度(REPORT)对分析师关注度进行替代。分析师关注度是一个较为静态的指标,即在分析师关注人数不变的情况下,对一家公司的关注程度往往较难准确衡量。研究报告关注度越高,表明在一年里被研究的次数越多,因而传播的信息也就越多,可以动态反映企业被市场关注的程度。表10显示,EDI与REPORT的乘积项系数比模型1的EDI系数0.010 8减少了0.006 8,假设3依然成立。

| 变量 | 模型8 | |

| 系数 | T统计量 | |

| Constant | –3.646 2*** | –6.80 |

| EDI | 0.002 5 | 0.51 |

| EDI_REPORT | 0.004 0** | 2.10 |

| REPORT | –0.012 4 | –0.45 |

| SIZE | 0.201 6*** | 7.90 |

| LEVERAGE | –0.628 2*** | –5.27 |

| ROA | –0.024 1 | –0.06 |

| AGE | –0.005 8 | –1.21 |

| BM | 0.061 8*** | 2.62 |

| VOL | –0.013 3** | –2.49 |

| TOPHOLD | 0.037 3 | 0.23 |

| INST | –0.343 5*** | –2.92 |

| STOROA | –1.022 2 | –1.29 |

| HSHARE | –0.136 5 | –1.48 |

| BSHARE | 0.015 5 | 0.17 |

| STATE | 0.195 7*** | 4.66 |

| BIG4 | –0.021 0 | –0.27 |

| Year | Control | |

| Industry | Control | |

| Adj. R2 | 0.556 8 | |

| F | 38.94 | |

| N | 1 028 | |

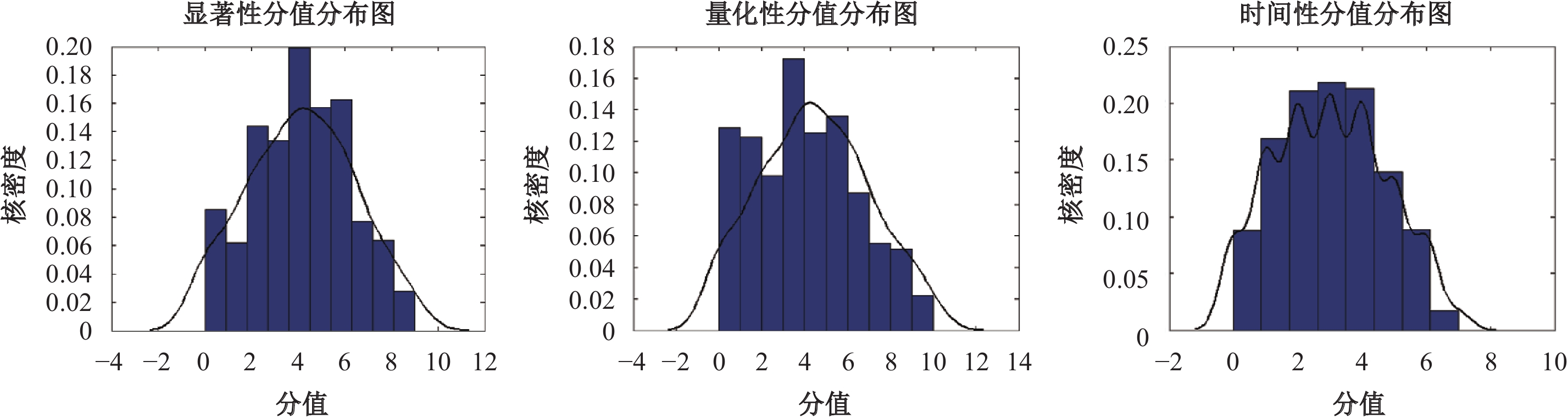

环境信息披露水平(EDI)包含企业环境信息六个方面的内容、三个维度的分值。三个维度中,显著性分数越高,说明环境信息出现在财务部分的可能性越大;量化性分数越高,说明环境信息越可能以数值形式呈现,不管是货币型数据描述还是环境绩效数据;时间性分数越高,则说明企业披露了更多环境方面的未来计划。图2和图3分别是样本企业在环境信息内容的分布图和在三个维度的分布图。图2显示,样本公司在环境收入情况披露较多,而环境管理情况披露最少。图3显著性和量化性的分值在3分到6分之间分布较多,而时间性的分值则大多分布在2分到4分之间,反映了企业时间性的信息披露较少,即较少有公司愿意披露环境方面的未来计划。

|

| 图 2 环境信息内容的分布图 |

|

| 图 3 环境信息三个维度的分值分布图 |

我们在式(5)的基础上,更换变量,得到模型9至模型14(见表11)。结果表明,年报环境信息的三种内容形式都具有价值,会有“降噪”作用,正面影响股价同步性。而分析师对环境信息的关注点主要在于财务部分的环境信息以及以量化形式披露的环境信息,这部分信息与分析师盈余预测具有紧密联系,而时间性信息则不显著。可能的解释是,分析师在对年报环境信息进行加工时,往往较难对时间形式的信息进行整理,这可能与时间性信息在年报中发布较少(见图3)并较难发现有关,导致分析师对时间性信息搜集成本较大。

| 变量 | 模型9 | 模型10 | 模型11 | 模型12 | 模型13 | 模型14 | ||||||

| 系数 | T统计量 | 系数 | T统计量 | 系数 | T统计量 | 系数 | T统计量 | 系数 | T统计量 | 系数 | T统计量 | |

| Constant | –3.475 0*** | –6.48 | –3.465 8*** | –6.46 | –3.457 7*** | –6.43 | –3.515 3*** | –6.57 | –3.465 9*** | –6.47 | –3.451 9*** | –6.43 |

| XEDI | 0.031 0*** | 3.68 | 0.005 1 | 0.37 | ||||||||

| XEDI_COVERAGE | 0.015 4** | 2.35 | ||||||||||

| LEDI | 0.026 9*** | 3.51 | 0.004 1 | 0.32 | ||||||||

| LEDI_COVERAGE | 0.013 6** | 2.29 | ||||||||||

| TEDI | 0.035 9*** | 3.25 | 0.013 5 | 0.74 | ||||||||

| TEDI_COVERAGE | 0.013 3 | 1.53 | ||||||||||

| COVERAGE | 0.052 2** | 2.44 | 0.052 9** | 2.47 | 0.051 9** | 2.42 | –0.010 6 | –0.31 | –0.005 9 | –0.18 | 0.012 4 | 0.37 |

| SIZE | 0.193 3*** | 7.57 | 0.192 8*** | 7.54 | 0.193 1*** | 7.54 | 0.197 7*** | 7.74 | 0.195 0*** | 7.64 | 0.194 4*** | 7.59 |

| LEVERAGE | –0.640 7*** | –5.38 | –0.638 5*** | –5.36 | –0.624 5*** | –5.25 | –0.626 7*** | –5.27 | –0.621 0*** | –5.22 | –0.617 4*** | –5.19 |

| ROA | –0.145 8 | –0.37 | –0.149 0 | –0.37 | –0.189 4 | –0.47 | –0.070 1 | –0.18 | –0.069 2 | –0.17 | –0.137 0 | –0.34 |

| AGE | –0.006 0 | –1.25 | –0.005 9 | –1.23 | –0.006 2 | –1.28 | –0.005 5 | –1.14 | –0.005 4 | –1.12 | –0.006 0 | –1.25 |

| BM | 0.063 1*** | 2.67 | 0.063 8*** | 2.69 | 0.064 5*** | 2.72 | 0.063 4*** | 2.69 | 0.064 7*** | 2.74 | 0.065 7*** | 2.77 |

| VOL | –0.012 3** | –2.29 | –0.012 3** | –2.30 | –0.012 6** | –2.35 | –0.012 8** | –2.39 | –0.012 9** | –2.40 | –0.012 8** | –2.38 |

| TOPHOLD | 0.035 3 | 0.22 | 0.040 0 | 0.25 | 0.043 7 | 0.27 | 0.034 7 | 0.22 | 0.042 8 | 0.27 | 0.046 6 | 0.29 |

| INST | –0.342 8*** | –2.92 | –0.349 8*** | –2.98 | –0.356 3*** | –3.03 | –0.334 5*** | –2.85 | –0.345 3*** | –2.95 | –0.356 2*** | –3.04 |

| STOROA | –0.877 0 | –1.11 | –0.891 7 | –1.13 | –0.883 6 | –1.11 | –0.983 2 | –1.24 | –0.991 1 | –1.25 | –0.963 8 | –1.21 |

| HSHARE | –0.111 3 | –1.21 | –0.108 7 | –1.18 | –0.106 9 | –1.16 | –0.136 0 | –1.48 | –0.133 6 | –1.45 | –0.119 3 | –1.30 |

| BSHARE | 0.038 2 | 0.42 | 0.037 7 | 0.41 | 0.035 1 | 0.38 | 0.013 9 | 0.15 | 0.018 3 | 0.20 | 0.023 4 | 0.25 |

| STATE | 0.189 2*** | 4.49 | 0.188 7*** | 4.48 | 0.198 1*** | 4.71 | 0.189 5*** | 4.51 | 0.189 8*** | 4.51 | 0.200 5*** | 4.77 |

| BIG4 | –0.024 4 | –0.32 | –0.027 1 | –0.35 | –0.027 2 | –0.35 | –0.017 1 | –0.22 | –0.017 4 | –0.23 | –0.020 1 | –0.26 |

| Year | Control | Control | Control | Control | Control | Control | ||||||

| Industry | Control | Control | Control | Control | Control | Control | ||||||

| Adj. R2 | 0.556 6 | 0.556 1 | 0.555 3 | 0.558 6 | 0.558 0 | 0.555 9 | ||||||

| F | 40.07 | 39.99 | 39.87 | 39.23 | 39.13 | 38.82 | ||||||

| N | 1 028 | 1 028 | 1 028 | 1 028 | 1 028 | 1 028 | ||||||

环境信息作为公司层面的重要信息,在充满噪声的中国市场上会引起股价何种变化,是一个新鲜且具有挑战性的命题。已有理论研究发现,当股票市场噪声较多时,公司信息透明度越低,股价同步性越低,两者之间的关系会随着机构投资者或分析师等其他因素的加入而发生变化。本文以上证A股强环境敏感型行业2011—2015年的上市公司为样本,探讨在噪声交易过多的中国股票市场中,年报中的环境信息披露对股价同步性的影响,并引入分析师关注考察年报环境信息进入股价的渠道。

研究表明上市公司的环境信息披露,无论是显著性、量化性还是时间性的内容形式,都显著正向影响公司的股价同步性。研究结果也表明,分析师作为市场信息的补充,在年报中披露环境信息并不会增加关注该家公司的分析师人数,但分析师能将环境信息从年报中“带”出来,不管这种行为是有意的或无意的,都有助于市场对企业环境信息的理解,表现在环境信息与股价同步性之间的正向关系随着分析师关注度的增加而降低。但分析师对环境信息的关注点主要在于财务部分的环境信息以及以量化形式披露的环境信息。

本研究具有如下启示:(1)我国环境信息披露虽然有制度建设,但监管并不严格,各公司年报环境信息披露的内容和形式并不统一。表现在现有上市公司倾向于披露环保收入情况,较少披露环境管理情况和时间性相关信息。需要规范环境信息的披露,提高环境信息披露,尤其是环境规划等时间性信息披露的质量,从而有助于投资者对环境风险更精准的评估。(2)环境信息作为公司层面的信息,在中国股票市场上会起到“降噪”的作用,这在环境风险日益上升且备受重视的投资市场里是一个自然的发展趋势。企业环境信息的披露不仅是企业环境社会责任的公开承诺或监督,也有助于股票市场信息机制的更加完善。(3)我国环境信息的制度建设不仅需要企业自身的绿色能力建设,也需要市场的其他中介如分析师的参与。目前分析师对环境信息虽关注了量化信息,但对“软性”质化信息解读不够,这影响了环境信息发挥其信息价值。国际上,已有众多由机构投资者或投资顾问发起的投资网络,如IGCC(机构投资者气候变化组织)、CDP(碳信息披露项目)等在推动环境信息披露的规范和标准、培育机构的绿色分析能力等方面起到了重要的推动作用。而我国目前还缺乏行业主导的绿色投资者网络。

本文的不足之处在于:(1)由于搜集难度,本文未考虑通过网络渠道披露的环境信息,评价还不够全面;(2)本文只关注了环境敏感型行业,研究结果的推广具有行业局限性。对更多行业的探讨是未来研究的方向。

| [1] | 毕茜, 彭珏, 左永彦. 环境信息披露制度、公司治理和环境信息披露[J].会计研究,2012(7). |

| [2] | 戴鑫, 毛江华, 王武. 组织合法性理论视角下的社会和环境披露研究评述[J].管理学报,2011(9). |

| [3] | 冯旭楠, 李心愉. 终极所有权、机构持股与分析师跟进[J].投资研究,2013(2). |

| [4] | 韩洁, 田高良, 封华. 分析师跟进对并购绩效的影响研究[J].系统工程理论与实践,2016(2). |

| [5] | 胡军, 王甄. 微博、特质性信息披露与股价同步性[J].金融研究,2015(11). |

| [6] | 黄珺, 周春娜. 股权结构、管理层行为对环境信息披露影响的实证研究——来自沪市重污染行业的经验证据[J].中国软科学,2012(1). |

| [7] | 李增泉. 所有权安排与股票价格的同步性——来自中国股票市场的证据[A]. 中国会计学会2005年学术年会论文集(下)[C]. 北京: 中国会计学会, 2005. |

| [8] | 李增泉, 叶青, 贺卉. 企业关联、信息透明度与股价特征[J].会计研究,2011(1). |

| [9] | 倪娟, 孔令文. 环境信息披露、银行信贷决策与债务融资成本——来自我国沪深两市A股重污染行业上市公司的经验证据[J].经济评论,2016(1). |

| [10] | 沈洪涛, 游家兴, 刘江宏. 再融资环保核查、环境信息披露与权益融资成本[J].金融研究,2010(12). |

| [11] | 沈洪涛, 黄珍, 郭肪汝. 告白还是辩白——企业环境表现与环境信息披露关系研究[J].南开管理评论,2014(2). |

| [12] | 史永. 信息披露质量、审计师选择与股价同步性[J].中南财经政法大学学报,2013(6). |

| [13] | 万里霜. " 管理层讨论与分析”的环境信息披露情况调查——来自我国上交所A股上市公司的初步证据[J].生态经济,2010(1). |

| [14] | 王春峰, 于婧晗, 房振明. 基于公司年报披露的交易量与信息不对称研究[J].管理科学,2006(6). |

| [15] | 王建明. 环境信息披露、行业差异和外部制度压力相关性研究——来自我国沪市上市公司环境信息披露的经验证据[J].会计研究,2008(6). |

| [16] | 王亚平, 刘慧龙, 吴联生. 信息透明度、机构投资者与股价同步性[J].金融研究,2009(12). |

| [17] | 王艳艳, 于李胜, 安然. 非财务信息披露是否能够改善资本市场信息环境? ——基于社会责任报告披露的研究[J].金融研究,2014(8). |

| [18] | 王征, 张峥, 刘力. 分析师的建议是否有投资价值——来自中国市场的经验数据[J].财经问题研究,2006(7). |

| [19] | 吴红军, 刘啟仁, 郭佐青. 环境信息披露、分析师跟踪与融资约束缓解——基于不对称性信息" 投资—现金流”动态模型[A]. 中国会计学会环境会计专业委员会2014学术年会论文集[C]. 南京: 中国会计学会, 2014. |

| [20] | 武剑锋. 环境信息披露、融资成本与企业价值增长——来自沪市A股重污染行业的经验证据[D]. 北京: 对外经济贸易大学, 2015. http://www.wanfangdata.com.cn/details/detail.do?_type=degree&id=D723287 |

| [21] | 肖浩, 詹雷. 新闻媒体报道、分析师行为与股价同步性[J].厦门大学学报(哲学社会科学版),2016(4). |

| [22] | 项文彪. 会计信息透明度、分析师盈余预测与股价波动同步性[D]. 南昌: 江西财经大学, 2010. http://cdmd.cnki.com.cn/Article/CDMD-10421-1013146060.htm |

| [23] | 颉茂华, 刘艳霞, 王晶. 企业环境管理信息披露现状、评价与建议——基于72家上市公司2010年报环境管理信息披露的分析[J].中国人口资源与环境,2013(2). |

| [24] | 徐欣, 唐清泉. 财务分析师跟踪与企业R&D活动——来自中国证券市场的研究[J].金融研究,2010(12). |

| [25] | 薛祖云, 王冲. 信息竞争抑或信息补充: 证券分析师的角色扮演——基于我国证券市场的实证分析[J].金融研究,2011(11). |

| [26] | 杨明秋, 潘妙丽, 崔媛媛. 分析师盈利预测是否利用了非财务信息——以上市公司披露的社会责任报告为例[J].中央财经大学学报,2012(9). |

| [27] | 伊志宏, 李颖, 江轩宇. 女性分析师关注与股价同步性[J].金融研究,2015(11). |

| [28] | 游家兴, 张俊生, 江伟. 制度建设、公司特质信息与股价波动的同步性——基于R~2研究的视角[J].经济学(季刊),2006(1). |

| [29] | 游家兴. 谁反应过度, 谁反应不足——投资者异质性与收益时间可预测性分析[J].金融研究,2008(4). |

| [30] | 张淑惠, 文雷, 李金强. 环境会计信息与资源配置效率——基于沪市A股的经验证据[J].经济社会体制比较,2015(3). |

| [31] | 张秀敏, 汪瑾, 党跃伟. 环境信息披露会影响分析师盈余预测吗[J].管理现代化,2017(1). |

| [32] | 张艳. 我国证券市场泡沫形成机制研究——基于进化博弈的复制动态模型分析[J].管理世界,2005(10). |

| [33] | 张峥, 刘力. 换手率与股票收益: 流动性溢价还是投机性泡沫?[J].经济学(季刊),2006(3). |

| [34] | 郑春美, 向淳. 我国上市公司环境信息披露影响因素研究——基于沪市170家上市公司的实证研究[J].科技进步与对策,2013(12). |

| [35] | 周林洁. 公司治理、机构持股与股价同步性[J].金融研究,2014(8). |

| [36] | 朱红军, 何贤杰, 陶林. 中国的证券分析师能够提高资本市场的效率吗——基于股价同步性和股价信息含量的经验证据[J].金融研究,2007(2). |

| [37] | Bewley K, Li Y. Disclosure of environmental information by Canadian manufacturing companies: A voluntary disclosure perspective[J]. Advances in Environmental Accounting and Management,2000,17(1):201–226. |

| [38] | Bhushan R. Firm characteristics and analyst following[J]. Journal of Accounting and Economics,1989(11):255–274. |

| [39] | Chan K, Hameed A. Stock price synchronicity and analyst coverage in emerging markets[J].Journal of Financial Economics,2006,80(1):115–147. |

| [40] | Clarkson P M, Li Y, Richardson G D. Revisiting the relation between environmental performance and environmental disclosure: An empirical analysis[J].Accounting, Organizations and Society,2008,33(4-5):303–327. |

| [41] | Dasgupta S, Gan J, Gao N. Transparency, price informativeness, and stock return synchronicity: theory and evidence[J].Journal of Financial and Quantitative Analysis,2010,45(5):1189–1220. |

| [42] | GulF A, Kim J B, Qiu A A. Ownership concentration, foreign shareholding, audit quality, and stock price synchronicity: Evidence from China[J].Journal of Financial Economics,2010,95(3):425–442. |

| [43] | Hu C H, Liu S S. The implications of low R2: Evidence from China [J]. Emerging Markets Finance & Trade,2013,49(1):17–32. |

| [44] | Hutton A P, MarcusA J, Tehranian H. Opaque financial reports, R2, and crash risk [J].Journal of Financial Economics,2009,94(1):67–86. |

| [45] | Jin L, Myers S C. R2 around the world: New theory and new tests [J].Journal of Financial Economics,2006,79(2):257–292. |

| [46] | Kim Y, Li H D, Li S Q. Corporate social responsibility and stock price crash risk[J]. Journal of Banking & Finance,2014,43:1–13. |

| [47] | Labatt S, White R. Carbon finance: The financial implications of climate change[M]. New Jersey: John Wiley & Sons Inc, 2007. |

| [48] | Lee D W, Liu M H. Does more information in stock price lead to greater or smaller idiosyncratic return volatility?[J].Journal of Banking and Finance,2011,35(6):1563–1580. |

| [49] | Li D Y, Zhao Y N, Sun Y. Corporate environmental performance, environmental information disclosure, and financial performance: Evidence from China[J].Human and Ecological Risk Assessment: An International Journal,2017,23(2):323–339. |

| [50] | Morck R, Yeung B, Yu W. The information content of stock markets: Why do emerging markets have synchronous stock price movements[J].Journal of Financial Economics,2000,58(1-2):215–260. |

| [51] | Nor N M, Bahari A S, Adnan N A. The effects of environmental disclosure on financial performance in Malaysia[J].Procedia Economics and Finance,2016,35:117–126. |

| [52] | Plumlee M, Brown D, Hayes R M. Voluntary environmental disclosure quality and firm value: Further evidence[J].Journal of Accounting and Public Policy,2015,34(4):336–361. |

| [53] | Qiu Y, Shauka A, Tharyan R. Environmental and social disclosures: Link with corporate financial performance[J].The British Accounting Review,2016,48(1):102–116. |

| [54] | Roll R. R2[J].Journal of Finance,1988,43(3):541–566. |

| [55] | Teoh S H, Yang Y G, Zhang Y L. R-square and market efficiency[Z]. Social Science Electronic Publishing, 2006. |

| [56] | Ting H I, Wang M C. Institutional investors and stock return synchronicity: Evidence from market, industry, and firm-specific information[J]. Journal of Economics & Management,2011,7(2):285–308. |

| [57] | Wang J, Wei S X, Yu W. Information environment, systematic volatility and stock return synchronicity[Z]. Social Science Electronic Publishing, 2016. |

| [58] | Wilmshurst T D, Frost G R. Corporate environmental reporting: A test of legitimacy theory[J]. Accounting Auditing & Accountability Journal,2000,12(1):10–26. |

| [59] | Wurgler J. Financial markets and the allocation of capital[J].Journal of Financial Economics,2000,58(1-2):187–214. |

2.Green Finance Research Center,Central South University,Changsha 410083,China

2018, Vol. 20

2018, Vol. 20