2020第42卷第12期

根据工信部统计数据,截至2017年底,民营企业贡献了70%以上的技术创新成果,毫无疑问地成为我国技术创新的重要主体。全国工商联早在2011年的调研就显示,85.4%的非上市私营企业不同程度上采取家族所有、控制和管理的“家族式”治理,即所谓家族企业。《福布斯》杂志(2013)按照“所有权或控制权归某一家族所有,且至少有两名以上家族成员实际参与经营管理”的标准,发现A股上市公司中近30%属于家族上市公司。因此,深入研究家族企业创新活动的特点,对我国实施创新驱动发展战略具有重要意义。

有关家族企业创新领域的研究结论大相径庭(陈建林等,2018)。一部分学者认为家族企业作为一种相对保守的组织形式,对创新这类高风险的战略性投资同样持保守态度,家族企业的研发投入要低于非家族企业(闵亦杰等,2016)。另一部分学者则给出了相反的证据,发现家族企业有着更高的研发投入(Classen等,2014)。区别于一般企业,家族企业的最大治理特征是背后存在一个控制性家族,这为解释上述截然相反的结论提供了可能答案。上市家族企业的内部人主要是控制性家族,面临的基本治理问题是“家族股东的内部人控制”,即控制性家族在保持控股地位前提下,通过任用内部家族成员担任董事和经理人等方式,强化家族对企业战略决策和经营管理的影响(La Porta等,1999)。不同于其他股东,家族股东最大的特征是在追逐经济利益的同时还追求非经济利益。Gómez-Mejía等(2007)提出了社会情感财富(socio-emotional wealth,SEW)概念,将所有控制性家族从企业取得的,用于满足自身情感需要和社会效用的非财务收益统称为SEW,并进一步认为是否追求SEW,在决策时是否将SEW作为一个参照点,是家族企业区别于其他企业的关键特征。控制性家族在决策中往往力求财务利益和SEW之间的平衡(Gómez-Mejía等,2014)。因此,一方面,家族倾向于将创新活动保持在较低水平,以牺牲企业一部分绩效为代价,确保当前阶段对企业的控制和影响;另一方面,一定情况下家族也会倾向于提升创新活动,获取技术领先优势,为把企业传承给下一代提供良好条件(朱沆等,2016),从而实现对企业长远控制。

作为家族企业领域土生土长的理论,SEW为解释家族企业创新活动提供了复合视角。但已有文献在利用SEW解释企业研发投入时,普遍将控制性家族视为一个同质的整体,默认所有家族成员追求SEW的意愿是相同的,没有将研究进一步聚焦到关键内部人,即担任核心岗位的家族成员追求SEW意愿对研发投入的影响。SEW是一个满足家族情感需要的多因素混合体,家族成员由于在任职经历、持有股份等方面的差异,追求SEW的意愿不可避免地会存在不同程度区别。因此,有必要将SEW的研究视角从家族整体层面进一步推进至家族成员个体层面,尤其是研究占据董事长等核心职位的家族成员。这类家族成员在很大程度上影响乃至决定了企业的战略决策,其个人追求SEW意愿对企业研发活动最终产生的影响是一般家族成员所无法相提并论的。在实践中,本研究通过揭示担任核心岗位人员对企业研发活动的影响,可以为家族企业优化治理结构,尤其是在控制权、管理权设置上引导家族企业强化创新活动提供具体建议。

本文创新主要体现在以下三方面:其一,在研究对象上,本文将家族企业创新研究从企业和家族层面进一步拓展至家族成员个人层面,以内部化程度这一高管个体的主要特征为切入口,为理解家族企业的创新活动提供了一个新视角。其二,在实证方法上,区别于采用出生背景来甄别高管人员是否是家族内部人。本文基于出身背景和任职方式的复合视角来度量高管人员的内部化程度,按照内部化程度由高到低将其区分为四类。其三,在理论拓展上,本文尝试在中国情境下拓展社会情感财富理论(SEW),试图将费孝通(1947)的华人社会“差序格局”人际关系嵌入到这一西方舶来理论中。本文也是对Gómez-Mejía等(2014)的系列研究,以及Miller等(2014)、朱沆等(2016)研究的进一步拓展。

二、理论分析与假设提出自Gómez-Mejía等(2007)首次将家族从企业取得的满足自身情感需要的非财务收益定义为SEW以来,其内涵得到不断丰富与发展。至今,SEW已包含了家族控制与影响、家族成员对企业的认同、家族情感依恋等短期维度内容,也包括了家族控制的跨代传承、家族形象和声誉等长期维度内容(Berrone等,2012)。但是,不同维度SEW对企业决策和行为可能会产生相反影响(窦军生等,2014)。当家族侧重追求当前阶段对企业的控制和影响为主导的短期维度SEW时,会倾向于将研发投入维持在较低水平(Almirall和Casadesus-Masanell,2010;吴炳德和陈凌,2014)。首先,复杂的创新活动过度依赖外部专业技术人员,控制性家族会担心失去对技术创新路径的掌控(Kotlar等,2012);其次,创新活动需要持续外部融资,这有可能造成控制性家族股权被稀释甚至企业控制权旁落他人(Sirmon和Hitt,2003)。相反,当家族追求财富跨代传承为主导的长期维度SEW时,会倾向于提高研发投入,旨在通过技术领先获取长期竞争优势,从而为企业代际传承提供良好的外部条件(Miller和Le Breton-Miller,2014;朱沆等,2016)。但是,比较这两类不同维度的SEW可以发现,实现企业跨代传承的基础恰恰是家族现阶段对企业的牢牢掌控和有效影响,只有在这一条件得到满足的情况下,家族才有可能着手筹划和实施代际传承。显然,当前对企业的控制和影响是未来财富跨代传承的前提,家族在面临两类SEW的权衡时,无论何时,都会侧重于追求当前阶段对企业的控制和影响为主导的短期维度SEW,把其视为首要目标,并置于决策参照点的核心位置。换言之,虽然家族希望在追求短期维度和长期维度的SEW之间实现平衡,但追求短期维度SEW目标总是置于追求长期维度SEW目标之前,因此,短期维度SEW从根本上支配了家族企业的研发投入决策。综上所述,总体上家族追求SEW会降低企业的研发投入水平。

进一步而言,控制性家族往往倾向于通过任用家族成员、泛家族成员担任核心高管来影响和掌控企业重大经营决策,因此,家族追求SEW的意愿在多大程度上能够对企业创新投入产生影响,关键取决于董事长等核心高管人员追求SEW的意愿。而核心高管人员追求SEW意愿会受到持股比例、任职期限、职业经历等个体特征的影响,我们认为在众多个人特质中,其内部化水平,即与实际控制人之间是否存在血亲关系,构成了最为本质的特征,从根本上决定了其个人追求SEW意愿的大小,进而又决定了SEW最终在多大程度上对企业创新活动产生影响。显而易见,在血亲纽带的联结下,家族核心高管追求SEW的意愿是非家族核心高管完全不可同日而语的,对企业研发投入的影响也会大大高于非家族高管。

其次,相比于直接空降的非家族核心高管,具有企业工作经历,从企业内部提拔的非家族核心高管会在一定程度上被家族所“内部化”,也会具有追求SEW的倾向。西方社会中“家”是一个人员固定、边界清晰的封闭组织,因此Gómez-Mejía等(2007)习惯性将SEW理论的适用范围限定于家族内部。但华人社会浓厚的“泛家族主义”传统,“家”具有一定伸缩性和包容性,非家族成员可以通过“拜把子”“认干亲”等方式转化为泛家族成员。华人社会中家的边界并不清晰,而是形成了一圈圈以己为中心,可以不断地向外扩展,呈现同心圆结构的“差序格局”(费孝通,1947)。因此,在泛家族主义作用下,华人社会中SEW所辐射的范围更广,还包括没有血亲关系的泛家族成员,这一点恰恰是SEW理论在中西方不同社会情境下应用所表现出的最大差异。一般而言,非家族成员通过内部晋升担任核心高管职务,往往是与实际控制人长期共同打拼的创业元老,或者关系紧密的亲信、老乡和同学等,虽然没有直接血缘和亲缘关系,但在不同程度上成为实际控制人的泛家族成员,处在以实际控制人为中心的“差序格局”人际关系之中(贺小刚和李新春,2003),是可以信任和托付的“自家人”。除了经济利益之外,其情感依托、企业情感认同、社会声誉等各方面与控制性家族的兴衰紧紧捆绑在一起,两者休戚相关甚至荣辱与共,形成一种基于利益和情感交织的非正式、长期战略同盟。因此,企业内部晋升的非家族核心高管一定程度上作为实际控制人的“自家人”,也具有追求SEW的倾向,从而对企业创新投入产生影响。

基于上述分析,本文认为就家族企业核心高管而言,广义上的内部人既包括家族成员,也包括企业内部晋升的非家族成员。由于追求SEW总体上会降低企业研发投入水平,而广义内部人追求SEW的意愿显然要大于外部人,本文提出如下假设:

H1:内部人在研发投入上要比外部人更为保守。

根据我国2006年发布的《企业会计准则第6号——无形资产》,研发投入在会计上的处理可以有两种方式选择,一种是计入“研发支出”栏,归入企业无形资产的一部分,即把研发成本资本化;另一种是计入“研发投入”栏,这部分投入没有形成无形资产,即把研发成本费用化。如果研发项目处在开发阶段,并且同时满足“完成该无形资产以使其能够使用或出售在技术上具有可行性”“具有完成该无形资产并使用或出售的意图”“能够证明运用该无形资产生产的产品存在市场或无形资产自身存在市场”等5个条件时,可以采取资本化处理,进入公司年报中的“资产负债表”。研发投入不会从公司利润中扣除,从而相当于变相提高了公司当年的利润水平。反之,如果研发成本没有同时满足5个条件则进入“利润表”,则须从公司当年的利润中扣除。由于上市公司信息公开披露内容也没有细致到能够让投资者可以自行判断的地步,两者之间存在一个模糊地带和弹性空间。不少学者发现,一些企业会利用这种信息不对称进行盈余管理(Boone和Raman,2001),通过研发成本资本化来平滑利润、美化财务报表,尤其是亏损边缘或面临扭亏为盈压力的上市公司。

本文认为,家族成员在研发成本的会计处理上比外部人更加保守或“实在”。首先,相比非家族成员,家族成员显然更有意愿维持家族形象和声誉等长期维度SEW(Prencipe等,2011),这使得家族成员更关注盈余管理的负面影响。也就是说,相比通过研发成本资本化来美化公司财务报表,家族董事长尤其是内部晋升的家族董事长更在意由此可能产生的财务丑闻对家族声誉的损害,以及因此而面临的法律与监管风险。其次,相比非家族成员,家族成员被解聘的风险要低得多,基于血亲关系的利他行为充当了天然的“黄金降落伞”(王明琳等,2014),尤其对核心家族成员而言,除了公司被收购或破产等极端情况,几乎不存在下岗风险。退一步讲,在血缘和亲缘利他行为的支配下,即使下岗乃至离开企业,一般也能获得稳定的家庭转移支付,确保日后衣食无忧。相比之下,非家族成员担任董事长显然具有更强烈的“管理者防御”动机,为了降低因业绩不理想而被解聘的风险,更有动力采取有利于提升企业短期财务数据的机会主义行为。因此,无论家族核心高管在创新投入上持保守抑或进取的态度,其采取研发成本资本化以提高企业短期利润的动力都要小于非家族高管。

本文进一步认为,通过内部晋升担任核心高管的非家族成员,即泛家族成员在研发成本的会计处理上也要比外部空降的非家族成员更为保守或“实在”。通过晋升担任核心高管的非家族成员,在不同程度上作为控制性家族的“自家人”,即使因为业绩没有达到预期等原因被下岗,也不会像空降的非家族成员一样落得马上“卷铺盖走人”的下场,毕竟在企业工作多年情同手足,控制人一般情况下不会如此绝情地对待他,“差序格局”人际关系中温情脉脉的一面就会充分展现出来。因此,即便内部晋升的非家族成员在创新投入上更为进取,相比外部空降的职业经理人,其所面临的短期内提升企业绩效的压力相对较低,“管理者防御”的动机会大大弱化,也由此使得其在研发成本的会计处理上趋于更加保守,在财务报表上直接表现为研发成本资本化的比率要更低一些。因此,本文对广义内部人得到假设2:

H2:内部人在研发成本会计处理上要比外部人更为保守。

董事长是否兼任CEO,既是董事长个人的一个重要特征,也是企业治理结构的一个重要特性,董事长兼任CEO(两职合一)通常表明企业内部的权力存在高度集中化情况。当企业最核心的控制权和管理权由同一位家族成员掌握时,其个人意愿可以最大程度上影响企业战略行为和经营策略。我们认为,董事长兼任CEO会弱化内部人在创新投入上的保守水平。首先,两职合一的董事长比两职分离的董事长在创新投入方面有着更强的动力和更好的条件。Davidson等(2004)认为股东和市场对两职合一的企业提出了更高的财务要求,导致董事长更愿意承担风险,更有动力通过研发等高风险活动来获取未来竞争优势和超额利润。两职合一大大也降低了董事会与管理层之间的沟通协商成本,企业可以更快地对稍纵即逝的新机会做出反应,用更短的时间做出研发决策,并以更快的速度推进研发项目。

其次,进一步对家族企业而言,两职合一的家族成员意味着已经成为家族和企业的双重“主心骨”,怀有更强烈的使命感,在家族长期繁盛和企业持续发展上背负着独一无二的压力,更偏好于追求“家族跨代传承”、社会声誉等长期维度SEW。因此两职合一的家族成员必须,也不得不加大创新投入,以承担更大的风险和不确定性为代价去获取长期竞争优势。对内部晋升的非家族成员,即所谓泛家族成员而言,两职合一往往表明控制性家族把他真正视为“自家人”,对其人品和能力极度信任和肯定,在家族和企业中拥有稳固的地位和较高威望,从而可以部分地从追求企业短期绩效的压力中解脱出来,留出更多的精力去关注企业长期绩效。基于上述分析,本文对广义内部人提出以下假设:

H3:董事长兼任CEO弱化了内部人在研发投入上的保守程度。

由前讨论可知,无论内部人在创新投入上态度如何,其在研发成本的会计处理上要比外部人更为保守。两职合一意味着无论是家族成员还是泛家族成员在家族中和企业中地位都趋于稳固,“管理者防御”动机进一步趋于弱化。在不出现重大失误的情况下,几乎不存在下岗风险,这也就意味着此时内部人没有必要通过平滑短期利润,粉饰财务报表这一手段来证明自己的经营能力。因此,本文认为两职合一的内部人会根据实际发生的情况将研发成本归入相应的会计科目,也就是说,两职合一会进一步强化其在研发成本会计处理上的保守或“实在”程度。因此,本文对广义内部人提出假设4:

H4:董事长兼任CEO强化了内部人在研发成本会计处理上的保守程度。

三、研究设计(一)内部化水平的界定

根据《公司法》,董事会负责制订公司年度财务预、决算方案,董事长个人还赋有召集和主持董事会会议,履行决定和指导处理公司计划财务工作中的重大事项的职权。因此,相对于CEO等上市公司其他高管,董事长在研发投入决策上具有更大的发言权和影响力,基于此,本文将研究对象锁定于董事长。家族企业兼具企业系统和家族系统双重特征,从家族视角来看,董事长与实际控制人是否具有亲缘关系,可以直接判断其属于家族内部人还是外部人(杜善重和李卓,2019);从企业视角看,董事长是否来自企业内部提拔,即担任董事长之前有无企业工作经历,也可以判断其属于企业内部人还是外部人。因此,本文同时从出生背景和任职方式两个维度来综合度量董事长的内部化水平,出生背景区分了是不是实际控制人的家族成员,任职方式区分了是从企业内部提拔还是从外部空降。因此,广义上家族企业的内部人既包括家族成员,也包括企业内部晋升的非家族成员,本文引入虚拟变量

(二)变量设定与模型选择

因变量包括企业研发费用率(

| $ RDR={\beta }_{0}+{\beta }_{1}Chain+{\beta }_{2}Chain\times Conpos+\sum\limits_{j=3}^{n}{\beta }_{j}CONTROLs+\varepsilon $ | (1) |

| $ OCR={\beta }_{0}+{\beta }_{1}Chain+{\beta }_{2}Chain\times Conpos+\sum\limits_{j=3}^{n}{\beta }_{j}CONTROLs+\varepsilon $ | (2) |

主要控制变量来自董事长个人特征层面,包括任职时间(

| 变量类型 | 名称 | 符号 | 定义 |

| 因变量 | 研发费用率 |

$ RDR $

|

(研发投入+研发支出)/营业总收入×100 |

| 研发成本资本化率 |

$ OCR $

|

研发投入/(研发投入+研发支出)×100 | |

| 调节变量 | 是否兼任CEO |

$ Conpos $

|

如董事长兼任CEO,则为1;否则为0 |

| 自变量 | 广义内部人 |

$ Chain $

|

如果董事长由家族成员担任,或由内部晋升的非家族成员担任,取值为1;如董事长由外部空降的非家族成员担任,取值为0 |

| 高程度内部人 |

$ Chain\_1 $

|

如果董事长由企业内部晋升的家族成员担任,取值为1,否则为0 | |

| 中等程度内部人 |

$ Chain\_2 $

|

如果董事长由外部空降的家族成员担任,取值为1,否则为0 | |

| 低程度内部人 |

$ Chain\_3 $

|

如果董事长由企业内部晋升的非家族成员担任,取值为1,否则为0 | |

| 控制变量 | 任职时间 |

$ Chat $

|

担任董事长职务的时间长度 |

| 持股比例 |

$ Preshp $

|

董事长持股数量占总股本的比例 | |

| 股权制衡指数 |

$ Balaind $

|

第二到第五大股东持股比例合计/第一大股东持股比例 | |

| 控制权比例 |

$ Controlp $

|

按照LaPorta,R等(1999)的算法 | |

| 现金流权比例 |

$ Ownershipp $

|

按照LaPorta,R等(1999)的算法 | |

| 企业的家族化方式 |

$ Famingty $

|

如上市时就是家族企业,则为1;如果上市时是国家控股或非家族/自然人控股,上市后通过股权转让、改制等由家族企业控股,则为0 | |

| 资产负债率 |

$ Debtr $

|

各项负债合计/总资产 | |

| 企业规模 |

$ LnSize $

|

总资产的自然对数 |

(三)研究对象界定与数据来源

本文所指的上市家族企业是指最终实际控制人可以追溯到某一家族或个人的企业,既包括了狭义家族企业,即除了实际控制人之外,至少一名有亲属关系的家族成员持股/管理/控制上市公司或控股股东公司的家族企业,也包括了广义家族企业,即一个或多个自然人控制的民营企业。本文变量来源于国泰安数据库(CSMAR),该数据库于2018年新设立“家族企业”数据库,收录了2014—2016年的主板和中小板上市的家族企业。剔除银行、保险、证券等金融类企业,以及同时发行B股上市企业,最后得到1402家非平衡面板数据。

四、实证结果与分析(一)统计性描述

对全部3669个样本的统计分析发现(见表2),由内部晋升的家族成员担任董事长的企业占到65.44%,由空降的家族成员担任董事长的企业占10.79%,由家族成员担任董事长的企业累计占了总数的76.23%。由内部晋升的非家族成员担任董事长的企业占16.93%,由广义内部人担任董事长的企业累计占了总数的93.16%。可见,当前国内家族企业已经逐步引入非家族成员担任企业核心管理岗位,约有1/4的董事长由非家族成员担任,但真正接纳企业外部空降的职业经理人,即外部人担任董事长的企业仅占6.84%。这也表明了差序格局不仅仅是一种传统人际关系结构,还是一种重要的资源分配路径,国内高级职业经理人市场依然还处于发育阶段,家族成员和泛家族成员仍然是董事长人选最主要来源。

| 均值 | 中位值 | 最大值 | 最小值 | 标准差 | |

|

$ Chain $

|

0.932 | — | 1 | 0 | 0.252 |

|

$ Chain\_1 $

|

0.654 | — | 1 | 0 | 0.476 |

|

$ Chain\_2 $

|

0.108 | — | 1 | 0 | 0.310 |

|

$ Chain\_3 $

|

0.169 | — | 1 | 0 | 0.375 |

|

$ Conpos $

|

0.348 | — | 1 | 0 | 0.476 |

|

$ Chat $

|

6.894 | 7 | 19 | 0 | 3.937 |

|

$ Preshp $

|

11.078 | 1.300 | 80.010 | 0 | 15.460 |

|

$ Balaind $

|

3.103 | 1.589 | 92.933 | 0.251 | 5.069 |

|

$ Famingty $

|

0.770 | — | 1 | 0 | 0.421 |

|

$ Controlp $

|

39.370 | 37.335 | 100.000 | 2.197 | 16.850 |

|

$ Ownershipp $

|

33.832 | 31.700 | 95.721 | 0.212 | 17.718 |

|

$ Debtr $

|

0.423 | 0.387 | 63.971 | 0.009 | 1.071 |

(二)基准回归

表3为模型(1)实证结果。(1)(2)列显示广义内部人担任董事长(

|

$ RDR $

(研发费用率)

|

||||

| (1) | (2) | (3) | (4) | |

|

$ Constant $

|

5.514**(2.192) | 4.899**(1.938) | 5.963**(2.363) | 5.342**(2.106) |

|

$ Chain $

|

−1.216**(−2.479) | −1.368***(−2.779) | −1.703***(−3.121) | −1.852***(−3.386) |

|

$ Chain\times Conpos $

|

0.723***(2.035) | 2.296***(2.024) | ||

|

$ Chat $

|

0.135***(4.372) | 0.391***(3.472) | 0.133***(4.301) | 0.390***(3.464) |

|

$ Cha{t}^{2} $

|

−0.016**(−2.398) | −0.016**(−2.409) | ||

|

$ Preshp $

|

0.009(1.100) | 0.047**(2.134) | 0.008(1.017) | 0.0460**(2.082) |

|

$ Presh{p}^{2} $

|

−0.001**(−1.956) | −0.014(−0.581) | −0.000**(−1.934) | |

|

$ Balaind $

|

−0.013(−0.566) | −0.002(−0.078) | −0.002(−0.097) | |

|

$ Controlp $

|

−0.019(−1.168) | 0.014(−0.845) | −0.020(−1.220) | −0.015(−0.901) |

|

$ Ownershipp $

|

0.014(0.895) | 0.010(0.613) | 0.0152(0.916) | 0.010(0.637) |

|

$ Famingty $

|

0.156(0.511) | 0.108(0.003) | 0.180(0.588) | 0.025(0.082) |

|

$ Debtr $

|

−0.170*(−1.682) | −0.153(1.512) | −0.169*(−1.669) | −0.152(−1.500) |

|

$ LnSize $

|

−0.273***(−2.506) | −0.279***(−2.562) | −0.276***(−2.535) | −0.282***(−2.591) |

| 行业/时间/地区 | 控制 | |||

| Adjusted R-squared | 0.142 | 0.144 | 0.142 | 0.145 |

| F-statistic | 21.419 | 20.401 | 20.842 | 19.893 |

| 注:***、**、*分别表示在1%、5%、10%置信水平上显著。 | ||||

表4为模型(2)实证结果。(1)(2)列表明,广义内部人担任董事长(

| OCR(研发成本资本化率) | ||||

| (1) | (2) | (3) | (4) | |

|

$ Constant $

|

−42.141***(−2.487) | −40.701**(−2.395) | −43.203***(−2.530) | −41.751***(−2.439) |

|

$ Chain $

|

−5.797*(−1.754) | −5.333*(−1.606) | −6.832**(−2.034) | −6.347**(−1.881) |

|

$ Chain\times Conpos $

|

2.962**(2.143) | 2.916**(2.110) | ||

|

$ Chat $

|

0.798***(4.452) | 0.491(0.749) | 0.826***(4.583) | 0.495(0.752) |

|

$ Cha{t}^{2} $

|

0.020(0.509) | 0.021(0.545) | ||

|

$ Preshp $

|

−0.041(−0.879) | −0.195(−1.566) | −0.055(−1.178) | −0.208*(−1.668) |

|

$ Presh{p}^{2} $

|

0.003(1.359) | 0.003(1.346) | ||

|

$ Balaind $

|

−0.052(−0.362) | −0.101(−0.678) | −0.052(−0.356) | −0.100(−0.672) |

|

$ Controlp $

|

−0.181*(−1.848) | −0.206*(−2.069) | −0.172*(−1.752) | −0.197**(−1.972) |

|

$ Ownershipp $

|

0.124(1.296) | 0.141(1.462) | 0.116(1.207) | 0.133(1.373) |

|

$ Famingty $

|

−4.801***(−2.515) | −4.330**(−2.237) | −4.874***(−2.539) | −4.399**(−2.260) |

|

$ Debtr $

|

−2.168(−0.535) | −2.475(−0.609) | −2.146(−0.526) | −2.463(−0.602) |

|

$ LnSize $

|

2.990***(3.912) | 2.984***(3.898) | 3.043***(3.949) | 3.039***(3.938) |

| 行业/时间/地区 | 控制 | |||

| Adjusted R-squared | 0.107 | 0.108 | 0.100 | 0.100 |

| F-statistic | 12.700 | 11.904 | 12.396 | 11.648 |

| 注:***、**、*分别表示在1%、5%、10%置信水平上显著。 | ||||

(三)进一步检验

进一步而言,不同类别的广义内部人之间的内部化水平也存在差异,那么,不同内部化水平的董事长与企业研发活动之间的关系又是怎样的?如前所述,家族成员内部化水平要高于内部晋升非家族成员,但家族成员也可以像非家族成员一样,进一步划分为是否具有企业工作经历抑或任职方式两类。显然,具有企业工作经历,从企业内部提拔的家族核心高管比没有企业工作经历,直接从外部空降的家族高管具有更高内部化水平,其追求SEW的意愿也相应更高。原因在于,由于家族成员对企业的认同、家族情感依附等维度的SEW绝大部分难以用文字和语言来表达,需要在特定情境中,尤其是共同创业和长期共事过程中通过个体与个体之间频繁互动和意会来获取。因此,从内部提拔,拥有多个岗位任职经历的家族成员追求SEW的意愿会高于从外部空降的家族成员,进而影响到企业创新活动。

综上,如果进一步充分地考虑家族企业的双重属性,同时从出生背景和任职方式两个维度来度量董事长的内部化水平,将上述两个维度交叉在一起,可以把广义内部人董事长分为三类,如再加上外部人董事长,可以分为四类:(1)第一类:由内部晋升的家族成员担任,具有家族内部人和企业内部人双重身份;(2)第二类:由外部空降的家族成员担任,是家族内部人,但属于企业外部人;(3)第三类:由企业内部晋升的非家族成员担任,对家族来说是“外人”,但对企业来说属于内部人,同时往往也是实际控制人的泛家族成员;(4)第四类:由外部空降的非家族成员担任,既不是家族内部人也缺乏企业任职经历,属于完全意义上外部人。具体见表5。

| 出生背景 | |||

| 家族成员 | 非家族成员 | ||

| 任职方式 | 内部晋升 | Ⅰ第一类内部人:高程度内部人

(家族内部人+企业内部人员) |

Ⅲ 第三类内部人:低程度内部人

(家族外部人+企业内部人员) |

| 外部空降 | Ⅱ 第二类内部人:中等程度内部人

(家族内部人+企业外部人员) |

Ⅳ 第四类 外部人

(家族外部人+企业外部人员) |

|

| 资料来源:作者根据相关文献整理。 | |||

毫无疑问第一类的内部化水平最高,第三类最低,第二类介于两者之间。第三类内部人虽然不同程度上归入实际控制人的“自家人”,但在差序格局中毕竟要比家族成员更加远离实际控制人,其内部化程度比第二类要更低一些,属于低内部化水平人。本文进一步引入虚拟变量

| $ \begin{aligned} RDR=&{\beta }_{0}+\sum\limits_{i=1}^{3}{\beta }_{i}Chain\_i+\sum\limits_{i=1}^{3}{\beta }_{3+i}Chain\_i\times Conpos\\ &+\sum\limits_{j=7}^{n}{\beta }_{j}CONTROLs+\varepsilon \end{aligned}$ | (3) |

| $ \begin{aligned} OCR= & {\beta }_{0}+\sum\limits_{i=1}^{3}{\beta }_{i}Chain\_i+\sum\limits_{i=1}^{3}{\beta }_{3+i}Chain\_i\times Conpos\\ &+\sum\limits_{j=7}^{n}{\beta }_{j}CONTROLs+\varepsilon \end{aligned} $ | (4) |

表6为模型(3)实证结果。(1)(2)列表明,三类内部人担任董事长与研发费用率皆呈负相关,但统计显著性存在差异,其中第一类内部人在10%置信水平上显著,第二类内部人在1%置信水平上显著,第三类内部人在5%置信水平上显著。可见,无论哪一类内部人担任董事长,企业研发费用率都要低于外部人,进一步支持了假设H1。进一步比较(1)(2)列中

由上可见,不同内部化程度的董事长在创新投入上的保守水平存在显著差异,第二类内部人最保守,其次是第三类内部人,最后是第一类内部人。第一类内部人的内部化程度是最高的,但相对而言恰恰是最进取的。原因可能在于第一类内部人既是家族成员,同时也具有企业多个岗位工作履历,甚至经历过艰苦的创业阶段,对企业情感深厚,个人权威已经树立,对企业的控制也比较牢固,因此可以在短期维度SEW得到保障的前提下,通过加强研发投入来追求长期维度SEW。第二类内部人的保守水平之所以最高,主要原因在于外部空降的家族成员往往可能是重点培养的二代接班人,虽然拥有血亲关系“金色降落伞”,但由于缺乏家族企业工作经历,尚未在企业内部获得认可,因而比另外两类内部人更迫切地希望证明自身能力和塑造个人权威,所面临的短期业绩压力要大于内部晋升的非家族成员,更远大于内部晋升的家族成员,相应地,将资金投入创新活动以获取企业长期竞争优势的动力也更小。可见,在获得足够权威和对企业的控制之前,外部空降的家族成员更倾向于以牺牲长期维度SEW为代价来获取自身地位的稳固。

|

$ RDR $

(研发费用率)

|

||||

| (1) | (2) | (3) | (4) | |

|

$ Constant $

|

4.740**(1.896) | 4.266*(1.696) | 4.830**(1.921) | 4.367*(1.726) |

|

$ Chain\_1 $

|

−0.643(−1.221) | −0.862*(−1.615) | −0.886*(−1.648) | −1.123**(−2.057) |

|

$ Chain\_2 $

|

−1.760***(−3.059) | −1.875***(−3.251) | −2.565***(−4.112) | −2.645***(−4.236) |

|

$ Chain\_3 $

|

−1.206**(−2.271) | −1.240**(−2.336) | −0.934*(−1.673) | −0.975*(−1.747) |

|

$ Chain\_1\times Conpos $

|

0.797***(2.823) | 0.840***(2.972) | ||

|

$ Chain\_2\times Conpos $

|

2.524***(3.354) | 2.406***(3.194) | ||

|

$ Chain\_3\times Conpos $

|

−0.883(−1.410) | −0.863(−1.379) | ||

|

$ Chat $

|

0.100***(3.201) | 0.291***(2.626) | 0.105***(3.366) | 0.2842***(2.548) |

|

$ Cha{t}^{2} $

|

−0.012*(−1.798) | −0.0115*(−1.668) | ||

|

$ Preshp $

|

0.009(1.082) | 0.045**(2.012) | 0.004(0.495) | 0.041*(1.816) |

|

$ Presh{p}^{2} $

|

−0.001*(−1.785) | −0.001*(−1.811) | ||

|

$ Balaind $

|

−0.016(−0.669) | −0.006(−0.277) | −0.016(−0.670) | −0.006(−0.277) |

|

$ Controlp $

|

−0.023(−1.389) | −0.018(−1.087) | −0.019(−1.172) | −0.014(−0.869) |

|

$ Ownershipp $

|

0.016(0.962) | 0.012(0.760) | 0.012(0.761) | 0.009(0.562) |

|

$ Famingty $

|

−0.157(−0.477) | −0.251(−0.757) | −0.133(−0.402) | −0.225(−0.673) |

|

$ Debtr $

|

−0.180*(−1.779) | −0.169*(−1.671) | −0.182*(−1.806) | −0.172*(−1.703) |

|

$ LnSize $

|

−0.196*(−1.825) | −0.201*(−1.863) | −0.214**(−1.981) | −0.217**(−2.01) |

| 行业/时间/地区 | 控制 | |||

| Adjusted R-squared | 0.138 | 0.139 | 0.143 | 0.145 |

| F-statistic | 20.951 | 19.819 | 19.790 | 18.817 |

| 注:***、**、*分别表示在1%、5%、10%置信水平上显著。 | ||||

表6中(3)(4)列显示,第一、第二类内部人与两职合一的交互项(

表7为模型(4)实证结果。(1)(2)列表明,尽管三类内部人担任董事长与研发成本资本化率都呈负相关关系,但仅有

|

$ OCR $

(研发成本资本化率)

|

||||

| (1) | (2) | (3) | (4) | |

|

$ Constant $

|

−40.591**(−2.394) | −39.676**(−2.334) | −42.970***(−2.513) | −42.030***(−2.452) |

|

$ Chain\_1 $

|

−7.859**(−2.256) | −7.299**(−2.074) | −9.345***(−2.635) | −8.786***(−2.449) |

|

$ Chain\_2 $

|

−5.423(−1.387) | −5.081(−1.295) | −6.129(−1.420) | −5.956(−1.378) |

|

$ Chain\_3 $

|

−3.430(−0.959) | −3.334(−0.932) | −2.397(−0.641) | −2.295(−0.613) |

|

$ Chain\_1\times Conpos $

|

4.343***(2.834) | 4.255***(2.772) | ||

|

$ Chain\_2\times Conpos $

|

1.542(0.315) | 1.902(0.387) | ||

|

$ Chain\_3\times Conpos $

|

−4.085(−1.031) | −4.116(−1.038) | ||

|

$ Chat $

|

0.905***(4.859) | 0.677(1.021) | 0.928***(4.940) | 0.644(0.965) |

|

$ Cha{t}^{2} $

|

0.014(0.360) | 0.017(0.445) | ||

|

$ Preshp $

|

−0.020(−0.424) | −0.141(−1.101) | −0.036(−0.748) | −0.141(−1.102) |

|

$ Presh{p}^{2} $

|

0.002(1.030) | 0.002(0.900) | ||

|

$ Balaind $

|

−0.073(−0.502) | −0.108(−0.725) | −0.075(−0.518) | −0.107(−0.714) |

|

$ Controlp $

|

−0.180*(−1.845) | −0.200**(−1.581) | −0.170*(−1.735) | −0.187*(−1.872) |

|

$ Ownershipp $

|

0.141(1.461) | 0.152(−2.006) | 0.130(1.348) | 0.140(1.443) |

|

$ Famingty $

|

−3.757*(−1.7720) | −3.500*(−1.640) | −4.002*(−1.874) | −3.754*(−1.746) |

|

$ Debtr $

|

−1.987(−0.490) | −2.235(−0.549) | −2.015(−0.494) | −2.271(−0.555) |

|

$ LnSize $

|

2.841***(3.701) | 2.850**(3.707) | 2.935***(3.790) | 2.948***(3.800) |

| 行业/时间/地区 | 控制 | |||

| Adjusted R-squared | 0.109 | 0.099 | 0.102 | 0.101 |

| F-statistic | 11.989 | 11.254 | 11.155 | 10.528 |

| 注:***、**、*分别表示在1%、5%、10%置信水平上显著。 | ||||

(四)稳健性检验

本文构造了一个离散变量代替虚拟变量来衡量董事长的内部化程度,在0至1的范围内对四类董事长进行取值,形成均匀分布的“内部人指数”。具体操作如下:如董事长由外部人担任,取值0;如由第三类内部人即泛家族成员担任,则取值0.333;如由第二类内部人担任,则取值0.667;如由第一类内部人担任,取值1。表8中(1)列显示,内部人指数(

|

$ RDR $

(研发费用率)

|

$ OCR $

(研发成本资本化率)

|

||||||

| (1) | (2) | (3) | (4) | (5) | (6) | ||

| C | 4.252* (1.714) |

5.346** (2.151) |

7.844*** (2.675) |

−41.755*** (−2.484) |

−41.442*** (−2.458) |

−40.300** (−2.208) |

|

|

$ INR $

|

0.035

(0.082) |

−5.950*** (−3.368) |

−2.969*** (0.936) |

−7.100*** (−2.714) |

−9.926

(−0.827) |

−2.107

(−0.332) |

|

|

$ INR\times INR $

|

5.132*** (3.461) |

0.515*** (0.171) |

2.387

(0.241) |

−0.228

(−0.200) |

|||

|

$ INR\times Conpos $

|

−0.291

(0.509) |

−4.602

(−1.411) |

|||||

|

$ INR\times INR\times Conpos $

|

0.129

(0.131) |

1.428* (1.711) |

|||||

|

$ Chat $

|

0.104*** (3.336) |

0.117*** (3.695) |

0.121*** (0.032) |

0.888*** (4.889) |

0.886*** (4.868) |

0.918*** (4.882) |

|

|

$ Preshp $

|

0.011

(1.300) |

0.009

(1.081) |

0.005

(0.008) |

−0.019

(−0.410) |

−0.019

(−0.418) |

−0.034

(−0.709) |

|

|

$ Balaind $

|

−0.017

(−0.713) |

−0.012

(−0.501) |

−0.012

(0.024) |

−0.076

(−0.521) |

−0.075

(−0.519) |

−0.077

(−0.532) |

|

|

$ Controlp $

|

−0.023

(−1.368) |

−0.021

(−1.300) |

−0.019

(0.016) |

−0.183* (−1.878) |

−0.183* (−1.872) |

−0.172* (−1.755) |

|

|

$ Ownershipp $

|

0.016

(0.986) |

0.014

(0.884) |

0.012

(0.016) |

0.143

(1.489) |

0.142

(1.479) |

0.131

(1.355) |

|

|

$ Famingty $

|

0.061

(0.197) |

−0.088

(−0.278) |

−0.098

(0.317) |

−3.840** (−1.958) |

−3.924** (−1.970) |

−4.164** (−2.075) |

|

|

$ Debtr $

|

−0.188* (−1.860) |

−0.169* (−1.678) |

−0.167* (0.101) |

−2.133

(−0.530) |

−2.141

(−0.532) |

−1.925

(−0.473) |

|

|

$ LnSize $

|

−0.217** (−2.025) |

−0.245** (−2.267) |

−0.250** (0.109) |

2.890*** (3.830) |

2.903*** (3.837) |

2.945*** (3.805) |

|

| 行业/时间/地区 | 控制 | ||||||

| Adjusted R-squared | 0.135 | 0.140 | 0.143 | 0.100 | 0.100 | 0.102 | |

| F-statistic | 22.001 | 21.275 | 20.366 | 13.373 | 12.876 | 11.914 | |

| 注:***、**、*分别表示在1%、5%、10%置信水平上显著。 | |||||||

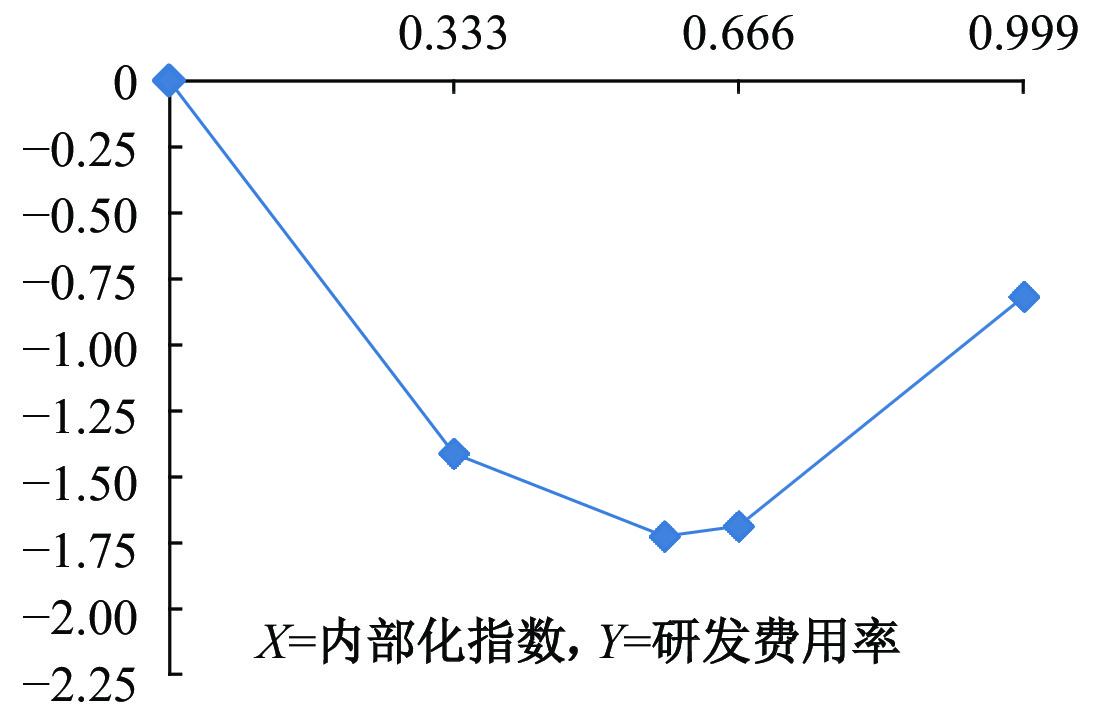

将内部人指数代入(2)列对应模型可得,在其他条件给定的情况下,三类内部人的研发费用率皆低于外部人,验证了假设H1。进一步把四类人员对应的研发费用率由高到低排序,得到外部人

|

| 图 1 内部化指数与研发费用率关系(四类人的内部化水平赋值分别为0、0.333、0.667、1) |

表8中(4)列显示内部化指数(

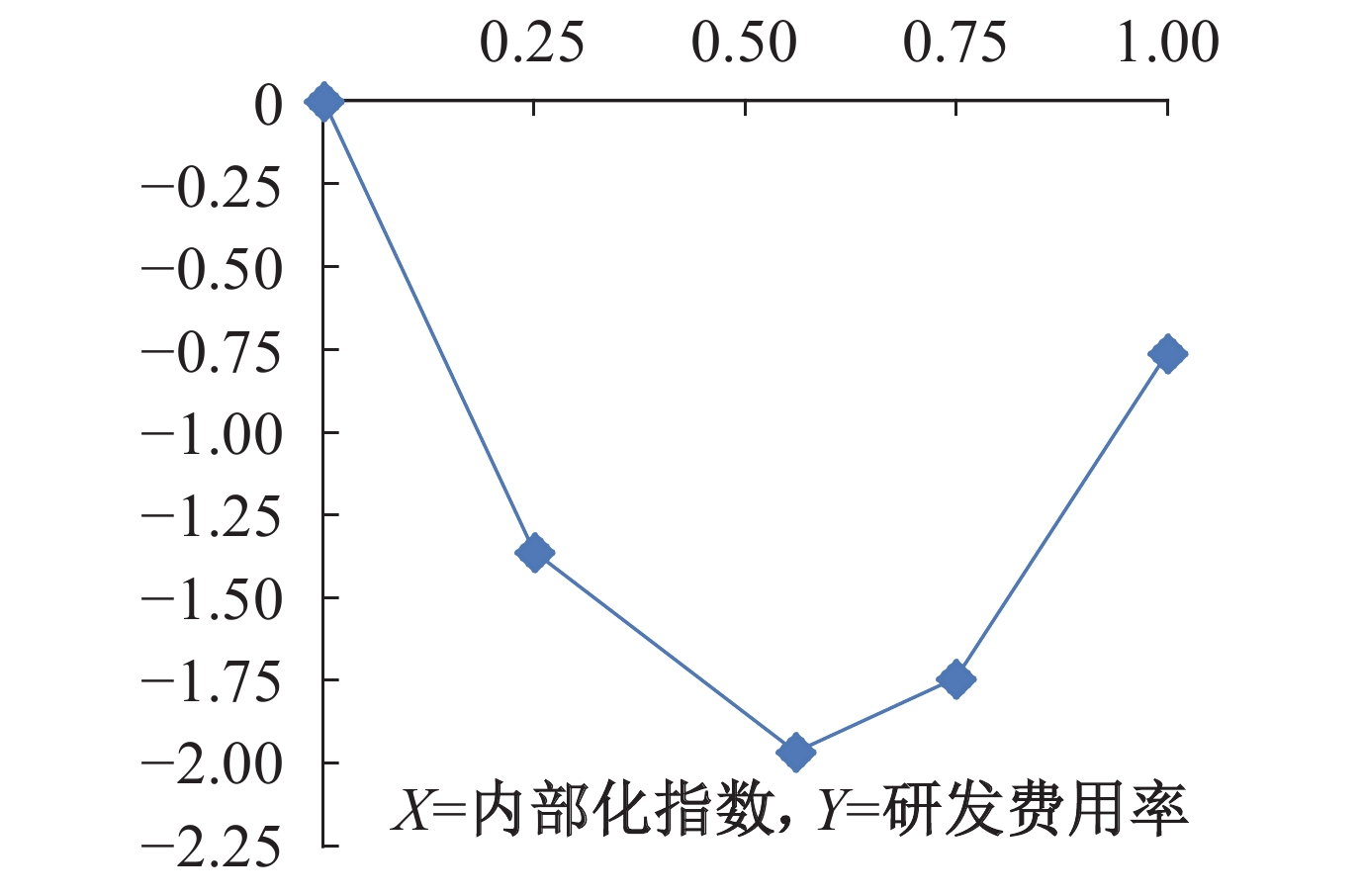

考虑到第三类内部人作为泛家族成员,毕竟和实际控制人之间不存在任何血亲关系,真实的内部化程度可能会更低一些,因此对四类人的内部化程度分别赋值0、0.25、0.75和1。结果仍然显示内部化指数与研发费用率之间存在非常显著的U形关系,通过求极值,得到内部人指数为0.562时企业研发费用率最低,介于0.25和0.75之间,更靠近0.75(见图2),因此结论仍然与表6一致。同时,内部化指数与研发成本资本化率亦呈显著负相关,依然支持假设H1和H2。以上两组检验表明,上述结论对第二类内部人赋值在0.5—0.75之间,第三类内部人赋值在0.25—0.5之间皆成立,而这一数值范围几乎覆盖了两类内部人在现实中可能存在的取值范围,主要结论总体上具有良好稳健性。

|

| 图 2 内部化指数与研发费用率关系(四类人的内部化水平赋值分别为0、0.25、0.75、1) |

家族“社会情感财富”(SEW)最终能否影响企业创新活动,以及在何种水平上影响企业创新活动,很大程度上取决于担任核心高管人员的内部化程度。内部化程度的差异从根本上决定了核心高管追求SEW意愿的大小,也深刻影响了其所偏好或侧重的SEW的维度,进而最终对企业的创新活动产生影响。本文以实际控制人追溯到家族或个人的国内上市公司为样本,从两个层面对董事长内部化程度与企业创新活动保守水平之间的关系进行了实证研究,第一个层面是内部人担任董事长是否降低了企业研发投入,第二个层面是内部人担任董事长是否偏好于采用保守的会计方法处理研发成本。

本文主要结论如下:(1)总体而言,内部人在创新投入上更为保守。(2)内部化程度与研发投入率并非呈简单负相关,而是表现出左高右低的不对称“U形”关系,最不保守的恰恰是内部晋升的家族成员,即高程度内部人。(3)在研发成本的会计处理上,只有高程度内部人倾向于采用保守的会计处理方法。(4)由第(2)(3)点可得,在三类内部人中,高程度内部人的创新活动相对最进取,也最“实在”。(5)董事长兼任CEO弱化了一部分内部人的保守水平。本文结论对促进上市家族企业创新活动具有一定启示意义:其一,家族成员要尽可能遵循在企业内部逐级提升的原则。家族企业是企业生态和家族生态的双重叠加,家族成员尤其是二代成员在企业内部不同岗位上的打磨历练,可以使其在研发决策中变得更加进取和“实在”。尤其要避免发生各类空降兵现象,即使在关联企业的任职履历来代替在本企业的经历。其二,中短期可以适度提高家族企业的集权化程度。通过同时兼任董事长和CEO,加快个人权威的积累,强化使命感和危机意识,尽快培育家族和企业的“主心骨”,是当前推动家族企业提高创新投入的一个重要途径。其三,从中长期来看,需要逐步、有序开放企业核心管理岗位,引入外部职业经理人担任董事长。

本文仍然存在不足和缺憾:首先,对核心高管内部化程度的度量仍然不够精确。家族成员在企业中任职的时间,尤其是否参与了初期的创业历程,也是判断其内部化水平的重要依据之一。其次,“内部人指数”的取值主要凭借已有研究经验和常识。虽然对内部人两次赋值的取值区间几乎覆盖了可能的数值范围,但毕竟带有一定的主观性。

| [1] | 陈建林, 冯昕珺, 李瑞琴. 家族企业究竟是促进创新还是阻碍创新——争论与整合[J]. 外国经济与管理, 2018(4): 140–152. |

| [2] | 窦军生, 张玲丽, 王宁. 社会情感财富框架的理论溯源与应用前沿追踪——基于家族企业研究视角[J]. 外国经济与管理, 2014, 36(12): 64–71+80. |

| [3] | 闵亦杰, 陈志军, 李荣. 家族涉入与企业技术创新[J]. 外国经济与管理, 2016(3): 86–98. |

| [4] | 王明琳, 徐萌娜, 王河森. 利他行为能够降低代理成本吗?——基于家族企业中亲缘利他行为的实证研究[J]. 经济研究, 2014(30): 144–157. |

| [5] | 吴炳德, 陈凌. 社会情感财富与研发投资组合: 家族治理的影响[J]. 科学学研究, 2014, 32(8): 1233–1241. |

| [6] | 朱沆, Eric Kushins, 周影辉. 社会情感财富抑制了中国家族企业的创新投入吗?[J]. 管理世界, 2016(3): 99–114. |

| [7] | Almirall E, Casadesus-Masanell R. Open versus closed innovation: A model of discovery and divergence[J]. Academy of Management Review, 2010(35): 27–47. |

| [8] | Berrone P, Cruz C, Gómez-Mejía L R. Socioemotional wealth in family firms: Theoretical dimensions, assessment approaches and agenda for future research[J]. Family Business Review, 2012(25): 258–279. |

| [9] | Classen N, Carree M, Van Gils A. Innovation in family and non-family SMEs: An exploratory analysis[J]. Small Business Economics, 2014, 42(3): 595–609. |

| [10] | Gómez-Mejía L R, Haynes K T, Núñez-Nickel M, et al. Socioemotional wealth and business risks in family-controlled firms: Evidence from Spanish olive oil mills[J]. Administrative Science Quarterly, 2007(52): 106–137. |

| [11] | Gómez-Mejía L R, Campbell J T, Martin G, et al. Socioemotional wealth as a mixed gamble: Revisiting family firm R&D investments with the behavioral agency model[J]. Entrepreneurship Theory and Practice, 2014(38): 1351–1374. |

| [12] | Kotlar J, Massis De A, Frattini F, et al. Technology acquisition in family and nonfamily firms: A longitudinal analysis of Spanish manufacturing firms[J]. Journal of Product Innovation Management, 2013(30): 1073–1088. |

| [13] | Miller D, Le Breton-Miller I. Deconstructing socioemotional wealth[J]. Entrepreneurship Theory and Practice, 2014(38): 713–720. |

| [14] | Prencipe A, Baryosef S, Mazzola P, et al. Income smoothing in family-controlled companies: Evidence from Italy[J]. Corporate Governance: An International Review, 2011, 19(6): 529–546. |

| [15] | Sirmon D, Hitt M. Managing resources: Linking unique resources, management, and wealth creation in family firms[J]. Entrepreneurship Theory and Practice, 2003(27): 339–358. |