2019第41卷第4期

2.北京大学 光华管理学院,北京 100871

2.Guanghua School of Management, Peking University, Beijing 100871, China

新创企业由于面临较高的市场风险,难以通过传统的融资渠道获得足够的发展所需资金。风险投资机构在筛选、识别、监督以及辅导高风险企业方面具有传统融资中介所缺少的知识和技能,是新创企业获得资金和管理知识的重要渠道。过去几十年间,风险投资在全球范围内蓬勃发展。根据美国风险投资协会(NVCA)的统计,仅2016年美国就有超过7 750家初创企业获得了共计691亿美元的风险投资。欧洲和亚洲风险投资市场的兴起和快速增长也不容小觑。自20世纪80年代中期我国出现第一家风险投资机构以来,我国风险投资行业经历了三十余年的迅猛发展,2012年底已成为世界第二大风险投资市场(Ernst和Young,2012)。根据投中研究院的测算,2017年中国VC/PE市场的投资金额达10 722亿元。随着创新创业在我国经济发展中作用的不断提升,风险投资机构在推动新创企业发展和科技创新中的作用也日益受到重视。

风险投资活动正在引起学术界越来越多的关注。学者们基于多样的学科理论视角和研究方法探索风险投资现象,在加深人们对风险投资行业的发展环境和在经济中的作用、风险投资机构向新创企业从投资到退出的过程、风险投资机构自身的内部管理和战略选择等的认识的同时,在理论框架的深度、研究问题的涵盖面等方面也仍有待提高。第一,风险投资是经济活动的重要组成部分,风险投资行业的发展既受到宏观经济环境的影响,同时也对经济发展产生不可忽视的作用,在深入探究风险投资活动的过程与结果之前,有必要从宏观视角对风险投资与外部环境之间的关系形成整体性的认识;第二,风险投资与创业企业之间如何互动是风险投资研究的核心,从投资前的筛选过程、投资后的监督管理到最后的退出策略选择都包含丰富的研究机会,需要在清晰地梳理文献脉络和研究逻辑的基础上进一步展开;第三,风险投资机构作为风险投资活动的主体,其自身的内部特征、战略选择问题也值得关注。对投资机构自身的深刻理解可以为认识和分析风险投资现象提供更新的视角和更可靠的结论。

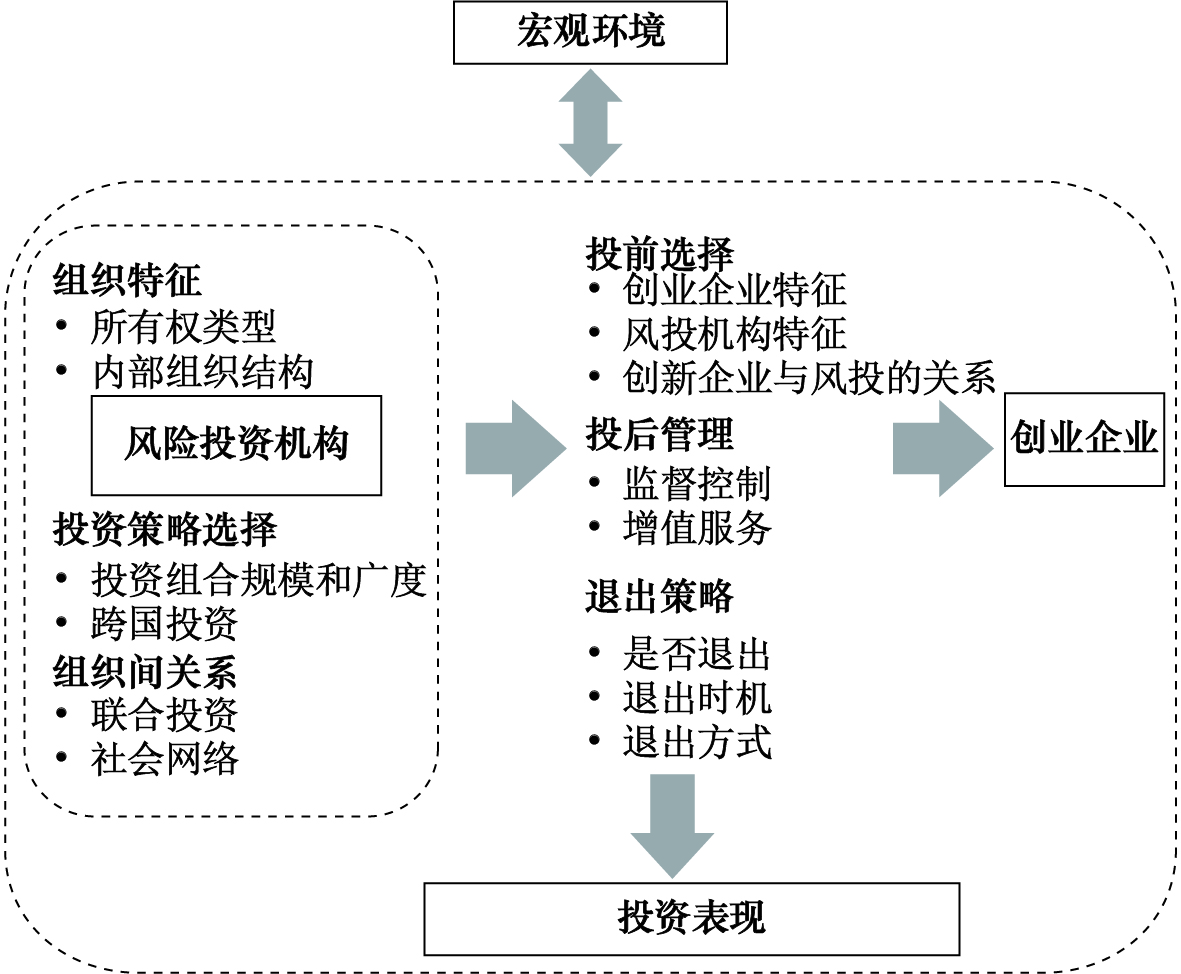

本文旨在对国内外风险投资相关文献进行一个全面梳理,总结以往研究文献在风险投资与宏观经济、风险投资与创业企业和风险投资机构本身三个方向的研究成果。通过梳理本文发现,已有研究对新兴市场制度环境下的风险投资活动的关注仍显不足,对风险投资机构与创业企业之间复杂关系的探讨还需要深化,对风险投资机构自身异质性来源的认知还有待加强。本文提出一个整合性的研究框架,并提出三个值得进一步探索的方向:新兴市场制度嵌入下的风险投资活动,风险投资机构与创业企业之间的关系类型及其对创业企业成长的影响,风险投资管理人网络关系在风险投资决策中的作用,并提出了相应的研究设想。本文基于系统性的分析框架,明确了风险投资研究的核心脉络和主要研究议题,总结出中国风险投资研究的不足和基于中国情境的未来研究机遇,对于进一步推动风险投资研究和实践的发展具有借鉴意义。

二、风险投资研究脉络解析风险投资已经成为金融市场中的重要融资中介,为那些难以从传统金融机构中获得融资的企业提供了关键资金(Gompers和Lerner,2001)。一个完整的风险投资循环从投资基金的募集开始,随后是实施具体投资,包括选择标的企业和对被投企业进行监督和增值服务,以期能从成功的投资交易中退出,为投资者赢得投资回报,最终再回到新的资金募集环节。在过去的十多年间,针对风险投资活动的实证研究取得了诸多进展,本文拟按照如图1所示的逻辑框架对风险投资研究文献进行较为系统的梳理和解析。

|

| 图 1 风险投资研究的逻辑框架 |

首先,一部分研究从宏观视角研究了风险投资活动和宏观环境之间的关系。风险投资活动作为经济活动的重要部分,与外部宏观环境之间存在着相互作用。这一领域的核心研究问题是:风险投资如何受政府及宏观环境特征的影响,又是如何对整个经济发展与社会创新做出贡献的?国内外学者和政策制定者们都希望能够回答这些问题,从而为风险投资行业的发展构建一个积极的政策环境,激发和引导风险投资行业更好地促进经济发展和社会创新。

其次,另一部分研究聚焦于风险投资行为过程,从创业企业的角度出发,研究风险投资对创业企业的影响。根据投资具体实施的阶段,本文将从投前选择、投后管理、退出策略、投资表现这四个方面来探究风险投资机构与创业企业之间如何互动以及互动产生的结果。这一领域的典型研究问题包括:风险投资如何挑选标的企业?如何通过投后监督和增值服务影响被投企业的表现?风险投资机构何时采取何种方式从被投企业中退出?哪些因素决定了风险投资机构的投资表现?对风险投资过程的细致研究使我们得以理解风险投资行为的本质和特征,这些研究为风险投资机构与创业企业的绩效表现提供了丰富的解释。

最后,风险投资机构本身近年来也逐渐开始受到国内外学者的关注与重视,一部分研究将其作为一类特殊的企业组织,探讨其组织特征(如所有权类型、内部组织层级)的表现形式和作用结果;另一部分研究则聚焦于风险投资机构的策略选择,包括风险投资机构投资组合的规模和广度、风险投资机构的跨国投资行为;还有一部分研究关注了风险投资机构之间的关系,尤其是联合投资的合作关系,分析了关系的形成及其对投资结果的影响等。对风险投资机构本身的聚焦使创业融资文献的图景更加完整。

以上三个维度的主要研究内容和代表性文献整理如表1所示。本文将分别从这三类文献出发对风险投资研究进行回顾,并在关注国际主流学者研究成果的同时,着重考察国内学者在相关领域的学术对话,通过比较与评述,总结得出对中国风险投资研究的启示,并探索性提出未来研究展望。

| 研究主题 | 研究内容 | 代表性文献(西方vs. 中国情景) |

| 风险投资与宏观环境 | 宏观政策对风险投资的影响 | 西方:Brander等,2014;Lerner,2009

中国:苟燕楠和董静,2014 |

| 环境特征对风险投资的影响 | 西方:Li和Mahoney,2011;Tong和Li,2011

中国:董静等,2017;Li和Zahra,2012;Cumming和Knill,2012(中西对比) |

|

| 风险投资对宏观经济的影响 | 西方:Hirukawa和Ueda,2011;Puri和Zarutskie,2012

中国:杨晔和邵同尧,2012 |

|

| 风险投资与创业企业 | 影响风投机构投前选择的因素 | 西方:Bernstein等,2017;Mason和Stark,2004

中国:黄福广等,2014;张天舒等,2015 |

| 风险投资机构的投后管理模式 | 西方:Bottazzi等,2008;Sahlman,1990

中国:Tan等,2008;董静等,2014 |

|

| 风险投资机构的退出策略选择 | 西方:Ball等,2011;Li和Chi,2013

中国:汪炜和于博,2013 |

|

| 风险投资的绩效结果 | 西方:Fitza等,2009;Tian和Wang,2014

中国:谈毅和杨晔,2011 |

|

| 风险投资机构本身 | 风险投资机构的组织特征 | 西方:Pahnke等,2015;Wasserman,2008

中国:梁晓艳等,2007 |

| 风险投资机构的策略选择 | 西方:Hochberg和Westerfield,2010;Maula和Mäkelä,2003

中国:黄福广等,2016 |

|

| 风险投资机构的组织间关系 | 西方:Lerner,1994;Brander等,2002;Sorenson和Sturt,2001

中国:党兴华等,2011;董静等,2017 |

(一)风险投资与宏观环境

风险投资活动和宏观环境之间存在怎样的关系?该问题一直是学者和政策制定者关心的重点。首先,一部分文献关注了与风险投资相关的公共政策,探讨了政府在风险投资行业中扮演的角色。由于新创企业的融资过程面临严峻的信息不对称,因此存在一定程度的市场失灵;同时,由于创新存在显著外部性,一部分创新带来的价值并不能完全被创新者本身所获得。因此,建立一个活跃的风险投资行业除市场化力量外,也需要政府参与的制度设计(Lerner,1999,2009)。政府政策既能够通过影响机构投资者投入风投基金的程度去调节风险投资的供给总量,也可以通过影响经济中创新创业的活跃程度去改变对风险投资的需求总量(Gompers和Lerner,1998)。此外,政府资金也可直接参与风险投资活动,例如通过设立政府背景的风险投资机构(government-sponsored VC firms,GVC)的方式。GVC的经营目标除像一般的风险投资机构追求投资回报之外,往往还受到一些政策目标的影响,如立足本地经济、促进地区就业、支持国家或特定地区技术中心发展、扶持特定产业等。Brander等(2014)发现,获得GVC和其他风投混合投资的企业能够获得更多融资,在退出几率上也有更好的表现;仅受到GVC投资的企业在退出绩效上表现最差。国内学者就政府在风险投资中的作用尚未形成一致结论。例如,龙玉等(2017)发现,随着城市基础建设的完善升级(以高铁通车作为实证分析事件),风险投资对该城市的投资显著增加,反映了宏观政策支持对地方风险投资行业的发展和经济转型的重要影响。苟燕楠和董静(2014)则发现,政府背景的风险投资机构并没能发挥促进企业技术创新的作用。

其次,部分学者探讨了宏观环境特征对风险投资活动的影响,体现在制度环境、文化环境、市场环境等多个方面。在制度环境方面,风险投资活动在很大程度上受到制度因素的影响和塑造,不同国家和地区制度环境的差异导致了风险投资机构在投资行为和绩效等方面的差异(Ahlstrom和Bruton,2006)。例如,Cumming和Knill(2012)发现,在证券监管机制严格的国家和地区,风险投资机构发挥的作用更显著,投资绩效也更好。在文化环境方面,不确定性规避、集体主义和个人主义等国家层面的文化特征对区域风险投资活动有着深远影响(Li和Zahra,2012;Liu和Maula,2016)。在市场环境方面,市场不确定性(Tong和Li,2011)、市场完善度(董静等,2017)、市场波动性和竞争程度(Li和Mahoney,2011)对风险投资机构的投资策略选择都形成显著影响。例如,Tong和Li(2011)发现,为实现企业扩张、获取外部商业资源,企业集团可以选择进行企业风险投资或并购投资。

再次,部分研究探索了风险投资和经济增长、社会创新之间的关系。对于风险投资对经济增长的影响,绝大多数研究均证实了风险投资和各种宏观经济增长指标之间的正向关系,体现在促进新创企业产生、促进社会就业以及促进企业生产率的提高。具体而言,风险投资规模的增长促进了更多新创企业的产生(Popov和Roosenboom,2012),提高了社会总就业(Puri和Zarutskie,2012)和总收入水平。风险投资机构的介入还能够直接提高初创企业的生产率(Chemmanur等,2011)、各阶段的成长速度(Puri和Zarutskie,2012),进而促进社会总财富的增长。对于风险投资与社会创新之间的关系,在产业层面,Kortum和Lerner(2001)发现,一个产业中风险投资活动的活跃程度与专利数量存在显著正相关关系。在企业层面,已有研究表明,受到风险投资支持的创业企业在产品市场化的过程中更有优势,创新产出更好(Hellmann和Puri,2000)。通过对中国企业的检验,国内学者发现受到风险投资支持的企业在技术创新方面的表现优于无风险投资参与的企业(陈思等,2017)。谢雅萍和宋超俐(2017)对风险投资与技术创新的关系进行了系统回顾,发现二者间的关系会受到宏观环境、市场周期、行业和区域特征等多因素的影响。

宏观环境是风险投资研究中的关键外部要素,与风险投资行业产生互相作用。一方面,风险投资活动嵌入在外部制度当中,受到制度环境的影响与塑造;另一方面,风险投资也是经济生态中的重要一环,是经济增长和社会创新的驱动力之一。从以上研究回顾可以看出,尽管已经出现基于中国市场情境的实证研究成果,但学者们并未对我国新兴市场的制度环境特征予以特别关注。国外文献中针对风险投资活动的研究主要是基于美国等发达市场,其相对稳定、成熟的制度环境往往被当作理所当然的外在条件。而新兴市场中不均衡的经济发展水平、复杂变化的公共政策,以及我国政府在经济运行中发挥的特殊作用都会为研究宏观环境与风险投资之间关系带来新的视角与结论。国内学者应关注风险投资行业在新兴市场环境中呈现了哪些不同特征,并对新兴市场国家的经济增长、技术创新、新创企业发展形成了怎样的特殊作用。

(二)风险投资与创业企业

寻求风险投资为主要融资中介的新创企业,通常规模较小、成立时间较短、具有高度不确定性,与潜在投资者之间存在较大信息不对称。同时,这些企业往往只有很少的有形资产,处于发展极为迅速的行业和市场中,更加重了信息不对称程度。风险投资是这些新创企业生存和成长过程中关键的一环,风险投资机构与被投企业之间的关系对投资的成败和创业企业的长期发展都有着至关重要的影响。风险投资机构主要在投前选择、投后管理、退出策略选择三个阶段与创业企业产生互动,对创业企业的成长和表现形成重要影响,获得不同的投资结果。

1. 投前选择

在投前选择阶段,典型的研究问题包括:风险投资机构挑选标的企业的标准有哪些?不同因素如何影响风险投资机构的决策?已有文献从创业企业特征、风险投资机构特征以及两者之间的关系等角度,对影响风险投资决策的因素进行了探讨,如表1所示。

第一,在标的企业的选择上,风险投资机构通常会关注创业企业的人力资本和非人力资本。一方面,创始人和创始团队是风险投资机构决策过程中的重要考量因素。创始人和团队的经验背景,例如教育背景、管理经验、技术经验、行业经验等都是影响风险投资决策的重要内容(Mason和Stark,2004)。另一方面,创业企业的产品和服务、业务可行性、财务预期等非人力资本因素也影响着风险投资决策(如Hsu等,2014)。在此基础上,一些研究通过现场实验方法对比了人力资本和非人力资本因素的影响,发现与产品可行性相比,投资人对创业者本身的积极评价对投资决策的影响更显著(Bernstein等,2017)。国内学者为风险投资机构的投资决策提供了基于中国情境的实证证据。例如,张天舒等(2015)发现,中国风险投资机构往往更加青睐具有较强政治关联的企业,以期能成功上市并退出。

第二,风险投资机构自身的特征也影响其投资选择,已有文献的探讨包括机构层面和投资人层面两大类要素。在机构层面,组织声誉、组织结构等都是影响风险投资机构投前决策的关键。学者们常用风险投资机构成立年限、投资事件数或成功事件数、管理基金规模、合作关系的多少来衡量风险投资机构的声誉水平(如Gu和Lu,2014)。已有研究发现,声誉较高的风险投资机构更倾向于新兴行业,且随着行业合法性的提高,组织声誉对新行业投资的促进作用更加显著(Petkova等,2014)。在投资人层面,学者们探讨了投资人的不同经验背景对其投资选择的影响。例如,Dimov等(2007)发现具有金融背景的投资人更倾向于投资较后期的项目。Patzelt等(2009)发现,投资人中拥有科学或工程学位的成员越多,越倾向于投资早期项目。

第三,风险投资机构和创业企业之间的匹配程度和关系也会影响风投机构的投资决策。二者的匹配程度体现在相似性和互补性两方面。已有研究发现,投资人和创业者在专业背景、思维方式和技术能力等方面的相似性都会促进风险投资方的投资(Aggarwal等,2015),甚至可能导致投资人对创业企业做出过于积极的评价。双方在资源和技术上的互补性也是驱动风投机构做出投资决策的关键(Dushnitsky和Lenox,2005)。风投机构与创业企业之间的关系表现在双方的共同背景和信任关系上。例如Bengtsson和Hsu(2015)、Hegde和Tumlinson(2014)均发现,在美国风险投资行业,投资人倾向于投资与自己相同种族的创业者;Bammens和Collewaert(2014)指出,投资人对创业者的信任度越高,越有可能对其表现做出积极评价,进而投资该企业。黄福广等(2014)发现中国风险投资机构在决策时具有明显的本地偏好,即倾向于投资与自己地理距离较近的企业。

2. 投后管理

风险投资区别于其他传统融资方式的一个关键特点就是风险投资不仅向创业企业提供资金,还会在企业管理中积极扮演重要角色。Gorman和Sahlman(1989)指出,风险投资方在投后管理活动上大约需要花费60%的时间,可见投后管理对投资成功和创业企业成长的重要性。

在投后管理阶段,风险投资机构针对被投企业的活动主要包括监督控制和增值服务。一方面,风险投资通常面临着高度的信息不对称性,这可能会使创业者产生侵蚀投资者利益的动机和行为,或者在资源运用时表现出机会主义倾向。因此,风险投资机构会通过引入一系列监督活动和激励惩罚机制加强对创业企业行为的监控(Sahlman,1990)。风险投资机构的不同类型、对创业企业表现的不同预期导致了监督机制设计的差异(Gerasymenko和Arthurs,2014)。积极有效的监控机制有助于降低投资方与被投方的合作风险,增强双方对合作关系的信心;然而,过度监督和介入也可能导致风险投资家和创业团队之间信任的缺失,不利于二者之间信息及资源的传递。另一方面,风险投资机构会为创业企业提供一系列增值服务,扮演着战略指导、个人情感支持和人际关系拓展等重要角色。风险投资方可能会为初创企业提供战略分析服务、协助其后续轮次的融资、帮助招聘管理人员等(Bottazzi等,2008)。这一系列增值活动能够提高被投企业管理的专业化程度,为其提供互补性知识和能力,进而提高被投企业的表现。风险投资机构的介入对初创企业的战略选择起到了关键作用。例如Park和Tzabbar(2016)发现,风险投资机构往往会鼓励处于早期阶段的企业采取创新性战略,企业最终的战略选择受到风险投资机构和CEO权力的综合影响。

在新兴市场国家,由于正式制度的不完善和潜在的道德风险问题,风险投资机构与被投企业之间的关系治理被认为尤为重要。Tan等(2008)指出,中国本土风险投资机构存在对创业企业监控力度不够、增值服务有限等问题,风险投资机构的投后管理能力还有待提升。风险投资机构需要选择不同的管理模式对被投企业进行分类管理(董静等,2014),通过监督管理、增值服务等多重机制影响被投企业的战略选择,进而提高其绩效(董静和汪立,2017)。

3. 退出策略

风险投资机构可以通过多种方式从被投企业中退出:可以中途退出,终止对创业企业的继续投资;被投企业可能经营失败,可能被收购,也可能通过IPO上市。关于风险投资退出策略的研究主要覆盖了是否退出、何时退出以及如何退出等议题。

首先,关于风险投资机构是否退出和何时退出的选择问题,已有研究发现,投资机构对标的企业的投资轮次越多,“承诺升级”越明显,在被投企业表现不好时停止追加投资的可能性越小(Guler,2007)。此外,投资机构是否退出的选择也会受到行业因素的影响。例如,Li和Chi(2013)基于实物期权理论指出,行业不确定性越高时,投资机构越不会选择退出;二者之间的负向关系受到投资组合特征的影响,组合多样化程度越高,行业不确定性对投资机构退出的负向作用越明显。Zhelyazkov和Gulati(2016)发现,当风投机构退出联合投资时,会给自身带来不利的市场影响,降低机构未来形成联合投资的可能。

其次,关于退出方式的选择,Ozmel等(2013)发现,总体而言,风险投资机构对企业进行IPO的促进作用比对被并购的作用更加明显。风投机构退出方式的选择会受到其自身特征以及市场特征的影响。例如,Humphery-Jenner和Suchard(2013)发现,由外资机构投资的企业更容易在海外上市;Ball等(2011)发现,当市场时机理想时,风投机构倾向于选择IPO退出,反之则倾向于通过被收购退出。此外,风险投资机构对退出时间和方式的预期也会影响到机构介入创业企业管理的方式,对退出时间和回报的预期越理想,风险投资机构派人替换企业CEO的可能性越大(Gerasymenko和Arthurs,2014)。在中国情景下,汪炜和于博(2013)探讨了信息不对称的视角下影响风投机构退出方式选择的因素,发现被投企业特征、风投机构的性质、对被投企业的控制等都会影响IPO或并购退出的选择。

4. 投资表现

投资表现是风险投资机构与被投企业互动的结果。Fitza等(2009)通过对影响企业绩效的因素进行了分解,发现风险投资机构的介入解释了11%的差异。学者们已从投资是否成功、IPO过程及后IPO市场表现等方面探讨了风投机构的投资表现。一般将被投企业通过IPO上市和被并购认作是成功的退出事件。已有研究表明,风险投资机构的所有权类型、人力资本等因素都对其能否成功退出起到了关键作用。例如,Dai等(2012)发现由本土和外资企业联合投资的企业成功IPO的概率比其他企业高5%;Dimov和De Clercq(2006)、Zarutskie(2010)指出,当风险投资机构拥有专业化背景、过往投资经验丰富时,其投资组合中企业成功的比例越高。

关于IPO过程及后IPO市场表现,已有研究发现,风险投资机构对中小企业的IPO过程和IPO后的市场表现都起到了积极作用(Lee和Wahal,2004):有风投机构投资的企业往往有更高的IPO抑价、更积极的市场反应、更低的盈余管理和更加独立的董事会构成(Fitza和Dean,2016)。风投机构的监督与增值服务可以增强被投企业的长期价值,反映在企业成功上市经历的时间和上市后长期股价的超额收益率等指标上(谈毅和杨晔,2011)。被投企业的后IPO市场表现会受到投资方声誉、投资策略等因素的影响。例如,Agrawal和Cooper(2010)发现,具有较高声誉的风险投资机构对其被投企业上市后的财务公告质量具有积极的影响。

上述研究表明,已有文献对风险投资整个过程已有了较为全面的认识,通过丰富的实证研究将风险投资机构与创业企业之间从投前到投后、直至退出的关系进行了研究。国内学者也开始尝试回答风险投资机构如何挑选被投企业、如何影响被投企业的战略选择、如何影响企业在资本市场的表现等问题(董静等,2014)。但与国际前沿文献相比,基于中国情境的风险投资与创业企业的互动研究还存在明显不足。一方面,当前研究尽管在实证方法上不断优化,但在研究的系统性和理论贡献上较为欠缺。国内文献目前仍未突破国际主流研究的理论框架,为创业融资提供基于新兴市场环境的新的理论视角和理论贡献。另一方面,对投资过程的研究仍有许多深层次的研究问题未被涉及。具体而言,在投前选择阶段,国内文献对创业者如何吸引风险投资机构、双方如何建立关系的认识还停留在非常概括的层面,缺乏对双方投前互动过程的理解;在投后管理阶段,尚无文献对不同关系治理模式的效用进行实证比较;在退出表现上,已有研究多以中国创业板数据为基础,探讨风险投资介入对企业IPO及市场表现的影响,但对风险投资介入后影响企业绩效的机制,尤其是在早期投资阶段的影响的研究还有所不足。

(三)风险投资机构分析

风险投资机构本身作为一种特殊的企业组织,其组织特征、策略选择和组织间关系都对企业的发展也有不容忽视的影响,是认识风险投资活动的关键要素。相关研究聚焦的议题包括风险投资机构的组织特征、投资策略选择以及风险投资机构的组织间关系。

1. 组织特征。首先,风险投资机构最关键的组织特征就是其所有权类型。独立风险投资机构代表机构投资者和财富个人进行投资,而附属风险投资机构则具有不同的所有权结构,具有特定的融资方向和战略选择。企业风险投资、银行关联的风险投资和政府风险投资机构是三类最主要的附属风险投资机构。Pahnke等(2015)通过对比不同类型的风险投资机构发现,企业风险投资、政府风险投资和独立风险投资有着不同的制度逻辑,不同制度逻辑对被投企业的创新产生不同影响。企业风险投资越来越被认为是大企业内部创新的一种有效方式,企业风险投资可以通过激发初创企业的创新能力来撬动大企业自身的内部创新(Wadhwa等,2016)。企业风险投资对被投企业所扮演的角色可能是互补性的,也可能是竞争性的。只有当企业风险投资的母公司技术储备与被投企业互补时,企业风险投资才能够为被投企业带来增值投入,并帮助其实现绩效增长;当二者技术储备存在竞争性时,创业者为自我保护会不断争取稀释企业风险投资的控制权(Dushnitsky和Lenox,2005)。梁晓艳等(2007)对企业风险投资的研究进行了系统回顾,并从组织模式、投资绩效等角度对比了国内外企业风险投资的研究现状。其次,对风险投资机构组织结构的探讨也逐渐开始延伸至其内部组织结构,Hsu和Kenney(2005)系统探讨了合伙人制成为风险投资机构主流管理架构的演化过程。一些研究关注了风险投资机构内部的层级结构。例如,Wasserman(2008)指出,早期投资很大程度上依赖于投资人的隐性知识和主观判断,这种隐性知识很难被分解和传递,因此倒金字塔式的层级结构更能保证决策的速度和质量;而在中后期投资中,需要的知识往往是标准化、可被分解和传递的,正金字塔式的决策结构更能满足该阶段投资的需求。

2. 投资策略选择。首先,部分文献探究了风险投资机构如何在投资组合的规模和广度上进行策略选择。风险投资机构的投资组合反映了机构的战略定位,会受到风投机构人力资本、被投企业特征等因素的影响。就投资组合的规模而言,当人力资本有限时,风险投资机构需要进行必要的取舍,当组合中的企业估值较低、风险较高、技术相关性较高时,风险投资机构倾向于扩大投资组合的规模(Fulghieri和Sevilir,2009)。就投资组合的广度而言,风险投资机构投资组合的广度和聚焦性之间是互相替代的。对某一类新技术的聚焦可以帮助提高对这类投资项目的预期回报,但也阻碍了向其他新技术类别进行多元化投资的可能性。其次,随着风险投资的国际化趋势愈加明显,跨国投资也成为越来越受关注的研究议题。是否以及在多大程度上要进行跨国投资是风险投资机构重要的投资策略选择之一。学者们已经就风险投资机构跨国投资行为的一些问题进行了探索,包括跨国基金组织形式、海外项目来源和筛选、跨国项目估值和结构设计、海外项目的投后管理(Wright等,2002;Hall和Tu,2003;Pruthi等,2003)。采取跨国投资策略在帮助风险投资机构拓展项目来源的同时,也要求风险投资机构适应海外制度环境、承担距离带来的额外成本、应对投资过程中更大的不确定性。从跨国投资的绩效结果来看,相比于本土风险投资,海外风险投资机构的跨国投资在退出绩效上存在劣势(张曦如等,2017);Maula和Mäkelä(2003)发现,跨国投资会帮助被投企业构建全球业务视野,从而显著提高其国际化程度。

3. 组织间关系。尽管风险投资机构之间互相竞争,但它们也常常以联合投资的方式进行合作,有一大部分文献关注了风险投资机构之间的这一重要关系。主要话题包括:风险投资机构选择联合投资的动因是什么?如何选择联合投资的伙伴?哪些因素影响着联合投资的绩效?

首先,风险投资机构选择联合投资的动因主要有两方面考量:分摊风险和增加价值。一方面,风险投资活动往往伴随着高风险性,当与其他风险投资机构进行联合投资时,能够共同对潜在投资对象进行筛选、识别、监督和协助,降低失败风险(Lerner,1994)。同时,当多家风险投资机构共同参与一项投资活动时,每个风险投资机构可以降低在单个投资项目上的资本投入,使其能够在有限的总基金规模下投资多个项目,分摊所募资金的投资风险(Lockett和Wright,1999)。另一方面,与合作机构进行联合投资也使风险投资机构有机会获取其他风险投资机构的专业资源和投资专长,通过联合投资可以聚集多方资源与知识共同识别有潜力的投资对象并在投资之后提供更优质的增值服务(Brander等,2002;Hochberg等,2015)。

其次,就联合投资中选择合作伙伴的标准而言,一方面,从分摊风险的角度,风险投资机构倾向于选择与自己相似、并且值得信任的伙伴合作。例如,Gompers等(2016)指出,考虑到早期投资的高风险性,具有相同种族、教育背景或工作经历的投资人所在机构之间更加容易形成合作关系。在风险较高的情境下,风险投资机构倾向于与地理距离较近的伙伴合作,反之,则会寻求较远的合作关系(Sorenson和Sturt,2008)。另一方面,从增加价值的角度,风险投资机构往往会选择具有互补性知识、资源的伙伴合作。风险投资机构的过往经验、社会资本、组织声誉、社会网络地位等都是自身资源与能力的象征,也是吸引其他风险投资机构进行合作的关键。特别地,在跨国投资情境下,很多外资风投机构会通过与本土风投机构联合投资,以克服水土不服的劣势(Liu和Maula,2016;张曦如等,2017)。

最后,大多数研究表明,联合投资对投资组合绩效和被投企业个体的绩效都有着促进作用(Hochberg等,2007)。也有部分学者指出,联合投资成功与否取决于合作双方的关系及匹配程度。当合作双方背景的相似性过高时,同质化背景可能会导致群体思维和从众心理,反而对被投企业的IPO表现有着不利的影响(Gompers等,2016)。

综上所述,对风险投资机构本身特征和行为的研究还有较大发展空间,国内文献在这一领域的关注也还远远不足。已有研究多将风险投资机构视作一个整体,探讨风险投资机构的介入对创业企业的影响,而忽略了风险投资机构自身异质性的来源,及其导致的在投资行为和投资绩效上的差异。国内研究大多仍停留在组织层面,对风险投资机构内部所知甚少。考虑到风险投资行业属于知识密集型行业,风险投资人的人力资本和社会资本往往是机构自身异质性的关键来源。尤其在新兴市场中,个人社会关系作为正式制度的替代品,扮演着及其重要的角色,对组织行为和组织间关系的形成也有不容忽视的影响。对风险投资机构内部,尤其是风险投资人特征和网络关系的关注是未来风险投资研究的一个重要方向。

四、结论和展望随着风险投资活动对全球经济的重要性日益突显,已有文献对风险投资活动的诸多环节进行了研究探讨,使人们对风险投资的本质和价值有了更深入的理解。通过对宏观环境与风险投资、风险投资机构与创业企业、风险投资机构本身三个方面文献的梳理和综述,本文发现,已有文献已探讨了外部宏观环境与风险投资活动的相互作用;关于风险投资机构从投前筛选、投后管理直至投资退出整个过程中与创业企业的互动,也有较深入的解释;关于风险投资机构本身的组织特征、投资策略的选择和组织间关系也形成了初步的认识。

基于文献回顾,本文认为以往的研究仍存在一些不足,值得进一步探讨。具体表现在:(1)对不同制度环境下风险投资活动的差异关注不足。新兴市场与发达市场的制度环境存在着显著差异,而风险投资活动很大程度上嵌入在所处的制度环境当中,因此也会呈现出不同的特征。已有研究大多聚焦发达市场,对新兴市场中的风险投资活动,及其与发达市场制度环境下情况的异同仍需更多关注。(2)对风险投资机构与被投企业之间复杂关系的理解还不够深入。风险投资活动成功与否是投资方和被投企业之间互动的结果。尽管已有研究已证实了风险投资方在被投企业成长过程中扮演的重要角色,但对二者之间不同类型关系的建立、演化,以及对企业长期发展的影响等问题的关注略显不足。(3)对风险投资机构自身异质性来源的认知还有待加强。已有研究往往把风险投资机构作为一个整体,在公司层面讨论机构如何决策、如何与创业企业互动并产生不同的投资绩效。然而,风险投资机构内部要素的不同构成了机构自身异质性的重要来源。作为风险投资机构中的决策者,风险投资人是机构内部最关键的要素之一,在很大程度上解释了不同机构投资策略和表现的差异,但相较于对机构整体的关注,已有研究对风险投资人的关注仍较为匮乏。同时,通过对比国内外风险投资的研究现状可以看出,国内风险投资研究的系统性和创新性仍有待提升,已有研究大多是利用中国数据对国际主流理论和实证研究问题进行的再检验,对中国情境下新研究问题的发掘和新理论视角的贡献略显不足。

展望未来,本文认为需要有更多的研究探索投入到风险投资研究的对话中,以创新的研究视角从上述三方面进一步探索更复杂的环境、更深入的机制和更本质的差异,站在风险投资研究的国际前沿做出更大的贡献。本文提出了三个待发展的研究方向,总结形成了如图2所示的未来研究框架,希望分别在宏观环境层面、风投—创业企业层面、风投机构层面拓展风险投资研究的现有图景。

|

| 图 2 风险投资研究的未来展望 |

1. 关注新兴市场制度嵌入下的风险投资活动。风险投资活动嵌入在外部市场制度当中,在很大程度上受到制度环境的影响和塑造。已有文献对风险投资活动的研究情境仍主要基于美国、欧洲等发达市场,在这些情境中的研究结论是否也适用于新兴市场环境是非常值得探究的问题。发达市场往往具有稳定、成熟、高度市场化的制度环境特征,然而在新兴市场中,环境的不确定性、公共政策的复杂变化、市场化程度的不足都将给风险投资活动带来关键影响,并可能对已有文献中发现的重要关系形成调节作用,改变要素作用的方向和程度。

具体来说,我们可关注新兴市场制度嵌入下的风险投资活动,试图回答以下研究问题:一是风险投资行业在新兴市场国家的增长和演化过程中呈现了哪些不同特征?可首先基于描述性分析对新兴市场国家的风险投资行业发展过程进行断代划分,讨论在不同发展时期行业的进入壁垒、投资机构的生存率与死亡率、风险投资成功退出几率等,利用定量、定性相结合的方法对比研究不同市场制度下风险投资行业的发展历程,总结相应规律。二是正式制度与非正式制度对风险投资活动的塑造作用。以中国为典型代表的新兴市场,较为突出的特征便是制度环境存在不确定性和复杂性、市场化发展程度存在较大不均衡性(樊纲等,2011)。正式制度环境和非正式制度环境都对中国风险投资机构的活动起到了决定性作用。下一步需要将制度环境背景作为重要变量研究其在风险投资活动中的作用,检验正式制度和非正式制度如何分别和同时影响风险投资机构的行为和绩效。三是政府在新兴市场国家中参与风险投资活动的方式与结果。不同的市场制度下的政府在产业资源分配方面发挥的作用具有显著差异,我们有必要在新兴市场环境下重新评估政府如何参与风险投资活动、是否获得了预期结果。一方面可评估政府背景的风险投资机构在投资绩效方面的表现;另一方面可考察政府的参与是否起到了做大市场、促进行业发展的效果,例如帮助更多新创企业获得资助,吸引了更多市场化风险投资机构进入市场等。

2. 关注风险投资机构与创业企业间的关系类型及其对企业成长的影响。风险投资决策不是投资机构单方面作用的结果,而是依赖于投资机构与创业企业之间的互动。以往的研究虽已关注到了风险投资机构对初创企业发展的重要作用,但对风险投资机构和创业企业之间复杂的互动关系的探讨还不够深入。与传统融资方式不同,风险投资机构的特征在于不仅会向标的被投企业提供资金,还会扮演专家、导师、密友等多重角色,支持初创企业的后续发展。因此,双方之间的情感联结、信任关系、匹配程度等不仅会影响风险投资者的决策,而且会影响投后双方的互动,进而影响被投企业的成长。因此,本文认为,未来研究需要进一步理解风险投资机构与创业企业之间的复杂关系,对不同类型的关系加以区分,以帮助我们更好地理解风险投资机构如何影响初创企业的发展。

具体来看,风险投资机构和创业者之间的关系大致可以分为两种:工具型关系和情感型关系(Huang和Knight,2017)。工具型关系主要反映的是彼此与利益回报相关的诉求,而情感型关系反映的是双方在个人和社会情感方面的承诺与期望。考虑到风险投资方在创业企业成长过程中扮演着多重角色,这两种关系的建立对创业企业的发展都有着深远影响——工具型关系的建立能为创业企业带来充沛的财务资源,而情感型关系的建立则能为企业带来丰富的社会资源。对创业企业而言,除了被动接受投资方的评估和选择,还需要通过释放信号等方式主动吸引投资方,寻求与投资方之间建立良好关系。那么,如何与投资方建立上述两种关系?不同关系的建立是否会受到创业企业所处阶段及资源诉求的影响?对创业企业的长期发展有何影响?对风险投资机构而言,在高度信息不对称的环境中,除了借助投资条款等监控机制对创业企业的行为进行约束,能否通过建立情感联结,降低正式监控的成本?这些都是当前风险投资研究框架中未被涉及的研究问题,可进一步采用定性研究方法,对风险投资机构与创业企业间关系的形成进行多案例跟踪比较研究,结合定量研究方法,总结二者间不同类型复杂关系的演化及其对创业企业成长的影响作用。尤其是在新兴市场环境中,正式制度环境的不确定性和潜在的道德风险使得风险投资方与创业者之间的非正式关系变得尤为重要。对工具型关系和情感型关系的深入理解有利于实现风险投资方与创业者的匹配,进而促进创业企业的成长和投资方投资绩效的提升。

3. 关注风险投资管理人网络关系在风险投资决策中的作用。本文发现对风险投资机构本身的研究仍比较有限,需要打开风险投资机构内部的“黑匣子”,更深入地探索风险投资机构本身的异质性来源和内部决策机制。风险投资机构内部,最重要的要素便是风险投资人。风险投资作为一个高风险行业,风险投资管理人在进行投资决策和管理投资项目过程中的作用十分关键;同时,风险投资之所以不同于银行等传统融资方式,最重要原因是经验丰富的风险投资管理人能够为被投资企业提供项目投资、管理制度建设乃至日常经营等方面的咨询和建议。因此,风险投资管理人应该是风险投资研究中的一个重点。尽管在国际文献当中,已经有部分研究开始关注了风险投资管理人的背景因素(人力资本和非人力资本)对投资活动的影响,但仍相对有限。

本文认为,未来应进一步研究风险投资管理人的网络关系在风险投资决策中的作用。Brass等(2004)把网络关系分为三个层面,即个人间网络关系、组织内业务单元间网络关系和组织间网络关系。在风险投资相关研究中,风险投资机构间网络关系的作用已得到较多关注,然而,作为风险投资行业中的决策者,风险投资人之间的网络关系到目前为止仍然被国内外学术研究者忽视,个人间网络关系在风险投资领域的作用研究仍非常匮乏。具体地,我们认为可详细探究以下研究问题:一是风险投资人间的网络关系对风险投资企业进行联合投资的影响作用;二是风险投资人间的网络关系对风险投资企业投资项目绩效的影响作用。我们可分别构建风险投资管理人多维度的网络关系,例如基于相同教育背景的校友网络关系、基于交叉工作履历的职业网络关系、基于共同投资的投资网络关系等,探究这些个体层面的网络关系如何影响风险投资机构的投资行为和投资绩效。以风险投资人的网络关系对风险投资机构选择合作投资的影响研究为例:可超越现有关于风险投资联合投资的研究,对风险投资机构的合作关系进行更深入的分析,研究上述风险投资人的个人间网络关系如何影响投资机构间信任和信息分享的机制,进而影响机构间进行联合投资的可能性。这不仅可以拓展我们对风险投资活动内部决策机制的理解,同时也将通过探究个体间网络关系对机构间网络关系的跨层互动为社会网络研究做出相应贡献。同时,对于新兴市场而言,由于正式制度存在缺失,非正式制度和社会网络关系作为正式制度的替代品,在风险投资行业扮演着愈加重要的角色。研究风险投资管理人的网络关系对于中国情境下的风险投资研究也具有重大意义,是值得国内外学者共同关注的重要研究方向。

| [1] | 陈思, 何文龙, 张然. 风险投资与企业创新: 影响和潜在机制[J]. 管理世界, 2017(1): 158–169. |

| [2] | 党兴华, 董建卫, 吴红超. 风险投资机构的网络位置与成功退出: 来自中国风险投资业的经验证据[J]. 南开管理评论, 2011(2): 82–91, 101. |

| [3] | 董静, 汪立. 风险投资会影响创业企业战略选择吗?——文献评述与理论架构[J]. 外国经济与管理, 2017(2): 36–46, 59. |

| [4] | 董静, 翟海燕, 汪江平. 风险投资机构对创业企业的管理模式——行业专长与不确定性的视角[J]. 外国经济与管理, 2014(9): 3–11. |

| [5] | 龙玉, 赵海龙, 张新德, 等. 时空压缩下的风险投资——高铁通车与风险投资区域变化[J]. 经济研究, 2017(4): 195–208. |

| [6] | 谢雅萍, 宋超俐. 风险投资与技术创新关系研究现状探析与未来展望[J]. 外国经济与管理, 2017(2): 47–59. |

| [7] | 张天舒, 陈信元, 黄俊. 政治关联、风险资本投资与企业绩效[J]. 南开管理评论, 2015(5): 18–27. |

| [8] | 张曦如, 冒大卫, 路江涌. 海外风险投资机构在中国: 投资选择、联合投资与投资绩效[J]. 管理学季刊, 2017(1): 12–27. |

| [9] | Aggarwal R, Kryscynski D, Singh H. Evaluating venture technical competence in venture capitalist investment decisions[J]. Management Science, 2015, 61(11): 2685–2706. |

| [10] | Ball E, Chiu H H, Smith R. Can VCs time the market? An analysis of exit choice for venture-backed firms[J]. The Review of Financial Studies, 2011, 24(9): 3105–3138. |

| [11] | Brander J A, Amit R, Antweiler W. Venture-capital syndication: Improved venture selection vs. the value-added hypothesis[J]. Journal of Economics & Management Strategy, 2002, 11(3): 423–452. |

| [12] | Brass D J, Galaskiewicz J, Greve H R, et al. Taking stock of networks and organizations: A multilevel perspective[J]. The Academy of Management Journal, 2004, 47(6): 795–817. |

| [13] | Bruton G D, Ahlstrom D. An institutional view of China’s venture capital industry: Explaining the differences between China and the West[J]. Journal of Business Venturing, 2003, 18(2): 233–259. |

| [14] | Cumming D, Knill A. Disclosure, venture capital and entrepreneurial spawning[J]. Journal of International Business Studies, 2012, 43(6): 563–590. |

| [15] | Dai N, Nahata R. Cultural differences and cross-border venture capital syndication[J]. Journal of International Business Studies, 2016, 47(2): 140–169. |

| [16] | Dimov D, Shepherd D A, Sutcliffe K M. Requisite expertise, firm reputation, and status in venture capital investment allocation decisions[J]. Journal of Business Venturing, 2007, 22(4): 481–502. |

| [17] | Fitza M, Matusik S F, Mosakowski E. Do VCs matter? The importance of owners on performance variance in start-up firms[J]. Strategic Management Journal, 2009, 30(4): 387–404. |

| [18] | Franke N, Gruber M, Harhoff D, et al. Venture capitalists’ evaluations of start‐up teams: Trade-offs, knock-out criteria, and the impact of VC experience[J]. Entrepreneurship Theory and Practice, 2008, 32(3): 459–483. |

| [19] | Gerasymenko V, Arthurs J D. New insights into venture capitalists’ activity: IPO and time-to-exit forecast as antecedents of their post-investment involvement[J]. Journal of Business Venturing, 2014, 29(3): 405–420. |

| [20] | Gorman M, Sahlman W A. What do venture capitalists do?[J]. Journal of Business Venturing, 1989, 4(4): 231–248. |

| [21] | Gu Q, Lu X H. Unraveling the mechanisms of reputation and alliance formation: A study of venture capital syndication in China[J]. Strategic Management Journal, 2014, 35(5): 739–750. |

| [22] | Hellmann T, Puri M. The interaction between product market and financing strategy: The role of venture capital[J]. The Review of Financial Studies, 2000, 13(4): 959–984. |

| [23] | Huang L, Knight A P. Resources and relationships in entrepreneurship: An exchange theory of the development and effects of the entrepreneur-investor relationship[J]. Academy of Management Review, 2017, 42(1): 80–102. |

| [24] | Kaplan S N, Strömberg P. Venture capitalists as principals: Contracting, screening, and monitoring[J]. American Economic Review, 2001, 91(2): 426–430. |

| [25] | Li Y, Chi T L. Venture capitalists’ decision to withdraw: The role of portfolio configuration from a real options lens[J]. Strategic Management Journal, 2013, 34(11): 1351–1366. |

| [26] | Li Y, Zahra S A. Formal institutions, culture, and venture capital activity: A cross-country analysis[J]. Journal of Business Venturing, 2012, 27(1): 95–111. |

| [27] | Liu Y, Maula M. Local partnering in foreign ventures: Uncertainty, experiential learning, and syndication in cross-border venture capital investments[J]. Academy of Management Journal, 2016, 59(4): 1407–1429. |

| [28] | Ma D L, Rhee M, Yang D Y. Power source mismatch and the effectiveness of interorganizational relations: The case of venture capital syndication[J]. Academy of Management Journal, 2013, 56(3): 711–734. |

| [29] | Pahnke E C, McDonald R, Wang D, et al. Exposed: Venture capital, competitor ties, and entrepreneurial innovation[J]. Academy of Management Journal, 2015, 58(5): 1334–1360. |

| [30] | Patzelt H, zu Knyphausen-Aufseß D, Fischer H T. Upper echelons and portfolio strategies of venture capital firms[J]. Journal of Business Venturing, 2009, 24(6): 558–572. |

| [31] | Petkova A P, Wadhwa A, Yao X, et al. Reputation and decision making under ambiguity: A study of U.S. venture capital firms’ investments in the emerging clean energy sector[J]. Academy of Management Journal, 2014, 57(2): 422–448. |

| [32] | Puri M, Zarutskie R. On the life cycle dynamics of venture-capital-and non-venture-capital-financed firms[J]. The Journal of Finance, 2012, 67(6): 2247–2293. |

| [33] | Sorenson O, Stuart T E. Bringing the context back in: Settings and the search for syndicate partners in venture capital investment networks[J]. Administrative Science Quarterly, 2008, 53(2): 266–294. |

| [34] | Zarutskie R. The role of top management team human capital in venture capital markets: Evidence from first-time funds[J]. Journal of Business Venturing, 2010, 25(1): 155–172. |

| [35] | Zhelyazkov P I, Gulati R. After the break-up: The relational and reputational consequences of withdrawals from venture capital syndicates[J]. Academy of Management Journal, 2016, 59(1): 277–301. |

,

,