文章信息

| 财经研究 2018年44卷第8期 |

- 王恕立, 吴楚豪,

- Wang Shuli, Wu Chuhao.

- “一带一路”倡议下中国的国际分工地位——基于价值链视角的投入产出分析

- China’s international division status of labor under the initiative of the “one belt and one road”: an input-output analysis based on the view of value chain

- 财经研究, 2018, 44(8): 18-30

- Journal of Finance and Economics, 2018, 44(8): 18-30.

-

文章历史

- 收稿日期:2017-12-06

2018第44卷第8期

一、引 言

2008年金融危机之后,世界经济复苏乏力,“逆全球化”趋势凸显,区域体制和美国新政府推行的双边体制逐步盛行,全球价值链区域化特征更加明显(佟家栋等,2017)。面对持续严峻的开放环境,加之经济下行的压力和产业转型升级的“阵痛”,中国经济面临重构开放经济新格局的紧迫战略任务。2013年9月,中国提出的共建“一带一路”倡议,得到国际社会的高度关注和积极响应,为中国打破这个局面提供了新的经济机遇(李稻葵等,2017)。“一带一路”以和平发展为初衷,旨在通过构建一个开放、普惠、包容、均衡的新型合作框架,实现区域内部的经济繁荣、文明互鉴、基础设施共享。当前,中国已与“一带一路”沿线国家展开深层次、多领域的国际合作,“一带一路”作为新时代我国对外发展的重要战略,能够培育我国的国际竞争新优势,推动我国的经济体制改革,保障我国在现有国际秩序中的正当权利,加强我国在探索新型国际治理模式中的话语权。那么,中国能否借助“一带一路”开放体系,推动区域性分工地位的提升,进而跃升到原本由欧美主导的全球价值链中的高附加值环节,从而实现其在全球分工格局中的地位提升呢?

长期以来,中国通过产业垂直化分工和承接产业转移的方式融入到全球价值链体系中,并在全球价值链中被牢牢定位在了低技术、低附加值等底部环节。在全球价值链分工体系下,处于“被俘获”地位的发展中国家容易丧失自身发展的自发性,而中国作为最大的发展中国家,往往在国际竞争中越发处于不利地位,需要在新的发展框架中寻找适合自己的位置(Kaplinsky和Morris,2001;刘志彪和张杰,2009;王岚,2014)。随着2008年金融危机的爆发,美国主导的贸易保护主义抬头,“逆全球化”作为金融危机遗留下的“附带品”正走上历史舞台,现有国际经济秩序遭到破坏(佟家栋等,2017)。为了确保我国在现行国际秩序中的正当权利,我国需要加快对外产业对接和产业转型升级,重塑全球价值链新体系。改革开放以来,我国通过技术革新、资金积累、管理创新和发展对外贸易,已经拥有了一套独立从事科研和生产的配套体系,初步具备了独立从事高附加值产品生产的能力(Kaplinsky和Farooki,2011)。在经济进入“新常态”的背景下,中国渴望搭建一条具有包容性的“线性价值链”(Linear Value Chain),①在实现自身价值链中高端化的同时,也推动区域性分工地位的跃升。“一带一路”倡议的提出,标志着中国开始携手“一带一路”沿线国家共同参与对新型国际分工治理模式的探索。

目前,关于中国与“一带一路”沿线国家在全球价值链中分工位置的研究还较少。在全球生产网络和垂直专业化分工的大背景下探析一国行业在全球价值链中的地位,其方法主要有四种:一是基于Hummels等(2001)提出的垂直专业化指数(VS),对各国不同行业的竞争力进行比较(Hummels等,2001;北京大学中国经济研究中心课题组,2006;张小蒂和孙景蔚,2006);二是利用GVC地位(GVC Position)指数,通过对国内特定行业的出口间接增加值和国外增加值的比较来衡量其在GVC中的位置;三是以出口产品复杂度作为衡量产业国际分工地位的指标(Hausman等,2006;章韬等,2016);四是采用产业上游度、贸易上游度来衡量产业国际分工地位(Antràs等,2012)。

探析中国与“一带一路”沿线国家在全球价值链中的分工位置,可以让我们直观地认识“一带一路”倡议的推行,是否直接提升了中国与“一带一路”沿线国家的产业竞争力和国际分工地位。本文以“一带一路”沿线15国为主要研究对象,构建国际分工地位的测算指标,试图从产业层面探析中国与“一带一路”沿线国家的国际分工地位。本文的边际贡献可能体现在以下三个方面:第一,以中国和“一带一路”沿线国家为研究主体,对其在全球价值链中的位置进行分析,并拓展了“一带一路”倡议下中国分工地位的研究;第二,基于中国和“一带一路”沿线国家的产业关联度和互补性,阐述了“一带一路”倡议的必要性和必然性,补充了中国在“一带一路”倡议实施前后分工角色转变的理论依据;第三,以往研究在衡量一国国际分工地位时大多采用GVC参与指数和GVC地位指数,而本文采用非等间距出口上游度这一指标来衡量一国的国际分工地位,这种方法从产业层面出发,考虑了贸易结构和附加值的影响,其测算结果更具说服力。

二、理论分析与指标选择

(一)理论分析

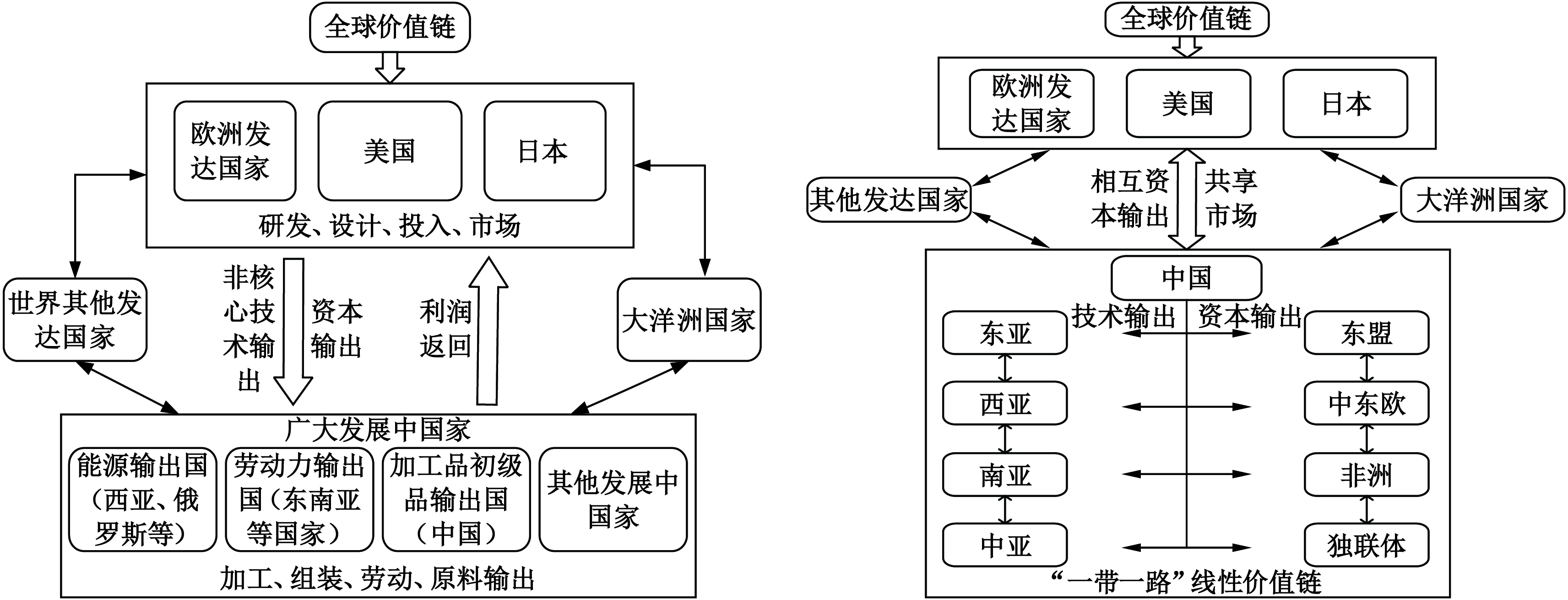

随着全球化程度的加深,发达国家通过转移一些非核心的业务和技术,将低附加值环节外包给广大发展中国家,“迫使”发展中国家融入到全球价值链体系中,而发展中国家往往很难突破这个限制,长期处于被“俘获”状态。与此对应,“一带一路”线性价值链则由中国引导,作为全球最大的发展中国家,中国在更好地融入全球价值链的同时,也不断地向“一带一路”沿线国家提供技术支撑和资本输出,帮助其实现自身技术和价值链的升级。中国的经济大国地位是推进“一带一路”倡议,重塑全球价值链新体系的最有力保障,但“一带一路”的顺利实施离不开沿线各国的支持和分工合作(李丹和崔日明,2015)。“一带一路”新型国际分工治理模式是中国摆脱“俘获”式发展和促进国际分工地位跃升的关键,也是沿线国家攫取更多附加值的有效途径。中国在“一带一路”区域分工模式中起到了“承高起低”的作用,依靠自身的研发创新和消化发达国家转移的非核心技术,不断地嵌入高附加值环节,并向“一带一路”沿线国家输出部分优质和“刚需”的技术,为中国在“后经济危机”阶段寻求经济再平衡提供了新的战略支点,也为“一带一路”沿线国家实现技术和价值链的升级带来了新的合作路径。

|

| 图 1 “一带一路”倡议实施前后的国际分工格局 |

当今世界分工格局的主要形式依然是“南北”模式,越来越多的发展中国家开始主动融入到欧美发达国家主导的全球价值链分工体系中(程大中,2015)。加入WTO以来,中国积极融入到欧美主导的全球价值链体系中,但是长期处于“微笑曲线”底部的局面始终无法突破。目前,中国经济进入“新常态”,亟需一种新的合作模式帮助中国打破长期被低端锁定的不利局面。作为世界第二大经济体和最大贸易国,中国累积了大量的资本,并且初步具备了独立从事高精尖行业和高附加值环节的生产能力,为新型国际分工平台的搭建提供了技术和经济支撑,进而有机会成为新型国际分工合作模式中的枢纽国(黄先海和余骁,2017)。中国制造业在“一带一路”沿线国家中处于“领头羊”位置,“一带一路”倡议的提出为中国价值链的升级提供了可能(孟祺,2016)。基于上述分析,本文提出以下假说:

假说1:“一带一路”倡议能够帮助中国实现在欧美发达国家主导的全球价值链中国际分工地位的提升。

“一带一路”倡议实施以来,国内学者运用各种指标分析了“一带一路”沿线国家的贸易互补性和产业互补性。韩永辉等(2015)运用RCA指数分析了中国与西亚地区的贸易互补性和竞争性,发现中国与西亚地区在产业结构和资源禀赋上具有高度互补性。但是,产业间的互补性是否就能转换为两国产业合作互助的纽带呢?现有文献的结论并不清晰。由于“一带一路”区域的地缘宗教等问题复杂,许多国家在选择对外合作方式时往往倾向于与中国单独签署双边合作协议(丁剑平和方琛琳,2017)。这样,中国其实在“一带一路”的区域合作中扮演一个中枢的角色。中国低技术制造业在融入全球价值链中实现了国际分工位置的跃升,而中高技术行业通过进口中间投入品“被迫”融入到欧美发达国家主导的全球价值链中,这意味着其面临被低端“锁定”的风险反而更大(王岚,2014)。中国与“一带一路”沿线国家的各产业耦合度较高,且在中高技术制造业上具有比较优势,这意味着“一带一路”区域合作为中国价值链的中高端化提供了一种新的途径(徐梁,2016)。基于此,本文提出以下假说:

假说2:“一带一路”沿线国家产业的高关联度和高互补性可以让中国获得更多接触“高精尖”分工环节的机会,从而实现价值链的中高端化。

“一带一路”沿线地区发展不均衡,特别是中亚、南亚等地区的经济发展水平较低,长期面临发展资金不足、基础设施落后等问题,加之在传统的国际分工合作模式下,欧美发达国家对其提供的经济支持也附带诸多限制性条款,使其在现有价值链体系下获利能力较弱。这就导致“一带一路”沿线国家有意愿共建一种新型价值链以改变现有价值链格局(黄先海和余骁,2017;张远鹏,2017)。中国提出的“一带一路”倡议正是要构建一条新型价值链,不仅提升沿线国家的经济发展水平和人民幸福指数,并且具有高度开放性,能吸收更多域外国家和地区加入。②“一带一路”将中国优质的产能和广大欧亚非发展中国家的人力、资本、技术和市场需求等结合到一起,实现各领域的产业合作和战略对接,有助于形成以中国为枢纽的新型价值链(王亚军,2017)。“一带一路”线性价值链立足区域自身资源禀赋和市场容量等关键特征,辅以各国政府的政策引导,以实现区域间的产业升级和区域性分工地位的提升。基于此,本文提出以下假说:

假说3:“一带一路”线性价值链有助于实现“一带一路”区域性分工地位的跃升。

(二)指标选择与说明

1. 显示性比较优势和贸易结合度指数。这一指标由美国经济学家巴拉萨(1965)提出,用来衡量一国各产业的国际竞争力。本文对传统贸易统计的显示性比较优势指数进行修正,修正后的RCA指数用贸易增加值指标替换了出口额指标。其表达式为:

| $RC{A_{ir}} = \frac{{\left( {{E_{ir}}/\sum\nolimits_{i = 1}^n {{E_{ir}}} } \right)}}{{\left( {{E_i}/\sum\nolimits_{i = 1}^n {{E_i}} } \right)}} \Rightarrow RC{A_{ir}} = \frac{{\left( {AD{V_{ir}}/AD{V_r}} \right)}}{{\left( {AD{V_i}/\sum\nolimits_{{r=1}}^n {AD{V_{r}}} } \right)}}$ | (1) |

其中,ADVir表示r国通过i产业获得的国内出口增加值,ADVr表示r国所获得的国内出口总增加值,ADVi表示所有国家通过i产业获得的国内出口增加值。

经济学家Brown(1947)首先提出贸易结合度指数(Trade Intensity Index,TII),后经小岛清等(1985)明确其统计学和经济学含义后,用来衡量两国的相互贸易依存度。其表达式为:

| $TI{I_{{ab}}}{\rm{ = }}\frac{{\left( {{{{X_{{ab}}}}/{{X_{a}}}}} \right)}}{{\left( {{{{M_{b}}}/{{M_{w}}}}} \right)}}$ | (2) |

其中,Xab表示a国对b国的出口贸易额,Xa表示a国的贸易出口总额,Mb表示b国的进口总额,Mw表示世界的进口总额。

2. 等间距与非等间距产业上游度及非等间距出口上游度。根据Antràs等(2012)和周华等(2016)提出的等间距产业与出口上游度和非等间距产业与出口上游度 ,现构建指标如下:

| $\mathop {{U_{i}}}\limits^ \wedge = 1 \times\frac{{{F_i}}}{{{Y_i}}} + 2 \times \frac{{\sum\nolimits_{j = 1}^n {\mathop {{{d}_{{ij}}}}\limits^ \wedge {F_j}} }}{{{Y_i}}} + 3 \times \frac{{\sum\nolimits_{j = 1}^n {\sum\nolimits_{k = 1}^n {\mathop {{{d}_{{ik}}}}\limits^ \wedge \mathop {{{d}_{{kj}}}}\limits^ \wedge {F_j}} } }}{{{Y_i}}} + 4 \times \frac{{\sum\nolimits_{j = 1}^n {\sum\nolimits_{k = 1}^n {\sum\nolimits_{l = 1}^n {\mathop {{{d}_{{il}}}}\limits^ \wedge \mathop {{{d}_{{lk}}}}\limits^ \wedge \mathop {{{d}_{{kj}}}}\limits^ \wedge {F_j}} } } }}{{{Y_i}}} + \text{…}$ | (3) |

| ${U_{iv}} = 1 \times \frac{{{F_i}}}{{{T_i}}} \times \frac{{{V_i}}}{{{T_i}}} + 2 \times \frac{{\sum\nolimits_{j = 1}^n {\mathop {{{d}_{{ij}}}}\limits^ \wedge \times \frac{{{V_j}}}{{{T_j}}}{F_j}} }}{{{Y_i}}} + 3 \times \frac{{\sum\nolimits_{j = 1}^n {\sum\nolimits_{k = 1}^n {\mathop {{{d}_{{ik}}}}\limits^ \wedge \mathop {{{d}_{{kj}}}}\limits^ \wedge \times \frac{{{V_j}}}{{{T_j}}}{F_j}} } }}{{{Y_i}}} + 4 \times \frac{{\sum\nolimits_{j = 1}^n {\sum\nolimits_{k = 1}^n {\sum\nolimits_{l = 1}^n {\mathop {{{d}_{{il}}}}\limits^ \wedge \mathop {{{d}_{{lk}}}}\limits^ \wedge \mathop {{{d}_{{kj}}}}\limits^ \wedge \times \frac{{{V_j}}}{{{T_j}}}{F_j}} } } }}{{{Y_i}}} + \text{…}$ | (4) |

| ${U_{xv}}{\rm{ = }}\sum\nolimits_{{i = }1}^{n} {\displaystyle\frac{{\mathop X\nolimits_{i} }}{{\sum\nolimits_{i =1}^{n}} {\mathop X\nolimits_{i} } }} \times {U_{iv}}{\rm{ = }}\frac{{\mathop X\nolimits_1 }}{{\sum\nolimits_{{{i = }}1}^{{n}} {\mathop X\nolimits_{{i}} } }} \times {U_{1{{v}}}} + \frac{{\mathop X\nolimits_2 }}{{\sum\nolimits_{{{i = }}1}^{{n}} {\mathop X\nolimits_{{i}} } }} \times {U_{2{{v}}}} + \text{…} + \frac{{\mathop X\nolimits_n }}{{\sum\nolimits_{i = 1}^n {\mathop X\nolimits_i } }} \times {U_{n{\rm{v}}}}$ | (5) |

其中,式(3)为等间距产业上游度(

(三)数据说明

根据数据的一致性和可获得性,本文使用的数据来源于世界投入产出表(WIOD,2016)、贸易增加值(TiVA)数据库以及联合国商品贸易数据库。本文选取“一带一路”沿线15国和9个发达国家作为研究对象,分别为:中国(CHN)、保加利亚(BGR)、捷克(CZE)、爱沙尼亚(EST)、克罗地亚(HRV)、印尼(IDN)、印度(IND)、匈牙利(HUN)、波兰(POL)、拉脱维亚(LVA)、俄罗斯(RUS)、斯洛文尼亚(SVN)、斯洛伐克(SVK)、罗马尼亚(ROU)、土耳其(TUR)、美国(USA)、日本(JPN)、德国(DEU)、英国(GBR)、法国(FRA)、意大利(ITA)、韩国(KOR)、加拿大(CAN)和澳大利亚(AUS)。

测算的上游度指标使用WIOD(2016)最新发布的投入产出数据。该数据库按照国际产业标准分类法(ISIC Rev. 4)分类,我们将ISIC Rev. 4二位行业编码与联合国商品贸易数据库的SITC Rev. 2二位行业编码进行匹配,计算出2011—2014年24个国家的非等间距出口上游度。并参照彭水军等(2017)的做法,根据《国民经济行业分类》,将c5−c26归为第二产业,其中c5−c9和c22−c26为低技术行业,c10、c13−c16为中技术行业,c11−c12和c17−c21为高技术行业。由于较多国家缺少c23(机器设备的维修与安装)、c25(水收集、处理及供应)和c26(污水收集及废物处理),因此本文测算的低技术行业为c5−c9、c22和c24。

三、中国与“一带一路”沿线国家的分工地位现状

(一)中国与“一带一路”沿线各国的产业和贸易分析

从RCA指数的结果来看,中国农业的国际竞争力小于“一带一路”沿线14个国家,而制造业中的大多数行业则高于沿线国家(仅食品制造及烟草加工,印刷业,焦煤、成品油制品,基本金属制品,电力、煤气和空调行业小于这些国家),而且大多数服务行业同样大于这些国家。在制造业方面,中国与沿线14个国家存在更多的产业互补的可能。中国有6个产业具有比较优势,其中包括4个高技术产业,分别为化学和化工制品、橡胶与塑料制品、电气和光学制品及交通运输制造业。相比而言,“一带一路”沿线国家有5个产业具有较强的竞争优势,且大多为加工、组装、能源初级品输出等低附加值行业,这说明中国的高技术制造业较沿线国家更具竞争力。从服务业来看,中国的邮政运输和金融业都具有比较优势,说明中国的基础配套设施更完善、货币金融体系更稳定,从而能够更好地服务于两国行业间的深度合作。从非等间距产业上游度指数来看,我国的制造行业在全球价值链所处的位置更靠前,说明我国的制造行业技术更为成熟,具备引导与“一带一路”沿线国家实现产业对接的能力。中国与“一带一路”沿线国家产业间的高互补性,说明双方具备探寻新型国际分工治理模式的基本要素。对中国和“一带一路”沿线国家而言,双方的友好合作是实现自身价值链升级、突破“俘获”式限制、确保经济平稳增长的必要条件。

| RCA指数(2011年) | 上游度(2011年) | 上游度(2014年) | ||||

| 中国 | 沿线14国 | 中国 | 沿线14国 | 中国 | 沿线14国 | |

| 农业 | 0.328 | 1.466 | 1.905 | 1.572 | 1.943 | 1.737 |

| 食品制造及烟草加工 | 0.594 | 1.186 | 0.646 | 0.394 | 0.658 | 0.396 |

| 纺织业 | 2.733 | 1.413 | 0.824 | 0.724 | 0.809 | 0.849 |

| 印刷业 | 0.702 | 1.813 | 1.231 | 0.937 | 1.179 | 0.931 |

| 焦煤、成品油制品 | 0.304 | 0.969 | 0.604 | 0.453 | 0.625 | 0.551 |

| 化学和化工制品 | 0.767 | 0.684 | 0.921 | 0.617 | 0.813 | 0.690 |

| 橡胶与塑料制品 | 1.532 | 1.452 | 0.870 | 0.703 | 0.880 | 0.898 |

| 非金属矿物制品 | 2.319 | 1.595 | 0.815 | 0.894 | 0.754 | 0.938 |

| 基本金属制品 | 0.870 | 1.069 | 0.814 | 0.662 | 0.649 | 0.724 |

| 电气和光学设备制品 | 2.382 | 0.795 | 0.855 | 0.787 | 0.825 | 0.765 |

| 交通运输制造业 | 0.882 | 0.786 | 0.497 | 0.688 | 0.503 | 0.769 |

| 电力、煤气和空调 | 0.310 | 1.251 | 0.988 | 0.894 | 1.013 | 0.930 |

| 建筑业 | 0.894 | 2.267 | 0.265 | 0.597 | 0.271 | 0.560 |

| 邮政运输 | 1.250 | 0.977 | 1.777 | 1.616 | 1.815 | 1.531 |

| 金融 | 0.521 | 0.400 | 0.673 | 0.900 | 0.693 | 0.915 |

| 注:根据世界投入产出表(WIOD)和TiVA数据库整理得出。 | ||||||

由表2可知,③2011—2016年中国对“一带一路”沿线64国的贸易结合度指数均大于1,且保持稳定增长的发展态势,这说明中国与“一带一路”沿线国家的贸易合作紧密,具有较强的合作基础,而2011—2016年“一带一路”沿线64国对中国的贸易结合度指数介于0.736—0.826之间,虽然起步较低,但是依然保持每年稳步增长的发展趋势,这说明“一带一路”沿线国家与中国的贸易关系变得日趋紧密。综合观察两组指标后发现,“一带一路”倡议提出以来,双边的贸易结合度指数都实现了大幅增长,说明双方在各个领域的合作前景变得更加广阔。

| 年份 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| 中国对“一带一路” | 1.037 | 1.086 | 1.033 | 1.095 | 1.044 | 1.142 |

| “一带一路”对中国 | 0.736 | 0.763 | 0.783 | 0.767 | 0.813 | 0.826 |

| 注:根据联合国商品贸易数据库整理得出。 | ||||||

由于目前中国与“一带一路”沿线国家正展开多个领域的合作,我们需要对“一带一路”沿线国家各行业的关联度进行分析(皮尔森相关性检验)。④

基于上述分析,我们发现中国在制造业(特别是高技术制造业)上具有明显的比较优势,且“一带一路”倡议以来,双方的贸易关系变得日趋紧密。这样,中国能够发挥高技术行业的比较优势,通过“一带一路”合作平台获得更多的从事“高精尖”环节的分工机会。

(二)中国与“一带一路”沿线国家在全球价值链中位置的测算及分析

表3使用三种不同指标分析了中国与“一带一路”沿线国家的国际分工位置,⑤报告了“一带一路”沿线14国2011—2014年全球分工位置的变动趋势,并以2013年“一带一路”倡议的提出为节点,分析了“一带一路”倡议提出前后各国分工地位的变动情况。从增长趋势来看,超过50%的国家实现了国际分工地位的提升,其中增速最快的为斯洛文尼亚,降幅最大的为俄罗斯。从中可以发现,三种指标所反映的趋势一致,非等间距出口上游度在“一带一路”区域实现了2%的增长,说明在“一带一路”倡议下,沿线区域性分工地位有了一定的提升。从位置排序来看,2014年的等间距产业上游度介于1.783—3.824之间,2014年的非等间距产业上游度介于0.727—1.197之间,2014年的非等间距出口上游度介于0.499—1.203之间。综上所述,“一带一路”倡议实施以来,超过50%的国家实现了价值链地位的攀升,而俄罗斯却出现了大幅下滑。

| 国家 | 2011年 | 2012年 | 2013年 | 2014年 | 增长率 |

| KOR | 0.788 | 0.806 | 0.871 | 0.881 | 9.9 |

| CAN | 0.811 | 0.789 | 0.762 | 0.801 | −2.4 |

| JPN | 0.812 | 0.809 | 0.836 | 0.839 | 3.3 |

| ITA | 0.673 | 0.752 | 0.762 | 0.792 | 9.0 |

| GBR | 0.844 | 0.850 | 0.879 | 0.880 | 3.8 |

| DEU | 0.865 | 1.348 | 1.096 | 1.030 | −3.9 |

| AUS | 1.277 | 1.224 | 1.271 | 1.282 | 2.1 |

| FRA | 0.702 | 0.723 | 0.699 | 0.693 | −2.3 |

| USA | 0.876 | 0.865 | 0.839 | 0.840 | −3.6 |

| CHN | 0.852 | 0.856 | 0.855 | 0.863 | 0.5 |

自2013年“一带一路”倡议提出以来,中国的非等间距出口上游度得到了细微的提升,增长率为0.5%,而2011—2012年中国的非等间距出口上游度增长却并不明显。这说明“一带一路”倡议实施以来,中国的国际分工地位有了一定的提升。“一带一路”倡议下,沿线15国的分工地位整体上呈平稳向上趋势发展,沿线国家整体的非等间距出口上游度逐年上升,实现了2%的增长。这说明在“一带一路”合作平台下,沿线国家普遍实现了区域性分工地位的提升。

(三)中国与发达国家在全球价值链中位置的对比分析

| 低技术制造业 | 中技术制造业 | 高技术制造业 | |||||||

| 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | |

| KOR | 0.855 | 0.960 | 8.6 | 0.684 | 0.743 | 8.4 | 0.804 | 0.911 | 10.7 |

| CAN | 0.952 | 0.936 | 0.3 | 0.619 | 0.620 | −1.3 | 0.761 | 0.754 | −0.9 |

| JPN | 0.971 | 1.034 | 5.7 | 0.874 | 0.876 | 0.7 | 0.742 | 0.776 | 4.3 |

| ITA | 0.532 | 0.855 | 24.9 | 0.444 | 0.772 | 31.4 | 0.407 | 0.727 | 30.1 |

| GBR | 1.017 | 1.066 | 1.8 | 0.691 | 0.752 | 7.2 | 0.793 | 0.814 | 5.2 |

| DEU | 0.692 | 0.735 | 1.1 | 0.881 | 1.024 | 3.4 | 0.912 | 1.135 | −7.0 |

| AUS | 0.829 | 0.837 | −0.4 | 0.519 | 0.509 | −1.0 | 0.788 | 0.849 | 7.0 |

| FRA | 0.645 | 0.677 | 0.5 | 0.763 | 0.683 | −3.6 | 0.661 | 0.720 | 18.6 |

| USA | 0.746 | 0.751 | 0 | 0.751 | 0.736 | −2.3 | 0.915 | 0.870 | −4.8 |

| CHN | 1.072 | 1.096 | −0.5 | 0.790 | 0.726 | −6.0 | 0.711 | 0.721 | 2.0 |

| 注:根据世界投入产出表(WIOD)和联合国商品贸易数据库整理得出,增长率单位为%。下表同。 | |||||||||

观察表4可知,中国已经成为全球价值链分工体系下的重要一环,2014年中国在发达国家主导的GVC中排名第5,处于中游水平。这个“特殊”位置让中国成为新型国际分工模式中的枢纽成为了可能,因此中国能够借助“一带一路”合作平台获得更多接触“高精尖”环节的机会,实现自我价值链的升级;中国在实现自身价值链分工地位提升的同时,也推动了沿线区域性分工地位的攀升。虽然中国的非等间距出口上游度一度超过了美国和日本,且一直保持稳定增长的态势,但这并不意味着中国的国际分工地位有了“质”的跃升。

(四)不同技术类型制造业的国际分工位置

由于发达国家与发展中国家所处的历史发展阶段不同,第一二产业在国民经济中所处的位置也不尽相同。因此,探析我国在全球价值链分工位置的提升方式和各技术类型制造业的分工现状能够为我国产业和贸易结构的优化提供政策建议。

| 低技术制造业 | 中技术制造业 | 高技术制造业 | |||||||

| 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | |

| POL | 0.659 | 0.723 | 8.4 | 0.742 | 0.814 | 10.4 | 0.561 | 0.647 | 12.7 |

| ROU | 0.857 | 0.759 | −4.8 | 0.630 | 0.778 | 22.0 | 0.839 | 0.631 | −23.2 |

| HUN | 0.783 | 0.709 | −4.0 | 1.179 | 0.974 | −9.1 | 0.791 | 0.618 | −9.9 |

| IND | 0.342 | 0.379 | 1.2 | 0.570 | 0.499 | −4.7 | 0.440 | 0.417 | −1.2 |

| LVA | 0.386 | 0.408 | 3.7 | 0.501 | 0.580 | 14.8 | 1.140 | 1.271 | 13.8 |

| IDN | 0.661 | 0.648 | −1.4 | 0.920 | 0.891 | −2.1 | 0.672 | 0.726 | 3.4 |

| RUS | 0.974 | 0.791 | −11.0 | 1.238 | 1.050 | −9.3 | 0.940 | 0.743 | −14.2 |

| SVN | 0.808 | 1.206 | 35.2 | 1.012 | 1.389 | 19.8 | 0.735 | 1.066 | 25.7 |

| TUR | 0.536 | 0.609 | −10.4 | 0.627 | 0.726 | 2.3 | 0.550 | 0.743 | 22.1 |

| CZE | 0.940 | 0.988 | 5.2 | 1.047 | 1.228 | 13.0 | 0.722 | 0.896 | 16.4 |

| HRV | 0.519 | 0.558 | 5.9 | 0.546 | 0.628 | 9.7 | 0.597 | 0.655 | 7.4 |

| BGR | 0.656 | 0.622 | −3.5 | 0.382 | 0.305 | −18.8 | 0.528 | 0.502 | 2.5 |

| CHN | 1.072 | 1.095 | −0.5 | 0.790 | 0.726 | −6.0 | 0.711 | 0.721 | 2.0 |

首先,我们来看低技术制造业。如表5所示,2011—2014年中国已经牢牢占据了低技术行业的榜首,这表明中国在低技术行业已经具备了完备的生产技术和配套体系,实现了低技术行业价值增殖能力的跃升。这与王岚(2014)所述中国依靠纺织、皮革等劳动密集型行业的成本优势实现了绝大部分价值增殖的结论一致,也符合我国现阶段是“世界工厂”的现状。其次,我们来分析中技术制造业。相较于低技术制造业,我国中技术制造业的竞争力明显不足,但中技术制造业具有明显的资源导向型特征,对我国实现制造业中高端化的影响并不显著。最后,我们观察高技术行业。如表5所示,2014年我国在高技术行业的非等间距出口上游度为0.721,排名倒数第二。“一带一路”倡议提出以来,虽然我国在高技术制造业取得了年均2.0%的增长,但是较发达国家而言,差距依然非常明显。我们从表5中可以发现,与我国不同,低技术行业排名第3的日本(1.034)、第8的美国(0.751)和第9的德国(0.735)在高技术行业的排名却大幅反超。美、中、日、德作为全球四大经济体,虽然它们在全球生产价值链的位置大致相仿,但其获得分工位置的方式却完全不同,中国依然停留在依靠劳动力成本等低端要素实现国际分工位置提升的阶段。

接下来,我们来分析“一带一路”倡议下中国不同技术类型制造业的国际分工位置。

首先,我们来分析低技术制造业。表6显示,“一带一路”合作平台下中国在低技术制造业中处于绝对的“领头羊”位置,“一带一路”倡议提出以来,中国低技术制造业的增长率为−0.5%,表明中国与“一带一路”沿线国家可以通过承接产业转移的方式实现双方价值链的优化和跃升。接着,我们来看高技术制造业。“一带一路”沿线国家高技术制造业的竞争力普遍较弱,而中国的高技术制造业较“一带一路”沿线国家具有明显的比较优势,中国可以借助“一带一路”合作平台接触更多的“高精尖”分工环节,依此来实现自身价值链的中高端化。“一带一路”实施以来,中国高技术制造业的增长率为2%,表明“一带一路”倡议的稳步推进能够为中国价值链的中高端化找到一条合适的路径。

| 低技术制造业 | 中技术制造业 | 高技术制造业 | |||||||

| 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | |

| USA | 27.8 | 27.7 | 0.4 | 25.5 | 26.4 | 2.7 | 46.7 | 45.8 | −1.7 |

| FRA | 28.8 | 29.1 | 1.9 | 22.7 | 21.6 | −4.1 | 48.4 | 49.1 | 0.7 |

| AUS | 44.1 | 49.3 | 7.8 | 37.0 | 31.7 | −10.2 | 18.7 | 18.8 | 0.1 |

| DEU | 20.4 | 20.1 | 0.1 | 22.0 | 21.0 | −3.2 | 57.5 | 58.8 | 1.2 |

| GBR | 26.1 | 26.8 | 0.9 | 34.7 | 30.4 | −6.4 | 39.2 | 42.7 | 4.9 |

| ITA | 32.9 | 33.6 | 1.8 | 28.1 | 26.1 | −6.3 | 38.8 | 40.2 | 3.0 |

| JPN | 15.0 | 13.5 | −6.1 | 24.8 | 24.6 | 0.9 | 60.1 | 61.8 | 1.2 |

| CAN | 24.8 | 24.2 | 0.1 | 41.0 | 41.9 | 1.3 | 34.1 | 33.7 | −1.6 |

| KOR | 11.2 | 10.8 | −2.3 | 27.0 | 25.8 | −6.5 | 61.6 | 63.2 | 3.4 |

| CHN | 31.7 | 33.9 | 3.7 | 15.8 | 15.7 | −1.1 | 52.3 | 50.2 | −2.1 |

| 注:根据联合国商品贸易数据库整理得出。 | |||||||||

四、制约中国国际分工地位攀升的因素

(一)中国各技术类型制造业的出口占比

前文表明,2014年中国在全球价值链中所处的国际分工位置已经达到中游水平,但其全球价值链分工位置提升的方式与发达国家截然不同。分析一国不同技术水平制造业在制造业出口总额中的占比,能够让我们直观地了解中国与发达国家在出口技术类型上的结构差异。从表7可以看出,发达国家在高技术制造业上的出口额占比普遍超过了40%。中国能处于价值链的中游水平也与高技术制造业的出口占比密不可分。近年来,中国也试图改变进出口贸易结构,也有一批具有创新技术的企业走出国门,如高铁技术的出口。2014年中国低技术制造业的出口额占制造业出口总额的33.9%,排名第2,说明纺织服装、印刷等劳动密集型行业的出口占比依然较大。因此,中国想要有“质量”地提升自身的国际分工地位,需要政府辅以合适的产业政策,为企业营造一个良好的竞争环境和平台。更为重要的是,中国企业(特别是高科技企业)需要不断创新,走出国门、勇于创新、敢于竞争。

| 整体 | 整体 | 整体 | 整体 | 高技术 | |

| Ln(pgdp) | 0.195***(4.25) | 0.301***(4.84) | 0.321***(4.91) | 0.319***(4.63) | 0.186**(2.30) |

| Ln(OFDI) | −0.022(−1.04) | −0.011(−0.4) | −0.101(−0.3) | ||

| LnTradeFreedom | −1.667***(−2.66) | −1.685***(−2.73) | −1.821***(−2.69) | −0.541(0.68) | |

| htProducts | −0.478*(−1.72) | −0.231(−0.61) | 0.235*(1.789) | ||

| 常数(C) | 0.002(2.70) | 2.933***(2.59) | 3.179***(2.70) | 0.6402(0.875) | −1.228(−0.82) |

| adj.R2 | 0.162 | 0.228 | 0.206 | 0.223 | 0.2172 |

| 观测值 | 92 | 78 | 92 | 78 | 78 |

| 注:*、**和***分别代表在10%、5%和1%的水平上显著,括号内为t统计值。 | |||||

(二)相关因素分析

借鉴瑞士国际管理与发展学院1991年提出的影响国际竞争力要素,以及丁伯根和波伊赫能(1962)的贸易引力模型,且考虑数据的连续性,我们选用上文测算的9个发达国家和15个“一带一路”沿线国家作为研究对象,构建模型如下:

| ${\rm{Log}}{U_{{\rm{xv}}}}{\rm{ = }}{\partial _{\rm{1}}}{\rm{Ln}}\left( p{gdp} \right){\rm{ + }}{\partial _{\rm{2}}}{\rm{Ln}}OFDI{\rm{ + }}{\partial _{\rm{3}}}{\rm{Ln}}\left( {htPr oducts} \right){\rm{ + }}{\partial _{\rm{4}}}{\rm{Ln}}\left( {T{\rm{rade}}F{\rm{ree}}}dom \right){\rm{ + }}{u_{it}}$$ | (6) |

其中,非等间距出口上游度(Uxv)数据取自非等间距出口上游度的测算值,对外直接投资流量(OFDI)数据来源于《2016世界投资公报》,高科技产品出口额(htProducts)和贸易自由度(TradeFreedom)数据来源于世界银行。

1.基本回归。根据表8可知,从整体来看,人均GDP(pgdp)与非等间距出口上游度显著正相关,表明一国经济的发展水平会影响该国在国际分工中的地位高低。而贸易自由度(TradeFreedom)却与非等间距出口上游度显著负相关,说明“后经济危机”背景下越开放的国家往往从事越多下游的生产环节,而开放度较低的大多为生产上游的发达国家,这可能与以美国为首的贸易保护主义势力抬头和发达国家与发展中国家不同的发展阶段等因素有关。与贸易息息相关的对外直接投资(OFDI)却与非等间距出口上游度不相关,可能是因为OFDI对母国的逆向技术溢出效应与投资动机密切相关,技术寻求型OFDI更容易产生逆向技术溢出(王恕立和向姣姣,2014),而中国对“一带一路”沿线国家的投资主要以市场和资源寻求型为主。从高技术制造业来看,人均GDP(pgdp)和高科技产品出口额(htProducts)都是影响非等间距出口上游度的因素。综上所述,中国需要加大对高科技产品的科研投入,培育自身的国际竞争新优势、勇于突破自身的核心竞争力,依靠科技实现经济和国际分工位置的相互推动。

| 等间距产业上游度 | 非等间距产业上游度 | 非等间距出口上游度 | |||||||

| 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | 2011年 | 2014年 | 增长率 | |

| POL | 2.430 | 2.486 | 2.2 | 0.848 | 0.882 | 3.9 | 0.665 | 0.737 | 9.9 |

| ROU | 2.140 | 2.170 | −0.3 | 0.935 | 0.910 | −0.4 | 0.810 | 0.731 | −7.7 |

| HUN | 2.968 | 2.499 | −8.9 | 0.990 | 0.876 | −7.5 | 0.892 | 0.732 | −8.6 |

| IND | 2.014 | 1.916 | −2.5 | 0.743 | 0.727 | −0.1 | 0.540 | 0.499 | −4.7 |

| LVA | 2.147 | 2.310 | 6.2 | 0.817 | 0.886 | 8.0 | 0.580 | 0.602 | 3.2 |

| IDN | 2.000 | 1.981 | −0.5 | 0.875 | 0.867 | −0.5 | 0.880 | 0.819 | −3.3 |

| RUS | 2.837 | 2.376 | −8.7 | 1.080 | 0.873 | −11.4 | 1.207 | 1.011 | −10.1 |

| SVN | 2.411 | 2.912 | 11.5 | 0.920 | 1.119 | 12.4 | 0.763 | 1.079 | 24.4 |

| TUR | 2.190 | 2.318 | 0.6 | 0.831 | 0.875 | 0.7 | 0.605 | 0.775 | 2.8 |

| CZE | 3.054 | 3.294 | 6.3 | 1.034 | 1.118 | 6.6 | 0.860 | 0.994 | 11.5 |

| HRV | 1.791 | 1.783 | −0.2 | 0.763 | 0.772 | 1.5 | 0.595 | 0.649 | 6.6 |

| BGR | 2.286 | 2.287 | 1.7 | 0.792 | 0.803 | 1.8 | 0.792 | 0.802 | 1.8 |

| EST | 3.163 | 1.030 | 0.894 | ||||||

| SVK | 3.824 | 1.197 | 1.203 | ||||||

| CHN | 3.531 | 3.620 | 1.9 | 1.078 | 1.082 | −0.1 | 0.852 | 0.863 | 0.5 |

| 整体 | 2.446 | 2.596 | 0.7 | 0.900 | 0.934 | 1.4 | 0.772 | 0.826 | 2.0 |

| 注:根据世界投入产出表(WIOD)和联合国商品贸易数据库整理得出,增长率单位为%。下表同。 | |||||||||

2.稳健性检验。本文选用等间距产业上游度和非等间距产业上游度两个指标作为非等间距贸易上游度的替代指标,分别进行稳健性检验。所得结论与上述结论基本一致,人均GDP(pgdp)和贸易自由度(TradeFreedom)是影响国际分工位置的两个重要因素。

五、结论与启示

本文比较了“一带一路”倡议实施以来中国在全球价值链体系下国际分工地位的差异,描述了中国借助“一带一路”合作平台实现价值链中高端化的事实,分析了“一带一路”倡议提出以来中国和沿线国家的国际分工地位的现状及趋势。研究结果表明:第一,在“一带一路”背景下,中国起到了承上启下的作用。在“一带一路”线性价值链中,中国更有机会接触到原本由发达国家主导的GVC中的高端环节,这有助于打破中国长期处于被低端“锁定”的局面。第二,“一带一路”沿线国家的产业关联度较强,且各行业间的互补性要大于竞争性,双方在各个领域都能实现较好的战略对接和产业耦合,因此“一带一路”实现了区域性分工地位的攀升。第三,中国在“一带一路”合作平台中扮演了引领者的角色,其产业和贸易结构大多优于“一带一路”沿线国家,且制造业拥有绝对的技术储备支撑,可以通过产业转移、技术输出帮助“一带一路”沿线国家实现自身价值链的升级,推动区域性分工地位的跃升。第四,近年来,中国的国际分工位置有了一定的提升,但提升的方式依然是以低技术制造业的传统优势为主,因此只有积极落实“一带一路”倡议,进一步优化产业结构,才能更好、更高效地实现我国国际分工地位的跃升。

“一带一路”分工合作模式对于中国实现产业升级以及价值链地位攀升能起到一定的推动作用,但需要合理的贸易政策和产业政策加以保障。第一,积极构筑中国主导的自由贸易区网络,继续健全“一带一路”合作机制,消除贸易壁垒,实现“一带一路”区域内的贸易自由化、便利化。第二,推进高端制造业发展,打造自身“高精尖”优势产业,完成从“制造大国”向“制造强国”的转变,转变制造业的发展方式,推动制造业服务化的进程。第三,加大对技术研发、创新等高端环节的投入,培育全球价值链的中高端环节的竞争新优势,依靠科技创新、资本、劳动力和组织等要素共同促进产业转型升级,提高对高新技术行业的政策补贴,鼓励高新技术企业走出国门,以寻找最优的国际分工地位跃升路径。

当然,本文也存在一定的研究不足。由于目前WIOD数据库只更新到2014年,因此本文并没有对中国如何通过“一带一路”实现分工地位提升的机制进行拓展分析,这也是未来我们进一步研究的方向。

① 参见苏庆义:《推进“一带一路”战略 构建线性价值链》。资料来源:http://news.hexun.com/2016-04-28/183600438.html。

② 截止2017年,已有100多个国家和国际组织加入到“一带一路”倡议中。

③ 贸易结合度指数测算的64国分别为:新加坡、马来西亚、印度尼西亚、缅甸、泰国、老挝、柬埔寨、越南、文莱、菲律宾、伊朗、伊拉克、土耳其、叙利亚、约旦、黎巴嫩、以色列、巴勒斯坦、沙特阿拉伯、也门、阿曼、阿联酋、卡塔尔、科威特、巴林、希腊、塞浦路斯、埃及、印度、巴基斯坦、孟加拉、阿富汗、斯里兰卡、马尔代夫、尼泊尔、不丹、哈萨克斯坦、乌兹别克斯坦、土库曼斯坦、塔吉克斯坦、吉尔吉斯斯坦、俄罗斯、乌克兰、白俄罗斯、格鲁吉亚、阿塞拜疆、亚美尼亚、摩尔多瓦、波兰、立陶宛、爱沙尼亚、拉脱维亚、捷克、斯洛伐克、匈牙利、斯洛文尼亚、克罗地亚、波黑、黑山、塞尔维亚、阿尔巴尼亚、罗马尼亚、保加利亚和马其顿。

④ 除了罗马尼亚(ROV)不显著外,其余所有国家的非等间距产业上游度间均显著正相关。

⑤ 等间距产业上游度和非等间距产业上游度都测算了22个行业,分别为林木业、食品烟草、纺织业、木材印刷、焦煤及成品油、化学制品、药品、橡胶制品、其他金属制品、基本金属制品、电子光学设备、电气设备、汽车制造、电力、建筑业、陆管运输、运输仓储、邮政通讯、住宿餐饮、电信业、金融服务业及教育行业。非等间距出口上游度测算了WIOD中c5−c24的制造行业(C23除外)。

| [1] | 程大中. 中国参与全球价值链分工的程度及演变趋势——基于跨国投入—产出分析[J]. 经济研究, 2015(9): 4–16. |

| [2] | 丁剑平, 方琛琳. " 一带一路”中的宗教风险研究[J]. 财经研究, 2017(9): 134–144. |

| [3] | 韩永辉, 罗晓斐, 邹建华. 中国与西亚地区贸易合作的竞争性和互补性研究——以" 一带一路”战略为背景[J]. 世界经济研究, 2015(3): 89–98. |

| [4] | 黄先海, 余骁. 以" 一带一路”建设重塑全球价值链[J]. 经济学家, 2017(3): 32–39. |

| [5] | 刘志彪, 张杰. 从融入全球价值链到构建国家价值链: 中国产业升级的战略思考[J]. 学术月刊, 2009(9): 59–68. |

| [6] | 孟祺. 基于" 一带一路”的制造业全球价值链构建[J]. 财经科学, 2016(2): 72–81. |

| [7] | 佟家栋, 谢丹阳, 包群, 等. " 逆全球化”与实体经济转型升级笔谈: " 逆全球化”浪潮的源起及其走向: 基于历史比较的视角[J]. 中国工业经济, 2017(6): 5–13. |

| [8] | 王岚. 融入全球价值链对中国制造业国际分工地位的影响[J]. 统计研究, 2014(5): 17–23. |

| [9] | 王岚, 李宏艳. 中国制造业融入全球价值链路径研究——嵌入位置和增值能力的视角[J]. 中国工业经济, 2015(2): 76–88. |

| [10] | 王恕立, 向姣姣. 对外直接投资逆向技术溢出与全要素生产率: 基于不同投资动机的经验分析[J]. 国际贸易问题, 2014(9): 109–119. |

| [11] | 张小蒂, 孙景蔚. 基于垂直专业化分工的中国产业国际竞争力分析[J]. 世界经济, 2006(5): 12–21. |

| [12] | 周华, 李飞飞, 赵轩, 等. 非等间距产业上游度及贸易上游度测算方法的设计及应用[J]. 数量经济技术经济研究, 2016(6): 128–143. |

| [13] | Antràs P, Chor D, Fally T, et al. Measuring the upstreamness of production and trade flows[J]. American Economic Review, 2012, 102(3): 412–416. DOI:10.1257/aer.102.3.412 |

| [14] | Hummels D, Ishii J, Yi K M. The nature and growth of vertical specialization in world trade[J]. Journal of International Economics, 2001, 54(1): 75–96. DOI:10.1016/S0022-1996(00)00093-3 |

| [15] | Kaplinsky R, Farooki M. How China disrupted global commodities: The reshaping of the world’s resource sector[M]. London: Routledge, 2011. |

2018, Vol. 44

2018, Vol. 44