文章信息

| 财经研究 2018年44卷第7期 |

- 熊艳, 魏志华, 李超,

- Xiong Yan, Wei Zhihua, Li Chao.

- 上市公司、资本虹吸与房价的地区差异

- On regional differences in the relationship among stocks, capital siphons and housing prices

- 财经研究, 2018, 44(7): 99-113

- Journal of Finance and Economics, 2018, 44(7): 99-113.

-

文章历史

- 收稿日期:2018-01-08

2018第44卷第7期

2. 厦门大学 经济学院,福建 厦门 361005;

3. 上海谱径网络科技有限公司,上海 202150

2. School of Economics,Xiamen University,Xiamen 361005,China;

3. Shanghai Pujing Network Technology Co.,Ltd,Shanghai 202150,China

一、引 言

我国地域广阔,受地区经济发展水平、自然资源禀赋等因素的影响,地区房价差异极大,呈现出明显的“异质性”(陈斌开和张川川,2016)。对于房价变动的成因,现有文献主要从宏观层面围绕货币政策、人口、收入、土地等因素进行探讨。但各地区经济发展水平历史上相对稳定,无法很好地解释房价的大幅波动。而金融因素波动剧烈,能够部分解释房价在时间上的总体增长。但遗憾的是,已有文献对房价的金融成因仍囿于宏观层面的探讨,仅基于股票市场整体价格(如上证指数)的变动来考察,基本无法解释各地区房价增长不同步的现象。①

上市公司的地域分布同样不均衡,东部沿海地区的上市公司市值远高于中西部地区。在股票市场跌宕起伏的过程中,房地产市场也遭受了巨大的冲击。一个明显的例子是,2015年上证综指从3 258.63点上升到5 178.19点,上升了58%,地区股票市值标准差一年内增长了11%。同年,我国房价快速上涨且地区差距迅速扩大。根据Wind数据库统计,全国百城样本住宅均价一年内增长了10%,地区房价的标准差增长了18%。可见,上市公司可能成为推动区域间经济要素交融的重要力量。事实上,金融发展与地区经济差距的关系已引起学者关注(Fung,2009;倪鹏飞等,2014),但基于上市公司层面对房价的研究极为鲜见。

上市公司对地区经济差异的影响已成为重要的现实问题。为平衡区域经济的发展,政府倾向于对地区经济差异进行干预,在促进经济增长的同时,尽可能将其维持在可接受的范围内(崔光庆和王景武,2006)。2016年证监会发布《中国证监会关于发挥资本市场作用服务国家脱贫攻坚战略的意见》(以下简称《扶贫意见》),对贫困地区企业IPO开辟绿色通道。②但这一政策的提出却因其是否影响金融公平而备受争议。究竟IPO扶贫是否有必要,取决于IPO公司的不均衡分布是否对实体经济产生实质影响,而这一重要问题被现有研究所忽视。

本文将上市公司通过股票市场跨地区配置资本进而影响地区房价的传导路径分为两个研究主题:一是上市公司如何“虹吸”资金为当地的房地产市场储备货币资本,以及资本虹吸是否影响房价;二是通过考察上市公司市值与房价的增长结构来反映虹吸的资本在股票市场与房地产市场的交互表现。本文的贡献在于:第一,首次系统验证了资本虹吸效应,从企业层面阐释了房价地区差异的金融成因及路径,并考察了融资与减持虹吸的细微差异,丰富了房价差异的成因研究;第二,从资本与房价的角度关注了上市公司IPO后对地区经济的影响,为IPO与地区经济的研究提供了新的思路与证据,也为IPO扶贫提供了参考;第三,厘清了股票市场与房价增长结构的关系,为两者的螺旋增长关系提供了经验证据。

二、理论分析与研究假设

“虹吸效应”来源于一个物理学名词“虹吸现象”,是指引力和位能差造成水单向流动的现象,常被用于形容条件好的地区将资源从条件差的地区吸引过来的现象,如高铁、人才的“虹吸效应”(刘和东,2013;张克中和陶东杰,2016)。本文认为,资本虹吸是资本市场发达的地区将货币资本从其他相对不发达地区吸引过来的现象。

研究公司IPO后引发的地区“资本虹吸”效应具有重要的现实意义。第一,财务学研究对IPO后的“资本虹吸”现象少有关注,少量对IPO后地区经济效应的关注大多为定性解释或仅聚焦于上市公司与GDP的关联。有研究发现,本地公司上市可以带动上下游公司发展,激发地区经济活力,拉动地区GDP增长(王纪全等,2007)。我国各地区上市公司分布不均衡,这为研究地区间的资本虹吸提供了很好的机会。

第二,“资本虹吸”对地区经济产生的影响较大。货币的基础投放原本不存在地区差异,资本在地区间的流动则受地区间边际投资利润及其他经济因素的影响(范红忠和李国平,2003)。但上市公司跨地区配置资本形成了“资本虹吸”,将会使地区的货币存量不受货币基础投放的影响,甚至能通过上市公司融资等方式在各地区形成定点投放的效果。

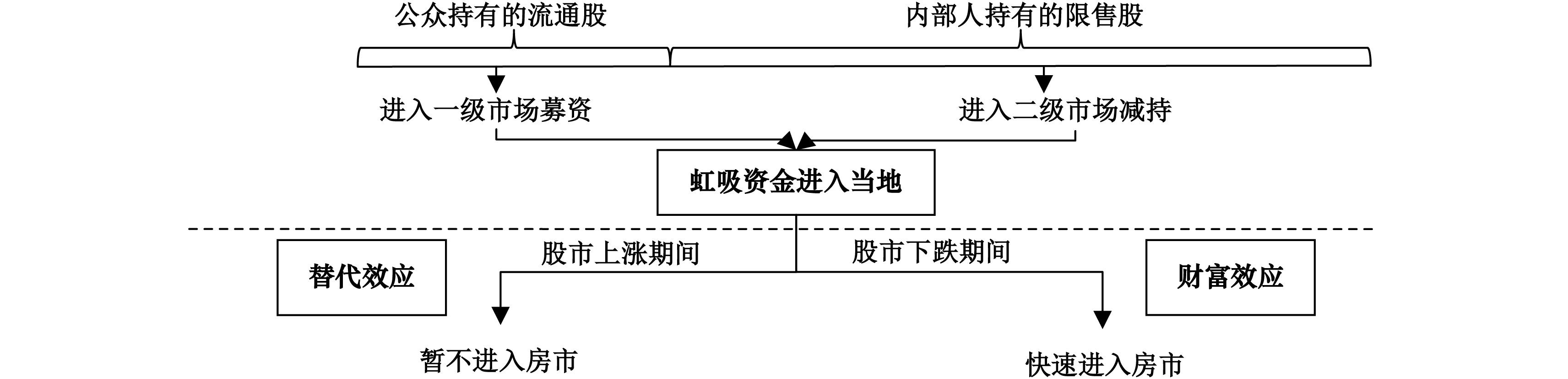

我们将上市公司对房价的影响分为两个层面(见图1):第一个层面研究资本虹吸路径,这是上市公司影响房价的先决性条件,本文将分别探讨公众持有的流通股与内部人持有的限售股的虹吸路径。第二个层面考察两个市场的螺旋增长结构,这是资本虹吸在不同的市场行情下影响房价增长的具体路径,本文发现两个市场之间财富效应与替代效应共存。

|

| 图 2 股票市值与房价螺旋增长结构图 |

(一)资本虹吸路径:减持虹吸与融资虹吸

上市公司跨地区进行股票交易引致资本跨地区流动,进而引起房价上涨。机理阐述如下:首先,股票在全国范围内自由交易为资金的跨地区流动提供了可能。股票作为上市公司的所有权凭证在股票市场上流通,它实际上是一种“商品”在股票市场上被买卖。上市公司相向全国各地的投资者销售股票商品,在交易之后全国大量闲散资金会集中到上市公司手中。其次,上市公司在地理上的不均衡分布导致股票交易所带来的资金聚集在各地区的分布也不均衡。上市公司密集的地区更能引导全国资金流入,产生更强的资本虹吸效应,进而增加该地区的货币供给量。最后,货币供给增加将催生购房需求,提高购房能力,改善融资环境,推动房价上涨(Ahearne等,2005;王擎和韩鑫韬,2009;李健和邓瑛,2011)。因此,上市公司虹吸货币可能推高当地房价。

公司初始上市时,一小部分股份(如25%)以IPO募集资金的形式向全国公开发行进入流通市场,③剩余更多的股份(如75%)是内部人持有的限售股,在锁定期满之后才能进入流通市场自由买卖。这将使股票流入各地区,货币资金虹吸至上市公司或内部人手中。本文将这两种方式称为融资虹吸与减持虹吸,这两种资本虹吸形态存在一定差异。

对融资虹吸而言,其特征是资金体量相对较大、影响面广。2016年,上市公司通过资本市场首发和增发股票募集资金总量累计超过7万亿元。尽管这些资金并不一定全部投向上市公司所在地,有些甚至流向沿海发达地区,但是至少有一部分资金将被用于技术革新和设备改造。各地政府因上级考核压力而存在推动当地经济增长的内在动机,必然会引导甚至干预当地上市公司的资金投向。因此,各地区融资额的大部分将会形成当地的投资需求,从而增加当地总需求(卢君生和万良杰,2010)。上市公司向全国融资所虹吸的资金在当地进行投资和消费,将增加当地的货币供给量。当地股票融资规模越大,虹吸资金越多,对房价的助推作用越大。④由于各地的上市公司融资规模分布不平衡,部分经济发达地区的股票融资规模较大,势必导致这些地区从全国虹吸的资金量和房价远高于其他城市。因此,本文提出如下假设:

假设1-1:上市公司通过资本市场募集资金将从全国虹吸资金,导致所在地区融资规模与当地货币量显著正相关,与房价正相关。

对减持虹吸而言,其特征是减持体量虽小但财富集中在少数人手里。2010—2016年,10 297名上市公司的内部人减持4 200亿元,人均减持4 079万元,减持总额占融资总额的5%。IPO造富神话接连出现,其中海康威视副董事长龚虹嘉减持额最高,33次减持金额超过91亿元。财富急剧增加将对房产价格产生冲击,研究发现高收入者的收入增加后将加大房产投资进而推高房价(李仲飞等,2016)。本文推断,内部人减持额高的地区所产生的虹吸由减持的富裕阶层所推动,因此提出如下假设:

假设1-2:上市公司的内部人减持将从全国虹吸资金,导致所在地区的内部人减持规模与当地货币量显著正相关,与房价正相关。

融资虹吸与减持虹吸下资金持有人的购房偏好存在差异。与融资虹吸相比,减持虹吸将使财富更加集聚,收入不平等程度加大。研究发现,收入不平等将催生房价泡沫,因为随着收入水平的上升,高收入家庭的购房支出比例往往变化不大,购买的住房面积必然增加,进而推高住房均衡价格(张川川等,2016)。可以预期,减持虹吸会使更富裕的资金持有人偏好更大面积房产的消费,即内部人减持规模将对大户型房产的价格产生更加显著的影响。对融资虹吸而言,资金并非由富裕阶层套现所得,这将改善当地各阶层的购房能力与融资环境,因而融资虹吸下资金持有人对各户型的房产消费差异不大。因此,本文提出如下假设:

假设1-3:融资虹吸下资金持有人对不同户型房产的消费偏好无差异,而减持虹吸下资金持有人偏好大户型房产的消费。

与跨国研究相比,房价跨地区研究的独特之处在于,不同地区间的经济要素彼此交融。地区间的资本是自由流动的,如果全国的资本总量恒定,则某地区的资本会通过股票市场流到其他地区,使各地区的资本此消彼长。尽管各地区的上市公司都从全国虹吸资金,但是融资或减持规模大的地区势必虹吸更多的资金,成为“虹吸方”,而融资或减持规模小的地区则出现资金的净流出,成为“被虹吸方”。“虹吸方”从全国募集的资金越多,“被虹吸方”的资金流出就越多,进而导致其房价越低。因此,本文提出如下假设:

假设2:高融资地区的融资水平与低融资地区的房价负相关,高股票减持地区的减持水平与低股票减持地区的房价负相关。

(二)股票市值与房价的螺旋增长结构:财富效应与替代效应

上文对资本与房价关系的论证仅立足于房地产市场,而未考虑虹吸的资本在多个市场的交互表现。货币供给过多时,人们更愿意持有股票和房产等资产(钱小安,2007)。上市公司虹吸资本后,资金持有人在两者之间进行配置。决定资本流向的是两个市场价格增长孰快孰慢,即资产配置交替效应(拉斯·特维德,2012)。我们将研究股票市场与房地产市场的螺旋增长结构,以更全面地考察两个市场的交互作用。

已有文献对股票市场与房价关系的研究主要是基于对股票价格指数的考察,发现两者存在替代效应(Sutton,2002)和财富效应(Kapopoulos和Siokis,2005)。替代效应是指逐利的资本总是流向收益率更高的领域,在股票与房产这两种可相互替代的资产中,哪个收益更高,资本流入哪种资产。财富效应则是指股票价格上涨增加了持有人的财富总量,促使人们增加对房产的需求,从而房价因股票价格上涨而上涨。理论上可以预期,替代效应下股价指数与房价指数的相关系数较小甚至为负,而财富效应下两者呈正相关关系。以往的研究未考虑多种效应在不同环境下可能交替出现。

|

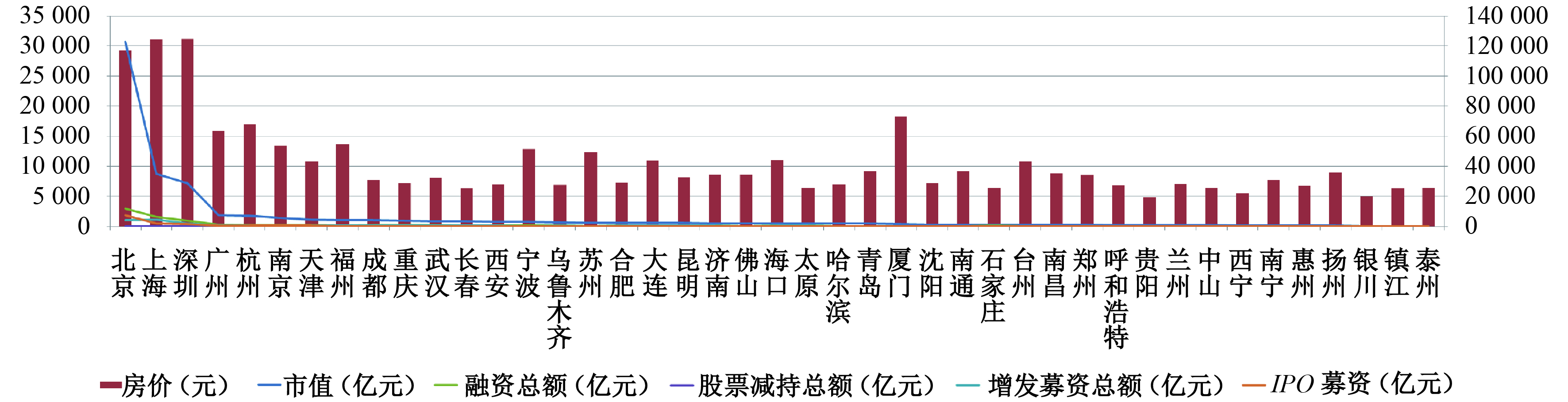

| 图 3 2010−2016年历史平均的股票市值和房价的地区分布 注:房价数据对应左轴,其他变量均对应右轴。 |

2010—2016年,我国房价与股票市值总体呈上涨趋势。如前所述,资产配置交替效应将决定资本的流向,股票市场和房地产市场的价格上涨可能随着市场行情的波动而交替出现,呈现出螺旋增长态势。螺旋结构在生物学领域用于描述DNA分子的结构,在DNA双螺旋结构中,每一根螺旋线是一条主链,主链之间通过碱基对相连,两根主链间存在相互促生的作用(翟庆华等,2012)。本文认为,股票市场和房地产市场可能形成双螺旋结构,其中的“碱基对”是流动的资本(见图2)。在资本被虹吸进入某地区之后,如在股价上涨阶段,股票市场收益率较高,各地资本会暂时停留在股票市场上,而不会进入房地产市场,进而出现替代效应,表现为当期的股票市值增长与房价增长负相关。⑤如遇股票市场下跌行情,虹吸资本将进入收益率相对较高的房地产市场,当地股票市值越大,虹吸的资本就越多,流入房地产市场的资本也就越多,从而带来股票市值增长与房价增长正相关的财富效应。因此,本文提出如下假设:

假设3:在股市上涨期间替代效应占主导,地区股票市值增长率与当期房价增长率负相关;在股市下跌期间财富效应占主导,地区股票市值增长率与当期房价增长率正相关。

三、研究设计与样本描述

考虑到房价在城市间差异较大,本文以城市而非省份作为研究对象,以2010—2016年为研究期间,将A股上市公司的月度数据在所在城市累加,得到城市—月度观测值3 612个(43个城市⑥×84个月)。2010—2016年为研究可得到的最长期间,其间股票市场经历了多次上涨与下跌行情,房地产市场也经历了急速上涨的阶段,因此本文数据在时间上具有一定代表性。城市样本既涵盖北京、上海等一线城市,也包括合肥、南京等中等城市,以及惠州、泰州等经济发展相对较慢的重要城市,在地区房价方面具有代表性。本文使用的数据主要源于WIND数据库与CEIC数据库。

(一)变量定义。本文从存量的角度,以城市截至当月所有上市公司IPO募集资金与增发资金(包括定向增发与公开增发)的累计总额取对数来衡量地区融资规模。地区减持规模的衡量方法与此类似,不再赘述。将城市截至当月的股票融资/减持的累计规模按高低排序,以43个城市中规模最大的10个城市融资/减持金额的累计值占当月所有城市累计融资/减持金额的比率,作为高融资/高减持地区的融资/减持水平。地区货币资本(M2)用银行存款与贷款余额占GDP的比例来衡量。尽管文献采用广义货币M2或M2-M1等来度量货币供应量(王擎和韩鑫韬,2009;李健和邓瑛,2011),但是我国缺乏各地区M2的统计数据,而主要金融资产集中在银行,银行最主要的资产是存款与贷款,各地区银行的存贷款数据与GDP的比值基本上可以揭示中国地区金融结构状况(钞小静和任保平,2011)。

| 变量名称 | 变量符号 | 变量定义 |

| 房价 | LNHP | 各城市当月房价取自然对数(元) |

| 地区融资规模 | LNCAP | 各城市所有上市公司截至当月的首发与增发募集资金累计金额取自然对数(万元) |

| 地区减持规模 | LNSALES | 各城市所有上市公司截至当月的股票减持资金累计金额取自然对数(万元) |

| 高融资地区的融资水平 | CAPLEADR | 规模最大的10个城市累计融资金额占所有城市累计融资金额的比率 |

| 高减持地区的减持水平 | SALESLEADR | 规模最大的10个城市累计减持金额占所有城市累计减持金额的比率 |

| 房价增长率 | HPG | 各城市房价的月度增长率 |

| 市值增长率 | MKVG | 各城市所有上市公司月末的市值总和与上月相比的增长率 |

| 地区货币资本 | M2 | 各城市的银行存贷款余额(亿元)/GDP(亿元) |

| 环境是否宜居 | LTOP20 | 在《中国城市研究报告(2016)》中是否排名前二十的虚拟变量 |

| 政策不确定性 | UNCERT | Baker等(2013)构建的中国政策不确定性指数 |

| 通货膨胀 | CPI | 居民消费价格指数(当月同比) |

| 人均GDP | GDPP | 国内生产总值(亿元)/常住人口数(千人) |

| 存款准备金率 | BANKR | 存款准备金率(%) |

参考张文忠等(2016)的《中国城市研究报告》中的宜居指数,本文以是否排名前二十的城市作为地区环境是否宜居的虚拟变量。⑦由于政策不确定性会加剧房价波动(张浩等,2015),本文控制了政策不确定性UNCERT。借鉴张浩等(2015)的研究,UNCERT采用Baker等(2013)构建的中国政策不确定性指数,详见http://www.policyuncert.com。此外,本文还控制了人均GDP、通货膨胀、存款准备金率等变量,变量定义见表1。

(二)研究模型。杨继生(2009)指出,面板数据能以横截面信息弥补时间序列数据信息的不足,有助于解决样本期间较短的问题,且更适用于中国经济。因此,本文采用面板模型进行实证检验。⑧为避免伪回归,本文进行了Dickey-Fuller单位根检验,取对数后的房价、融资规模、减持规模、货币资金以及房价增长率、市值增长率等主要变量均为平稳序列,且存在协整关系。

1. 资本虹吸路径检验。首先,本文采用中介效应检验法来考察上市公司虹吸资本的路径(假设1-1与假设1-2),方法与熊艳等(2014)类似。检验步骤为:(1)用房价分别对地区融资/减持规模、货币资本变量进行回归,系数显著则地区房价受上市公司融资/减持与货币资本影响;(2)用货币资本对地区融资/减持规模变量进行回归,系数显著则上市公司融资/减持影响货币资本;(3)若上述结果成立,将货币资本与地区融资/减持规模同时放入模型对房价进行回归,若地区融资/减持规模回归系数的显著性下降(或变得不显著),则为部分(完全)中介过程。回归模型如下:

| ${\rm{LN}}H{P_{it}} = {\alpha _0} + \beta {\rm{LN}}{E_{it}} + {\beta _2}GDP{P_{it}} + {\beta _3}LTOP{20_i} + {\beta _4}CP{I_{it}} + {\beta _5}UNCER{T_t} + \varepsilon $ | (1) |

| ${\rm{LN}}H{P_{it}} = {\alpha _0} + {\beta _1}M{2_{it}} + {\beta _2}GDP{P_{it}} + {\beta _3}LTOP{20_i} + {\beta _4}CP{I_{it}} + {\beta _5}UNCER{T_t} + \varepsilon $ | (2) |

| $M{2_{it}} = {\alpha _0} + {\beta _1}{\rm{LN}}{E_{it}} + {\beta _2}GDP{P_{it}} + {\beta _3}CP{I_{it}} + {\beta _4}UNCER{T_t} + {\beta _5}BANK{R_{it}} + \varepsilon $ | (3) |

| ${\rm{LN}}H{P_{it}} = {\alpha _0} + {\beta _1}{\rm{LN}}{E_{it}} + {\beta _2}M{2_{it}} + {\beta _3}GDP{P_{it}} + {\beta _4}LTOP{20_i} + {\beta _5}CP{I_{it}} + {\beta _6}UNCER{T_t} + \varepsilon $ | (4) |

模型(1)和模型(2)的被解释变量LNHP为房价,LNE和M2为解释变量,LNE包括地区融资规模LNCAP与地区减持规模LNSALES。模型(4)在模型(1)的基础上加入M2。控制变量包括人均GDP、政策不确定性、存款准备金率、通货膨胀等。

然后,本文比较了融资虹吸与减持虹吸下的购房偏好(假设1-3)。限于数据的可得性,本文将面积在144m2以上的房子作为大户型房子,144m2以下的为普通房子,分别进行回归,⑨见模型(5)。其中,HPG为房价月度增长率,L1.LNE为LNE的滞后一期值。由于不同面积的房地产交易契税政策在研究期间发生了变化,我们在模型中分别加入了面积在144m2以上及以下的房产契税税率BTAX和STAX。⑩

| $\begin{aligned}HP{G_{it}} = & {\alpha _0} + {\beta _1}{\rm{L1.LN}}{E_{it}} + {\beta _2}GDP{P_{it}} + {\beta _3}UNCER{T_t} + {\beta _4}LTOP{20_i} + {\beta _5}CP{I_{it}} \\& + {\beta _6}BTA{X_{it}} + {\beta _7}MTA{X_{it}} + \varepsilon \end{aligned}$ | (5) |

最后,为了检验高融资或高减持地区对低融资或低减持地区的虹吸效果(假设2),本文将累计融资或减持规模排名前十的城市作为高融资或高减持地区,将排在二十名以后的作为低融资或低减持地区,考察前者对后者货币资本和房价的影响,见模型(6)。其中,ELEADR包括高融资地区的融资水平CAPLEADR和高减持地区的减持水平SALESLEADR。仅当被解释变量为M2时,BANKR被包含在控制变量中;而仅当被解释变量为LNHP时,LTOP20被包含在控制变量中。

| $\begin{aligned}M{2_{it}}/{\rm{LN}}H{P_{it}} = & {\alpha _0} + {\beta _1}ELEAD{R_{it}} + {\beta _2}{\rm{LN}}{E_{it}} + {\beta _3}GDP{P_{it}} + {\beta _4}LTOP{20_i} + {\beta _5}CP{I_{it}}\\ & + {\beta _6}UNCER{T_t} + {\beta _7}BANK{R_{it}} + \varepsilon \end{aligned}$ | (6) |

|

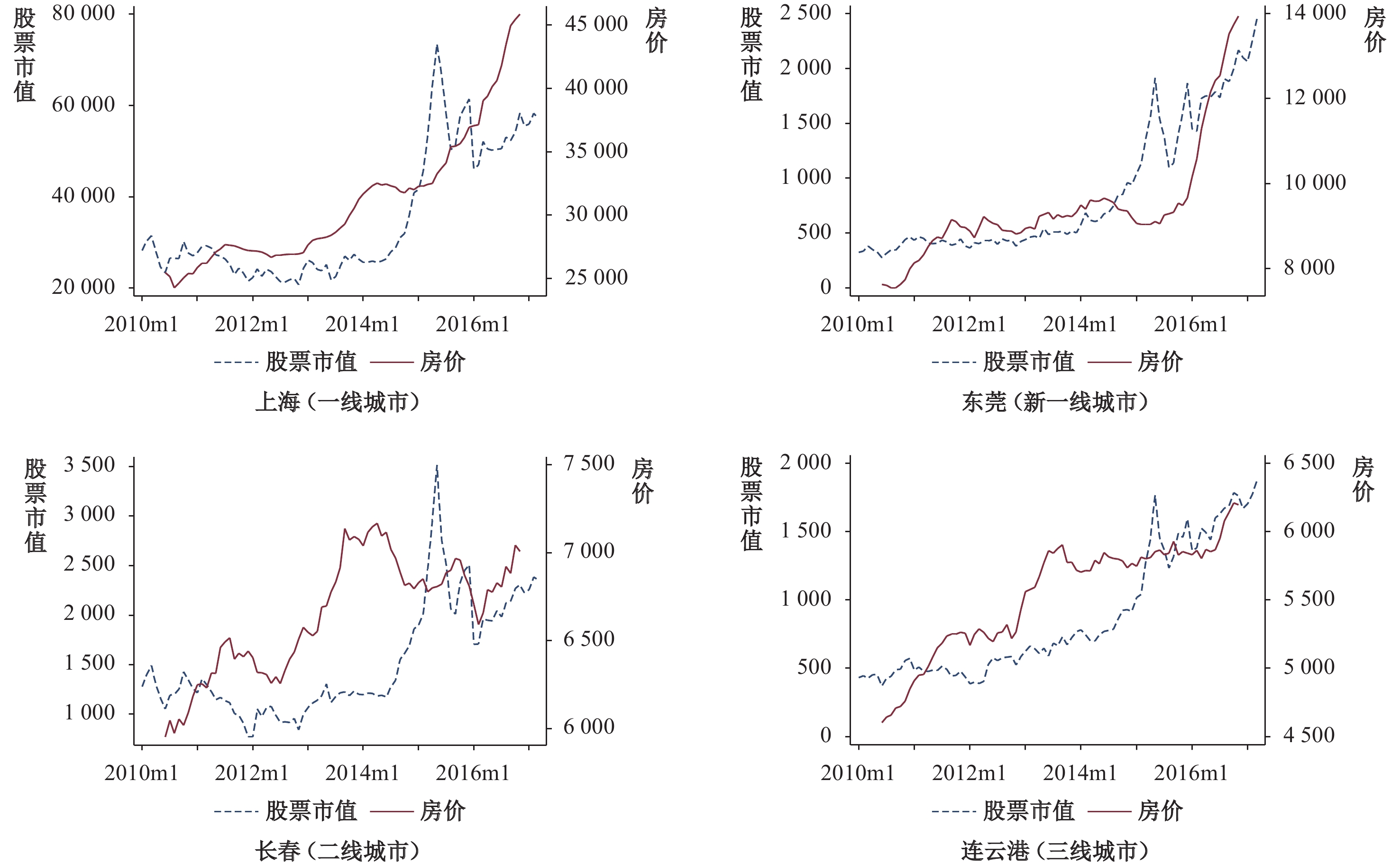

| 图 4 代表性城市的股票市值与房价走势图 |

|

| 图 1 股票市值影响房价的路径图 |

2. 股票市值与房价的螺旋增长结构检验。本文采用面板模型来检验股票市值增长与房价增长的关系(假设3),见模型(7)。其中,股票市值增长率MKVG包括滞后1—12个月的滞后变量(L1.MKVG等)。控制变量包括人均GDP、政策不确定性、是否宜居城市、通货膨胀等。

| $HP{G_{it}} = {\alpha _0} + {\beta _1}MKV{G_{it}} + {\beta _2}GDP{P_{it}} + {\beta _3}UNCER{T_t} + {\beta _4}LTOP{20_i} + {\beta _5}CP{I_{it}} + \varepsilon $ | (7) |

(三)描述性统计。图3显示,2010—2016年中国各城市房价与股票市值差异巨大。这一期间深圳的平均房屋单价最高(31 185元),贵阳最低(4 920元)。股票市值最高的城市是北京,为123 000亿元,融资总额为11 660亿元,股票平均减持额为176亿元。股票市值最低的城市是泰州,仅为77亿元,融资总额也最低,仅为21亿元。股票减持最少的城市是西宁和银川,减持额截至2016年底为0。以上海、东莞、长春和连云港分别代表一线、新一线、二线和三线城市,绘制股票市值与房价走势图(见图4)。⑪可以发现,各城市股票市值与房价的变动步调比较一致,与本文假设3提出的“一增一减”而后“尾随增长”的螺旋结构比较接近。

四、实证结果分析

(一)上市公司的资本虹吸效应

| (1)LNHP | (2)M2 | (3)LNHP | (4)LNHP | (5)LNHP | (6)M2 | (7)LNHP | |

| LNCAP | 0.143** | 1.034*** | −0.152 | ||||

| (2.265) | (7.124) | (−1.583) | |||||

| LNSALES | 0.054*** | 0.345*** | −0.020 | ||||

| (6.548) | (5.490) | (−0.529) | |||||

| M2 | 0.188*** | 0.232*** | 0.198*** | ||||

| (3.223) | (3.008) | (2.792) | |||||

| GDPP | 0.117*** | −0.545*** | 0.218*** | 0.267*** | 0.129*** | −0.434*** | 0.230*** |

| (3.601) | (−6.861) | (4.664) | (4.076) | (16.071) | (−6.437) | (3.869) | |

| UNCERT | 0.002 | −0.003 | −0.001 | 0.005 | 0.007* | 0.041*** | −0.001 |

| (0.230) | (−0.192) | (−0.155) | (0.553) | (1.919) | (3.323) | (−0.093) | |

| LTOP20 | 0.259** | 0.296** | 0.331** | 0.290*** | 0.298** | ||

| (2.064) | (2.277) | (2.341) | (2.957) | (2.288) | |||

| CPI | 0.020** | −0.077*** | 0.047*** | 0.043*** | 0.017*** | −0.078*** | 0.045*** |

| (2.322) | (−7.185) | (3.887) | (4.277) | (3.828) | (−5.207) | (3.984) | |

| BANKR | −0.055*** | −0.066*** | |||||

| (−4.641) | (−4.755) | ||||||

| N | 3 152 | 2 711 | 2 521 | 2 521 | 3 152 | 2 711 | 2 521 |

| n | 43 | 37 | 37 | 37 | 43 | 37 | 37 |

| within R2 | 0.1683 | 0.4478 | 0.2669 | 0.2824 | 0.1645 | 0.3447 | 0.2685 |

| 注:回归中的系数经过标准化处理,***、**和*分别表示显著性水平为1%、5%和10%(双尾),t值经过White(1980)异方差调整。N为观测总数,n为地区数量。within R2为面板数据回归的组间R2。下同。 | |||||||

本文采用中介效应法来检验资本虹吸的融资渠道(见表2中列(1)—列(4))。地区的股票融资规模LNCAP显著影响当地房价和货币资本M2(见列(1)和列(2)),而M2显著推高房价(见列(3))。当同时加入M2和LNCAP时(见列(4)),M2仍在1%的水平上显著,而LNCAP不再显著,说明资本虹吸是股票市场融资影响房价的完全中介路径,这支持了假设1-1。同样地,当检验资本虹吸的股票减持渠道时(见表2中列(5)—列(7)),地区的股票减持金额LNSALES显著影响当地房价LNHP和货币资本M2(见列(5)和列(6));当同时加入M2和LNSALES时(见列(7)),M2仍在1%的水平上显著,而LNSALES不再显著,说明资本虹吸是股票减持影响房价的完全中介路径,这支持了假设1-2。而与融资虹吸相比,减持虹吸效应较弱,这与地区股票融资的规模较大有一定关系。因此,本文认为资本虹吸效应更多地来自股票的一级市场融资。

本文还检验了融资虹吸与减持虹吸下的购房偏好,考察了滞后一期的减持额(L1.LNSALES)与融资额(L1.LNCAP)对房价环比增长率的影响,分析结果见表3。从中可以看到,减持额仅对144m2以上房屋的价格增长率有显著影响,而融资额对不同户型房屋价格增长率的影响比较接近。144m2以下房屋的价格增长率主要由融资虹吸的资金推动,而144m2以上房屋的价格增长率则由融资虹吸和减持虹吸的资金共同推动,这支持了假设1-3。

| 被解释变量:HPG | ||

| (1)144m2以上 | (2)144m2以下 | |

| L1.LNSALES | 0.055** | 0.022 |

| (2.450) | (1.072) | |

| L1.LNCAP | 0.056** | 0.061*** |

| (2.263) | (3.041) | |

| GDPP | 0.126*** | 0.052 |

| (3.275) | (1.090) | |

| UNCERT | −0.129*** | −0.178*** |

| (−5.358) | (−7.901) | |

| LTOP20 | −0.040 | −0.004 |

| (−1.076) | (−0.095) | |

| CPI | 0.032 | 0.070*** |

| (1.418) | (3.164) | |

| BTAX | −0.372*** | |

| (−5.019) | ||

| MTAX | −0.508*** | |

| (−7.403) | ||

| N | 2 362 | 2 388 |

| n | 36 | 36 |

| within R2 | 0.1255 | 0.1994 |

为了检验高融资地区从低融资地区虹吸了资金,表4中列(1)和列(2)分析了高融资地区的融资水平CAPLEADR对低融资地区货币资本和房价的影响。CAPLEADR的系数均在1%的水平上显著为负,说明 CAPLEADR越高,低融资地区的货币资本越少、房价越低,即高融资地区从低融资地区虹吸了资本,影响了其房价。表4中列(3)和列(4)检验了高减持地区的减持水平SALESLEADR对低减持地区货币资本和房价的影响。结果表明,SALESLEADR越高,低减持地区的货币资本越少、房价越低。上述结果支持了假设2。

| 低融资地区 | 低减持地区 | |||

| (1)M2 | (2)LNHP | (3)M2 | (4)LNHP | |

| LNCAP | 0.141*** | −0.079 | ||

| (3.394) | (−1.269) | |||

| CAPLEADR | −0.518*** | −0.185*** | ||

| (−7.072) | (−3.701) | |||

| LNSALES | 0.123*** | 0.036 | ||

| (3.697) | (0.618) | |||

| SALESLEADR | −0.404*** | −0.094* | ||

| (−9.353) | (−1.700) | |||

| GDPP | −0.839*** | −0.018 | −0.577*** | 0.051 |

| (−8.166) | (−0.597) | (−9.095) | (1.279) | |

| CPI | 0.010 | 0.058*** | 0.082*** | 0.069*** |

| (0.855) | (4.335) | (5.995) | (3.781) | |

| UNCERT | −0.021** | −0.001 | −0.001 | −0.003 |

| (−2.528) | (−0.049) | (−0.063) | (−0.197) | |

| BANKR | −0.123*** | −0.137*** | ||

| (−4.920) | (−7.055) | |||

| LTOP20 | 0.492*** | 0.350** | ||

| (3.471) | (2.098) | |||

| N | 1 375 | 1 636 | 1 674 | 2 001 |

| n | 23 | 28 | 29 | 35 |

| within R2 | 0.6686 | 0.1794 | 0.5147 | 0.0928 |

(二)地区股票市值与房价的螺旋增长结构

表5进一步区分股票市场的上涨与下跌期间,⑫考察了地区股票市值增长率与当期房价增长率在一年内的关系,回归中加入了当期到滞后12期的市值增长率。结果显示,在股市下跌期间,市值增长率对房价增长率的正向影响大致从当期持续至第5期,基本上支持了财富效应假说。同时,滞后8期及9期时相关关系出现逆转,地区市值增长率与房价增长率显著负相关。在股市上涨期间,地区股票市值增长率与房价增长率的负相关关系从当期开始也持续数期,基本上支持了替代效应假说,滞后6期到8期的市值增长率与房价增长率出现了显著的正相关关系,螺旋增长结构明显。从回归结果看,财富效应与替代效应分别在股市下跌和上涨期间起主导作用,两种效应每半年左右出现转换。半年一反转的螺旋小周期可能是因本文仅以股市行情的大周期划分上涨与下跌阶段,而股市行情通常存在半年一次的小周期,如在股市下跌半年之后行情反转,因而出现两种效应在时序上的交叠。

(三)内生性问题的处理

受地区经济因素的影响,股票市场虹吸资本影响房价的研究可能存在内生性问题。上市公司的分布呈现出地理聚集性,如高度集聚在东部沿海城市,尤其是长三角、珠三角和京津冀地区。这些地区本身经济较发达,房价也相对较高。为了缓解这一内生性问题,参考熊艳和杨晶(2017)的研究,本文采用二阶段最小二乘法(2SLS)和Heckit二阶段法进行了估计。考虑到股票市场发达的地区资本运作活动更加频繁,媒体对上市公司的报道量也更多,本文选取地区资本运作活跃度和媒体对上市公司的报道量作为LNCAP和LNSALES的工具变量。其中,资本运作活跃度等于ln(地区上市公司并购重组的交易价值+1),媒体报道量等于ln(媒体报道篇数+1),媒体数据来自CSMAR数据库。估计结果(篇幅所限而未报告)显示,地区股票融资/减持规模与房价、货币资本变量均显著正相关,这与上文结论一致。

| 被解释变量:HPG | ||

| (1)下跌期间 | (2)上涨期间 | |

| MKVG | 0.081*** | −0.092** |

| (2.664) | (−2.257) | |

| L1.MKVG | 0.086*** | −0.049* |

| (3.077) | (−1.663) | |

| L2.MKVG | 0.118*** | 0.015 |

| (4.832) | (0.472) | |

| L3.MKVG | 0.088*** | −0.030 |

| (3.769) | (−0.652) | |

| L4.MKVG | 0.036 | −0.053** |

| (1.527) | (−2.026) | |

| L5.MKVG | 0.082*** | 0.005 |

| (3.764) | (0.168) | |

| L6.MKVG | 0.022 | 0.101** |

| (1.081) | (2.402) | |

| L7.MKVG | −0.017 | 0.129** |

| (−0.917) | (2.477) | |

| L8.MKVG | −0.066*** | 0.080* |

| (−3.487) | (1.650) | |

| L9.MKVG | −0.068*** | 0.004 |

| (−2.940) | (0.113) | |

| L10.MKVG | −0.005 | 0.006 |

| (−0.287) | (0.144) | |

| L11.MKVG | −0.018 | 0.002 |

| (−0.666) | (0.044) | |

| L12.MKVG | −0.001 | 0.007 |

| (−0.027) | (0.174) | |

| N | 1 846 | 967 |

| n | 43 | 42 |

| within R2 | 0.0631 | 0.0956 |

| 注:为节省篇幅,控制变量结果未报告。表8同。 | ||

五、竞争性假设的排除

(一)人口虹吸路径

上市公司的地理集聚性可以获得产业集聚外部性产生的收益,吸引更多的企业迁入,进而创造更多的就业机会,强化劳动人口的导入效应。上市公司密集的地区可能通过导入更多劳动人口而助涨房价,即产生人口虹吸效应。此外,有研究显示,高铁开通将降低交通成本,加速经济活动和要素的转移(张克中和陶东杰,2016)。我们推断,上市公司的人口虹吸效果可能会受到高铁开通的影响。

| 被解释变量:POPG | 被解释变量:LNHP | ||||

| (1)全样本 | (2)开通高铁 | (3)未开通高铁 | (4) | (5) | |

| LNCAP | 0.386*** | 0.456*** | 0.041 | 0.086 | |

| (3.930) | (5.243) | (0.217) | (0.854) | ||

| GDPP | −0.039 | −0.106 | −0.078 | 0.151** | 0.147* |

| (−0.424) | (−1.097) | (−0.504) | (2.030) | (1.920) | |

| LTOP20 | −0.044 | −0.067 | −0.103 | 0.297** | 0.267* |

| (−0.575) | (−0.899) | (−1.428) | (2.119) | (1.958) | |

| GT | 0.056 | ||||

| (1.211) | |||||

| POPG | −0.001 | −0.001 | |||

| (−0.030) | (−0.060) | ||||

| UNCERT | −0.019 | −0.012 | |||

| (−1.117) | (−0.710) | ||||

| CPI | 0.030** | 0.037*** | |||

| (2.389) | (2.620) | ||||

| N | 348 | 264 | 84 | 198 | 198 |

| n | 62 | 48 | 14 | 42 | 42 |

| within R2 | 0.0007 | 0.0022 | 0.0000 | 0.1069 | 0.0811 |

本文以各城市当年与上年常住人口的变化值来度量地区人口流入POPG。如表6所示,上市公司对地区人口产生了虹吸效应。全样本中控制了高铁是否开通变量GT,地区融资规模LNCAP与地区人口流入POPG在1%的水平上显著正相关(见列(1))。区分高铁开通与未开通样本后,人口虹吸效应仅在高铁开通样本中显著(见列(2))。列(4)结果显示,人口流入未对房价产生显著影响。同时将地区人口流入与融资规模加入回归中(见列(5)),POPG仍不显著。可见,上市公司对房价的推动效应并非来自人口的虹吸。与人口虹吸相比,资本虹吸更迅速、成本更低,对房价的影响更直接。对减持的实证分析结果与此类似,限于篇幅未报告,下同。

(二)经济助推路径

考虑到各地区宏观经济发展水平历史上相对稳定,而股票融资规模的变动较大,宏观经济因素的变动对研究的干扰较小,本文进一步考察了股票融资规模波动与房价波动的关系。变量的波动值以其在2010—2016年波动的标准差来反映,如被解释变量SD_HP为房价波动值,SD_CAP为股票融资规模的波动值,以此类推。实证结果见表7,地区股票融资规模的波动与房价的波动显著正相关,而其他经济变量的波动未显著影响房价波动。

| SD_HP | |

| SD_CAP | 0.609*** |

| (4.929) | |

| SD_GDPP | 0.283 |

| (1.272) | |

| SD_CPI | −0.064 |

| (−0.572) | |

| LTOP20 | 0.052 |

| (0.525) | |

| N | 43 |

| adj. R2 | 0.540 |

(三)一线城市房价上涨虹吸路径

由于一线城市房价上涨会虹吸附近二三线城市的资金,资本虹吸可能来自一线城市房价上涨。为了排除这一干扰,如表8所示,本文在核心回归中控制了一线城市的平均房价增长率HPG_LEAD(见列(1)和列(4)),实证结果基本一致;另外,区分一线城市房价上涨和下跌区间进行了分样本回归(见列(2)、列(3)、列(5)和列(6)),⑬因为一线城市在房价下跌期间,对周边城市资金的虹吸效应即使存在也会非常弱。结果显示,即使在一线城市房价下跌期间,上市公司融资额仍与房价呈显著正相关关系。表8显示,在控制一线城市房价上涨可能产生的虹吸效应后,本文的研究结论不变。

| 被解释变量:LNHP | 被解释变量:M2 | |||||

| (1)全样本 | (2)一线房价下跌 | (3)一线房价上涨 | (4)全样本 | (5)一线房价下跌 | (6)一线房价上涨 | |

| LNCAP | 0.123* | 0.217*** | 0.148** | 0.997*** | 0.777*** | 1.006*** |

| (1.922) | (3.160) | (2.346) | (6.013) | (3.918) | (7.814) | |

| HPG_LEAD | 0.013* | 0.048*** | ||||

| (1.909) | (5.879) | |||||

| N | 3 109 | 533 | 2 619 | 2 485 | 429 | 2 282 |

| n | 43 | 43 | 43 | 37 | 37 | 37 |

| within R2 | 0.1611 | 0.2731 | 0.1530 | 0.4845 | 0.5876 | 0.4430 |

六、结 论

本文首次从地区层面考察了股票市场影响房价的微观传导路径。研究发现,公司通过IPO进入股票市场后,将以资本虹吸的形式影响地区房价:(1)上市公司从一级市场上融资、内部人在二级市场上减持均会“虹吸”全国资金,增加当地货币资本,且融资带来的资本虹吸效应更强。(2)融资虹吸与减持虹吸对房价的影响存在差异,减持虹吸引起财富集聚,对房价的影响更多地由富裕阶层的购房需求所推动,他们更加偏好大户型房产的消费,而融资虹吸带来的财富影响比较分散。(3)高融资或高减持地区将成为“虹吸方”,这些地区从低融资或低减持地区虹吸了资本,影响了房价。(4)地区股票市值与房价呈现螺旋增长关系,在股市上涨期间替代效应占主导,两者的增长率负相关;而在股市下跌期间财富效应占主导,两者的增长率正相关。此外,本文还检验了人口虹吸、经济助推以及一线城市房价上涨虹吸等竞争性假设。研究发现,上市公司虽然从其他地区虹吸了人口,但对房价未产生显著影响;在使用工具变量等方法剔除经济因素的干扰、控制一线城市房价上涨可能产生的虹吸效应后,本文研究结论不变。

本文得出股票市场与房地产市场的关联部分源于资本的联结,公司IPO后的各种资本流动是市场机制自发引导形成的,将对各上市地产生“定点”投放货币的效果,进而对地区房价产生影响。但上市公司的区位分布并非完全由市场机制主导,也会受国家重大发展战略驱动。鉴于IPO引导资本流动进而加大房价地区差异的效果明显,从平衡地区经济发展的角度看,证监会于2016年提出的《扶贫意见》有其必要性。对特定的贫困地区打开上市的绿色通道,将改变未来的上市公司分布格局,使贫困地区的上市公司通过股票市场获得直接融资,资本等要素向贫困地区转移。由于《扶贫意见》并未覆盖所有贫困县市,未来应整体上给予相对落后的中西部地区政策倾斜,引导欠发达地区的资本留在本地(倪鹏飞等,2014),适度平衡地区经济发展。

① 根据本文统计,2010—2016年我国各地区房价增长率差异极大,不同城市的房价涨跌不一。全国43个城市平均房价增长率为33%,深圳增长率达到148%,海口房价增长率则为−30%。

② 例如,对注册地和主要生产经营地均在贫困地区且开展生产经营满三年、缴纳所得税满三年的企业,申请首次公开发行股票并上市的,适用“即报即审、审过即发”政策。

③ 根据《证券法》规定,股份有限公司申请股票上市,公开发行的股份达到公司股份总数的25%以上,公司股本总额超过人民币4亿元的,公开发行股份的比例为 10%以上。而实务中25%是较普遍的发行比例。

④ 上市公司虹吸的资本会配置在不同的金融资产中。在股票市场行情上涨阶段,资本可能暂时停留在股票市场上,未必立即进入房地产市场。但在本文的研究期间2010—2016年,房价处于上涨阶段,资本仍会部分流入房地产市场,对虹吸资金助推房价这一假设的考察干扰不大。

⑤ 以地区股票市值来衡量股票市场价格具有一定的合理性:一是股票市值高低反映了股票市场价格的涨跌;二是上市公司市值高低与当地融资规模大小相关,反映了地区虹吸资本的能力。

⑥ WIND数据库报告了70个城市的住宅月度房价数据,但由于部分城市的其他数据缺失,回归中的有效城市数量仅为43个。

⑦ 在稳健性测试中,本文以是否排名前五、前十的城市作为是否宜居的虚拟变量,研究结论不变。

⑧ 本文报告的是随机效应模型估计结果,因为部分变量如LTOP20在固定效应模型的回归中会被自动删除,而且固定效应模型的主要实证结果基本不变。

⑨ 由于统计局仅公布了各地区144m2以上、90—144m2及90m2以下的房产价格增长率,本文以144m2以上的房子作为大户型房子,其他为普通房子,以各自的月度价格环比增长率作为被解释变量。

⑩ 2016年2月以后,面积在144m2以上的,个人购买首套房,契税由原3%减按1.5%征收,购买二套房减按2%征收(北上广深除外)。本文的契税税率采用首套房与二套房契税税率的平均值。

⑪ 这里对城市的划分源自第一财经新一线城市研究所发布的《2017中国城市商业魅力排行榜》,详见http://www.mnw.cn/news/china/1923840.html。

⑫ 根据上证综指走势按月度进行划分,将指数的最低点作为股市上涨的起点,可以得到股票市场上涨区间为2013年6月至2015年5月,下跌区间为2010年1月至2013年5月及2015年5月至2016年12月。

⑬ 一线城市为2010—2016年房价增长率居前且超过人均GDP增长率的城市,主要有北京、上海、深圳和厦门。需要说明的是,传统意义上的一线城市为北京、上海、深圳和广州。而样本期间内广州的房价水平与增长率均落后于厦门较多,厦门的房价增长率超过124%,居全国涨幅第二位,且超过了人均GDP增长率。本文认为厦门对其他城市的辐射与带动作用较大,故纳入一线城市样本中。HPG_LEAD>0为一线城市房价上涨期间,HPG_LEAD<0为下跌期间。

| [1] | 钞小静, 任保平. 中国经济增长质量的时序变化与地区差异分析[J]. 经济研究, 2011(4): 26–40. |

| [2] | 陈斌开, 张川川. 人力资本和中国城市住房价格[J]. 中国社会科学, 2016(5): 43–64. |

| [3] | 崔光庆, 王景武. 中国区域金融差异与政府行为: 理论与经验解释[J]. 金融研究, 2006(6): 79–89. |

| [4] | 范红忠, 李国平. 资本与人口流动及其外部性与地区经济差异[J]. 世界经济, 2003(10): 50–61. |

| [5] | 拉斯•特维德. 逃不开的经济周期: 历史、理论与投资现实[M]. 董裕平译. 北京: 中信出版社, 2012. |

| [6] | 李健, 邓瑛. 推动房价上涨的货币因素研究——基于美国、日本、中国泡沫积聚时期的实证比较分析[J]. 金融研究, 2011(6): 18–32. |

| [7] | 李仲飞, 于守金, 郑军. 房地产属性、收入差距与房价变动趋势[J]. 财经研究, 2016(7): 122–133. |

| [8] | 刘和东. 国内市场规模与创新要素集聚的虹吸效应研究[J]. 科学学与科学技术管理, 2013(7): 104–112. |

| [9] | 卢君生, 万良杰. IPO融资对少数民族地区经济的影响研究[J]. 安徽农业科学, 2010(26): 14674–14675. DOI:10.3969/j.issn.0517-6611.2010.26.181 |

| [10] | 倪鹏飞, 刘伟, 黄斯赫. 证券市场、资本空间配置与区域经济协调发展——基于空间经济学的研究视角[J]. 经济研究, 2014(5): 121–132. |

| [11] | 钱小安. 流动性过剩与货币调控[J]. 金融研究, 2007(8): 15–30. |

| [12] | 王纪全, 张晓燕, 刘全胜. 中国金融资源的地区分布及其对区域经济增长的影响[J]. 金融研究, 2007(6): 100–108. |

| [13] | 王擎, 韩鑫韬. 货币政策能盯住资产价格吗? ——来自中国房地产市场的证据[J]. 金融研究, 2009(8): 114–123. |

| [14] | 熊艳, 李常青, 魏志华. 媒体报道与IPO定价效率: 基于信息不对称与行为金融视角[J]. 世界经济, 2014(5): 135–160. |

| [15] | 熊艳, 杨晶. 媒体监督与IPO业绩变脸: 甄别、传导还是治理[J]. 财贸经济, 2017(6): 66–79. |

| [16] | 杨继生. 通胀预期、流动性过剩与中国通货膨胀的动态性质[J]. 经济研究, 2009(1): 106–117. |

| [17] | 翟庆华, 叶明海, 苏靖. 创业活跃程度与经济增长的双螺旋模型及实证研究[J]. 科技进步与对策, 2012(14): 1–5. DOI:10.6049/kjjbydc.2011040336 |

| [18] | 张川川, 贾珅, 杨汝岱. " 鬼城”下的蜗居: 收入不平等与房地产泡沫[J]. 世界经济, 2016(2): 120–141. |

| [19] | 张浩, 李仲飞, 邓柏峻. 政策不确定、宏观冲击与房价波动——基于LSTVAR模型的实证分析[J]. 金融研究, 2015(10): 32–47. |

| [20] | 张克中, 陶东杰. 交通基础设施的经济分布效应——来自高铁开通的证据[J]. 经济学动态, 2016(6): 62–73. |

| [21] | 张文忠, 余建辉, 湛东升, 等. 中国宜居城市研究报告[M]. 北京: 科学出版社, 2016. |

| [22] | Ahearne A G, Ammer J, Doyle B M, et al. House prices and monetary policy: A cross-country study[J]. Social Science Electronic Publishing, 2005, 49: 65–78. |

| [23] | Baker S R, Bloom N, Davis S J. Measuring economic policy uncertainty[R]. Chicago Booth Research Paper No. 13-02, 2013. |

| [24] | Fung M K. Financial development and economic growth: Convergence or divergence?[J]. Journal of International Money and Finance, 2009, 28(1): 56–67. DOI:10.1016/j.jimonfin.2008.08.001 |

| [25] | Kapopoulos P, Siokis F. Stock and real estate prices in Greece: Wealth versus ‘credit-price’ effect[J]. Applied Economics Letters, 2005, 12(2): 125–128. DOI:10.1080/1350485042000307107 |

| [26] | Sutton G. Explaining changes in house prices[J]. BIS Quarterly Reviews, 2002(2): 46–55. |

2018, Vol. 44

2018, Vol. 44