文章信息

| 财经研究 2017年43卷第1期 |

- 杨光, 李力, 郝大鹏.

- Yang Guang, Li Li, Hao Dapeng.

- 零利率下限、货币政策与金融稳定

- The Zero Lower Bound, Monetary Policy and Financial Stability

- 财经研究, 2017, 43(1): 41-50

- Journal of Finance and Economics, 2017, 43(1): 41-50.

-

文章历史

- 收稿日期:2016-08-16

2017第43卷第1期

2.南开大学 中国特色社会主义经济建设协同创新中心,天津 300071;

3.北京大学 光华管理学院,北京 100871;

4.中国人民大学 汉青经济与金融高级研究院,北京 100872

2.Colaborative Innovation Center for China Economy,Nankai University,Tianjin 300071,China;

3.Guanghua School of Management,Peking University,Beijing 100871,China;

4.Hanqing Advanced Institute of Economics and Finance,Renmin University of China,Beijing 100872,China

自2012年以来,欧元区、日本、瑞士、瑞典与丹麦央行相继推出负利率政策,主要发达经济体的利率也大多处于较低水平。全球低利率环境使零利率下限问题(Zero Lower Bound,ZLB)逐渐成为许多国家央行普遍面临的问题。目前,虽然我国名义利率未触及零利率下限,但是自2014年11月以来,央行已经连续6次降息,我国低利率时代已经到来。

近年来,零利率下限问题开始成为全球金融界关注的重点话题。不少学者将零利率约束纳入到DSGE模型中进行分析(Paetz和Holden,2012;Guerrieri和Iacoviello,2015)。关于零利率下限对宏观经济的影响,Hirose和Inoue(2013)发现名义利率触及零利率下限会造成估计脉冲结果和真实结果的明显偏离。Neri和Notarpietro(2015)指出,零利率约束和债务通缩机制相互作用,会进一步加剧外生不利冲击对经济产生的通缩效应。不少文献也探讨了如何摆脱零利率下限的问题。Eggertsson和Woodford(2003)以及Bernanke和Reinhart(2004)肯定了前瞻性指引在应对零利率下限、摆脱经济衰退方面的重要作用。在零利率条件下,提高通货膨胀目标也可通过提高公众的通胀预期来帮助经济摆脱衰退(Mccallum,2001)。

零利率下限不仅会带来产出的衰退,也会引起金融不稳定性上升(Fishcer,2016)。2008年金融危机后,各国政府纷纷推出宏观审慎监管框架以防止系统性风险,宏观审慎监管与金融稳定开始成为大量学者关注的焦点。Tayler和Zilberman(2016)强调,基于巴塞尔协议Ⅲ的逆周期资本监管政策能够在金融危机时期有效稳定经济波动。Cesa-Bianchi和Rebucci(2016)认为,美国2002-2006年的宽松货币政策环境催生了资产价格泡沫,而宏观审慎政策工具的缺失进一步加剧了泡沫破裂后的经济衰退。Woodford(2016)认为,与美联储的量化宽松政策相比,纳入宏观审慎元素的货币政策规则能够在不增加金融风险的同时促使经济恢复。Kannan等(2009)认为,盯住信贷和房地产价格的货币政策有助于缓解宏观金融冲击。国内学者对货币政策与宏观审慎政策也进行了大量有益的探讨(马勇,2013;王爱俭和王璟怡,2014)。

目前,国内涉及零利率下限的研究较少,探讨零利率约束下货币政策与宏观审慎政策协调搭配的文献则更少。仅马理和娄田田(2015)利用含有零利率约束的DSGE模型,对比研究了货币政策和财政政策的调控效果,但没有纳入金融部门,模型与现实经济存在较大差距。本文将零利率下限约束和金融部门纳入到标准的新凯恩斯主义模型中,基于福利分析方法探讨了零利率下限约束下的最优货币政策规则,并进一步通过纳入逆周期的资本充足率监管约束,系统分析了宏观审慎政策和货币政策的协调搭配问题。本文的研究对于我国货币政策维持经济增长以及物价与金融稳定具有一定的理论价值和指导意义。

二、 理论模型 (一) 耐心家庭考虑一个包含大量无限生命期家庭的经济体,参考Iacoviello(2005)的研究,我们将所有家庭区分为耐心家庭与非耐心家庭两类。其中,耐心家庭每期通过提供劳动获得工资收入,扣除当期消费和房屋购买后,其他收入存入金融中介。耐心家庭的最优化问题可以表示为:

| $max\text{ }{{E}_{t}}\sum\limits_{t=0}^{\infty }{\beta {{\prime }^{t}}\left[ ln\left( C{{\prime }_{t}} \right)+j\text{ln}\left( H{{\prime }_{t}} \right)-{{\left( N{{\prime }_{t}} \right)}^{\eta }}\prime /\eta \prime +\chi \text{ln}\left( M{{\prime }_{t}}/{{P}_{t}} \right) \right]}$ | (1) |

| $C{{\prime }_{t}}+{{q}_{t}}\left( H{{\prime }_{t}}-H{{\prime }_{t-1}} \right)+L_{t}^{s}={{R}_{t-1}}L_{_{t-1}}^{s}/{{\pi }_{t}}+\omega {{\prime }_{t}}N{{\prime }_{t}}+{{\Pi }_{t}}+T{{\prime }_{t}}-(M{{\prime }_{t}}-M{{\prime }_{t-1}})/{{P}_{t}}$ | (2) |

其中,Et表示期望算子,β′为耐心家庭的跨期贴现因子,C′t为第t期耐心家庭的消费,H′t为其拥有的房产,N′t为第t期耐心家庭的劳动力投入量。η′>0刻画了耐心家庭的劳动供给弹性。M′t表示耐心家庭所持有的货币余额,M′t/Pt则表示真实货币余额,χ>0衡量了货币持有量对耐心家庭效用的影响。耐心家庭的跨期预算约束如(2)式所示。其中,qt为房屋价格,ω′t=W′t/Pt为实际工资,Lst为从第t-1期到第t期耐心家庭实际持有的本国存款。Rt=1+it为从第t期到第t+1期的名义无风险利率,it为本国的净利息率。Πt为家庭从企业获得的利润,假设企业最终由家庭拥有。Tt为第t期的税收,M′t-M′t-1/Pt为中央银行发行货币所带来的净转移。耐心家庭在(2)式的约束下最大化其终生效用。

(二) 非耐心家庭非耐心家庭的最优化问题可表示为:

| $max\text{ }{{E}_{t}}\sum\limits_{t=0}^{\infty }{\beta {{\prime\prime }^{t}}}\left[ \ln \left( C{{\prime\prime }_{t}} \right)+j\ln {{{{H}''}}_{t}}-{{\left( N{{\prime\prime }_{t}} \right)}^{{{\eta }''}}}/\eta \prime\prime +\chi \ln \left( M{{\prime\prime }_{t}}/{{P}_{t}} \right) \right]$ | (3) |

| $C{{\prime\prime }_{t}}+{{q}_{t}}\left( H{{\prime\prime }_{t}}-H{{\prime\prime }_{t-1}} \right)+{{R}^{b}}_{t-1}{{L}^{b}}_{t-1}/{{\pi }_{t}}={{L}^{b}}_{t}+\omega {{\prime\prime }_{t}}N{{\prime\prime }_{t}}+T{{\prime\prime }_{t}}-(M{{\prime\prime }_{t}}-M{{\prime\prime }_{t-1}})/{{P}_{t}}$ | (4) |

| ${{R}^{b}}_{t}{{L}^{b}}_{t}\le {{E}_{t}}\left( m\prime\prime {{q}_{t+1}}H{{\prime\prime }_{t}}{{\pi }_{t+1}} \right)$ | (5) |

其中,β″为非耐心家庭的贴现因子,且β″<β′。(4)式是非耐心家庭的预算约束。非耐心家庭从金融中介获取贷款,还必须满足抵押借贷市场的信贷约束即(5)式,其中m″为贷款价值比(Loan to Value Ratio,LTV),即非耐心家庭的最大借贷额不能超过其所持有抵押房产的未来预期价值的m″倍。非耐心家庭在(4)式和(5)式的约束下最大化其终生效用。

(三) 企业家假设企业家每一期购买资本,雇佣劳动力,并利用所持有的房产进行生产:

| ${{Y}_{t}}={{A}_{t}}{{K}^{\mu }}_{t-1}{{H}^{\upsilon }}_{t-1}{{\left( N{{\prime }_{t}} \right)}^{\alpha 1-\mu -\upsilon }}{{\left( N{{\prime\prime }_{t}} \right)}^{1-\alpha 1-\mu -\upsilon }}$ | (6) |

其中,At表示全要素生产率,Yt为总产出,Kt-1和Ht-1分别表示上一期的资本和房地产存量,μ、υ、α1-μ-υ和1-α1-μ-υ则分别为资本、房产、耐心家庭和非耐心家庭劳动力在总产出中的份额。假设企业生产产品后以批发价PtW卖给零售商,零售商进一步打包后以零售价格Pt卖给家庭和资本品生产商,本国商品零售商的加价率定义为Xt=Pt/PW。假设最终产品的价格为1,则企业所生产产品的相对价格为1/Xt。企业家的最优化问题可以表示为:

| $max\text{ }{{E}_{t}}\sum\limits_{t=0}^{\infty }{\beta _{e}^{t}\text{ln}\left( {{C}_{t}} \right)}$ | (7) |

| ${{Y}_{t}}/{{X}_{t}}+{{L}^{e}}_{t}={{C}_{t}}+{{q}_{t}}\left( {{H}_{t}}-{{H}_{t-1}} \right)+{{R}^{e}}_{t-1}{{L}^{e}}_{t-1}/{{\pi }_{t}}+\omega {{\prime }_{t}}N{{\prime }_{t}}+\omega {{\prime\prime }_{t}}N{{\prime\prime }_{t}}+{{I}_{t}}+{{\xi }_{K,t}}$ | (8) |

| $R_{t}^{e}{{L}_{t}}\le {{E}_{t}}\left( m{{q}_{t+1}}{{H}_{t}}{{\pi }_{t+1}} \right)$ | (9) |

| ${{K}_{t+1}}={{I}_{t}}+1-\delta {{K}_{t}}$ | (10) |

其中,βe为企业家的主观贴现率,Ct为企业家的消费。(8)式为企业家的预算约束,其中Ht为企业家所持有的房产,Lte为企业家从金融机构获取的贷款。ξK,t为投资的调整成本,本文参考Iacoviello(2005)的研究设定为:ξK,t=φ(It/Kt-1-δ)2Kt-1/2δ。(9)式为企业家面临的信贷约束,其中m为企业家的贷款价值比,且m>m″。(10)式为资本品的演化路径。

(四) 金融中介本文参照Iacoviello(2015)的设定,假设金融中介最终由家庭所拥有,金融中介吸收耐心家庭的存款,向非耐心家庭和企业家发放贷款以获取利润。金融中介同样最大化其效用函数即(11)式,其中βf为金融中介的贴现因子,Ctf为第t期金融中介的消费。

| $max\text{ }{{E}_{t}}\sum\limits_{t=0}^{\infty }{\beta _{f}^{t}\ln C_{t}^{f}}$ | (11) |

| $C_{t}^{f}+{{R}_{t-1}}{{D}_{t-1}}+{{L}^{b}}_{t}+{{L}^{e}}_{t}={{D}_{t}}+{{R}^{b}}_{t-1}{{L}^{b}}_{t-1}+{{R}^{e}}_{t-1}{{L}^{e}}_{t-1}$ | (12) |

| ${{D}_{t}}\le {{\gamma }_{t}}{{L}_{t}}$ | (13) |

(12)式是金融机构的预算约束,其资金来源为当期吸收的存款和上一期发放贷款所获得的利息收入,这些资金用于发放贷款、支付上一期存款利息以及自身消费。Rtb和Rte分别为非耐心家庭和企业家的借款利率。为了满足监管机构的要求,金融机构还必须满足资本充足率约束即(13)式,其中Lt=Ltb+Lte为金融中介总贷款,γt为资本充足率的监管要求。在(12)式和(13)式的约束下,金融机构选择最优的Dt、Ltb和Lte。

(五) 零售商引入零售商的目的是刻画价格粘性。假设每期零售商以批发价格PtW从本国企业家手中购买产品,然后重新包装后以价格Pt出售。同时,假设所有零售商的价格调整策略遵循Calvo(1983)的设定,每期只有1-θ比例的零售商能够重新调整价格,其他零售商则保持上一期的价格水平不变。求解零售商的最优定价问题,可得如(14)式所示的菲利普斯曲线,其中xt为Xt与其稳态值的对数偏离,πt为本国的通货膨胀率。

| ${{\pi }_{t}}=\beta {{E}_{t}}{{\pi }_{t+1}}-1-\theta 1-\beta \theta {{x}_{t}}/\theta $ | (14) |

为了分析零利率环境下货币政策与宏观审慎政策的协调问题,我们在传统泰勒规则的基础上引入了零利率约束。①假设货币政策的反应遵循如(15)式所示的泰勒规则,其中R为自然利率水平,Yt为潜在产出水平,γ0为利率平滑系数,γ1和γ2分别为利率对通胀和产出缺口的反应系数,etR为利率的随机冲击,假定服从对数一阶自回归过程。

①本文借鉴Paetz和Holden(2012)的思路,对(15)式两边取对数后引入利率的影子价格冲击,内生决定何时触及零利率下限以及维持在零利率的时期。

| ${{R}_{t}}=max\left\{ {{R}^{{{\gamma }_{0}}}}_{t-1}{{\left[ \bar{R}{{\left( {{P}_{t}}/{{P}_{t-1}} \right)}^{{{\gamma }_{1}}}}{{\left( {{Y}_{t}}/{{{\bar{Y}}}_{t}} \right)}^{{{\gamma }_{2}}}} \right]}^{1-{{\gamma }_{0}}}}{{e}^{R}}_{t},1 \right\}$ | (15) |

| ${{\gamma }_{t}}=\gamma _{_{t-1}}^{{{\phi }_{0}}}\left[ \bar{\gamma }{{\left( {{q}_{t}}/{{q}_{t-1}} \right)}^{{{\phi }_{1}}}}{{L}_{t}}/{{L}_{t-1}}^{{{\phi }_{2}}} \right]{{}^{1-{{\phi }_{0}}}}{{e}^{\gamma }}_{t}$ | (16) |

对于宏观审慎政策工具,本文主要引入了逆周期的资本充足率监管要求。②资本充足率的监管要求γt主要盯住资产价格和信贷等反映宏观金融风险的指标,γ为稳态时的资本充足率。$\phi $0为资本充足率的平滑系数,$\phi $1和$\phi $2分别为资产充足率对资产价格和信贷的敏感系数。etγ表示宏观审慎政策的随机冲击,假定服从对数一阶自回归过程。

②从2016年起,我国央行将现有的差别准备金动态调整和合意贷款管理机制升级为“宏观审慎评估体系”(MPA体系),其中资本充足率监管是评估体系的核心。因此,对于宏观审慎政策工具,本文主要引入了逆周期的资本充足率监管要求。

(七) 资源约束和市场出清C′t和C″t分别为耐心家庭和非耐心家庭的消费量,Ct和Ctf分别为本国企业家和金融机构的消费量,It为国内的总投资量。假设房产总量为1,稳态时金融机构的存款等于耐心家庭的存款Dt=Lts,国内产品市场和房地产市场的出清条件分别为:

| ${{Y}_{t}}=C{{\prime }_{t}}+C{{\prime\prime }_{t}}+{{C}_{t}}+C_{t}^{f}+{{I}_{t}}$ | (17) |

| ${{H}_{t}}+H{{\prime }_{t}}+H{{\prime\prime }_{t}}=1$ | (18) |

参照大部分文献的设定,耐心家庭和非耐心家庭的主观贴现率β′和β″分别取0.99和0.975,这与2000-2015年我国家庭的平均存款利率和平均贷款利率相适应。由于企业1998-2013年房地产抵押贷款平均利率为21%,企业家的折现率设定为0.95。本文将折旧率δ设定为0.03,相当于年折旧率为12%。价格粘性参数θ设定为0.75,资本产出弹性μ的取值一般在0.25和0.5之间。由于本文的生产函数中还包含耐心家庭、非耐心家庭的劳动力以及企业家持有的房产,本文将资本产出弹性μ设定为0.3。对于耐心家庭比例系数α,由于我国居民有较强的储蓄倾向,参考徐妍等(2015)的研究,本文取0.64。考虑到我国居民普遍存在“定有所居,居有所屋”的传统观念,本文参照谭政勋和王聪(2011)的研究,将住房偏好比重设定为0.1。劳动供给弹性取1.01,因为我国目前劳动力供给依然较为充足。参考大部分文献的设定,零售商的替代弹性ψ设定为10。关于贷款价值比的稳态值,考虑到全国各地的平均情况,本文将非耐心家庭的贷款价值比设定为中间值0.56。而企业家的资金更为雄厚,获得的信贷额度更大,参考梁璐璐等(2014)的研究,我们将企业的贷款价值比设定为0.89。

关于货币政策规则中的反应系数,我们选取1996-2015年我国同业拆借利率、通货膨胀率和产出的季度数据,首先通过季节调整和H-P滤波剔除趋势项,然后进行估计,利率平滑系数γ0校准为0.85,产出缺口和通胀缺口的反应系数γ1和γ2分别校准为0.27和0.13。模型中的随机冲击包括生产率冲击At、房屋偏好冲击etj、货币政策冲击etR和宏观审慎政策冲击etγ,假设所有随机冲击都服从对数一阶自回归过程,除了生产率At外,其他自回归系数都为0.85。

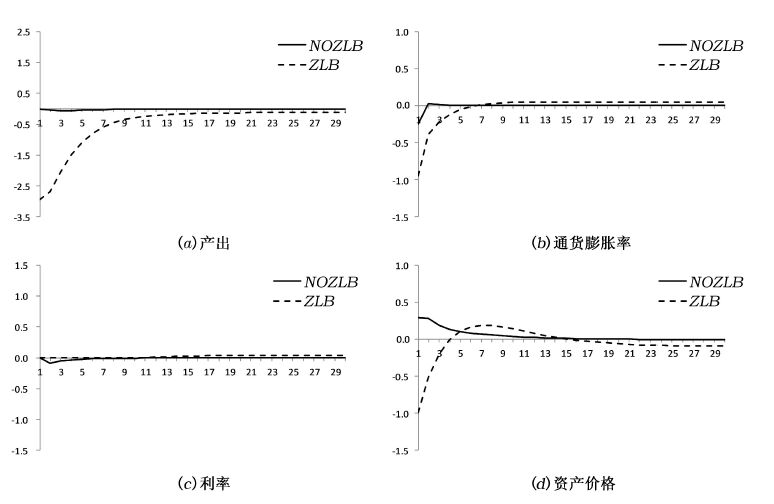

(二) 模型动态图 1给出了在单位生产率的负向冲击下,本国产出和通胀等宏观经济变量在零利率和非零利率约束两种情形下的脉冲响应情况。从图 1(a)和图 1(b)中可以看出,在非零利率约束下,单位生产率的负向冲击只会引起本国产出和通胀水平的小幅下降,且在第3期之后迅速恢复。而在零利率约束下,产出和通货膨胀率的下降幅度明显变大,且负向响应的持续期也明显变长。这主要是因为在零利率约束下,居民的预防性和谨慎性储蓄往往会增加,从而抑制消费;此外,零利率下限往往导致经济不确定性增加,使企业家的投资意愿减弱,因此一旦面临生产率的不利冲击,本国产出会出现持续性的衰退。

|

| 图 1 主要宏观经济变量对于生产率冲击的反应 |

图 1(c)是利率对于生产率冲击的反应。生产率负向冲击对本国经济产生紧缩效应,导致本国利率下降。在零利率约束下,利率并不能继续下降,脉冲响应图是一条与坐标横轴几乎重合的水平线。图 1(d)是资产价格对于生产率冲击的反应。在非零利率约束下,本国利率下降会引起资产价格上涨。而在零利率约束下,名义利率不会一直下降,资产价格在第1期出现负向响应,随着本国产出的逐步恢复,资产价格转为正向响应,随后恢复至0。

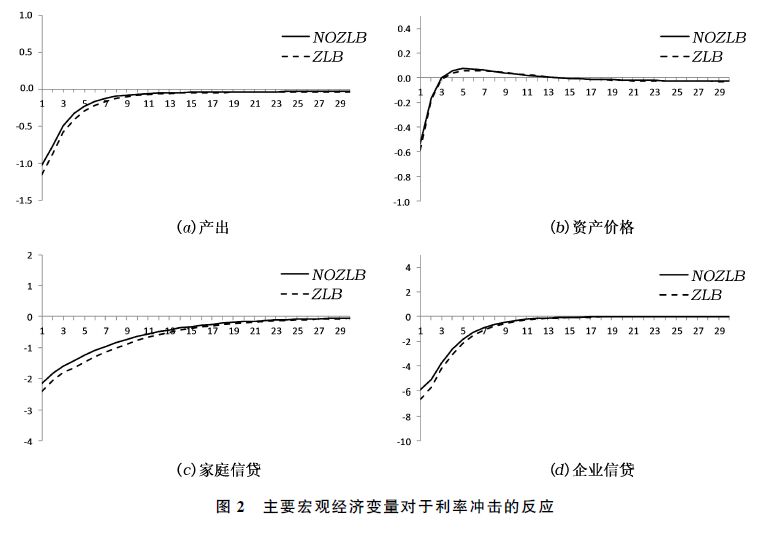

图 2给出了在利率上升冲击下,本国产出和通胀等宏观经济变量在零利率和非零利率约束两种情形下的脉冲响应情况。从图 2(a)中可以看出,无论在非零利率还是零利率约束下,本国产出都呈现先下降后恢复至0的趋势,且在零利率约束下,产出的下降幅度更大。图 2(b)是资产价格对于利率冲击的反应。资产价格在第1期的负向响应最大,约为-0.6%,在第3期后转为正向响应并逐步恢复至0,而在零利率约束下,资产价格正向响应的幅度明显较小。图 2(c)和图 2(d)分别为家庭信贷和企业信贷对于利率冲击的反应。与生产率的负向冲击类似,利率上升导致资产价格下跌,使家庭和企业获得信贷的难度增加,且在零利率约束下,资产价格的下跌幅度更大,造成家庭信贷和企业信贷的下降幅度更大。另外,由于企业的贷款价值比更高,在资产价格下跌时,更大的负向反馈效应使企业信贷的下降幅度更大。

|

| 图 2 主要宏观经济变量对于利率冲击的反应 |

2008年金融危机后,不少学者提出在传统的货币政策规则中增加一些反映金融稳定的变量,以使货币政策更好地实现稳定经济的目标。本文试图在货币政策规则中纳入信贷和资产价格因素,并对比分析这种规则在缓解国内经济波动和改善社会福利方面的效果。

| $\begin{align} & \ln {{R}_{t}}={{\gamma }_{0}}\ln {{R}_{t-1}}+\left( 1-{{\gamma }_{0}} \right)\left[ {{\gamma }_{1}}\ln \left( {{P}_{t}}/{{P}_{t-1}} \right)+{{\gamma }_{2}}\ln \left( {{Y}_{t}}/{{{\bar{Y}}}_{t}} \right) \right. \\ & \left. +{{\gamma }_{3}}\ln {{q}_{t}}/{{q}_{t-1}}+{{\gamma }_{4}}\ln {{L}_{t}}/{{L}_{t-1}} \right] \\ \end{align}$ | (19) |

其中,γ0、γ1和γ2的含义同上文,γ3和γ4分别为利率对于资产价格和本国信贷总量的反应系数。为了评估不同货币政策的实际效果,本文参考Woodford和Walsh(2005)的研究,将任何偏离通货膨胀目标制的货币政策规则的福利损失表示为通胀缺口和产出缺口波动的形式:

| $L=var\left( {{\pi }_{t}} \right)+\lambda var\left( {{Y}_{t}} \right)$ | (20) |

同时,为了便于进行对比分析,我们参照马勇(2013)的研究,将利率对产出缺口和通货膨胀缺口的反应系数设定为本文标准泰勒规则中的反应系数(0.27和0.13),将利率平滑系数固定在0.85,且λ取0.5,以此作为比较的基准。γ3和γ4在0.1和0.7之间取值,我们分别计算了不同政策组合在零利率和非零利率约束两种情形下,产出、通胀、资产价格、家庭信贷和企业信贷的波动情况以及社会福利损失。表 1给出了具体的计算结果。

| 货币政策规则的不同形式及反应系数 | 主要经济变量的波动方差以及社会福利损失 | ||||||||||

| 系数 | γ1 | γ2 | γ3 | γ4 | 产出波动 | 通胀波动 | 房价波动 | 家庭信贷波动 | 企业信贷波动 | 福利损失 | |

| 基准规则 | NOZLB | 0.27 | 0.13 | 1.6140 | 0.4261 | 2.8325 | 16.5646 | 17.3240 | 2.6958 | ||

| ZLB | 0.27 | 0.13 | 1.5871 | 0.4976 | 2.8595 | 16.3093 | 17.8182 | 2.6427 | |||

| 对资产价格 做出反应 | NOZLB | 0.27 | 0.13 | 0.1 | 2.5248 | 0.9011 | 2.2520 | 9.5624 | 25.8921 | 6.7806 | |

| ZLB | 0.27 | 0.13 | 0.1 | 2.5557 | 0.9158 | 2.3484 | 11.8986 | 25.3207 | 6.9509 | ||

| NOZLB | 0.27 | 0.13 | 0.3 | 5.4307 | 2.2157 | 1.7354 | 6.9863 | 38.7694 | 31.9472 | ||

| ZLB | 0.27 | 0.13 | 0.3 | 5.0554 | 1.8930 | 1.9639 | 11.1709 | 36.3607 | 27.3488 | ||

| NOZLB | 0.27 | 0.13 | 0.5 | 7.1182 | 3.3608 | 1.4676 | 9.8386 | 45.5350 | 56.3163 | ||

| ZLB | 0.27 | 0.13 | 0.5 | 6.5400 | 2.7097 | 1.8102 | 12.9694 | 42.3325 | 46.4428 | ||

| NOZLB | 0.27 | 0.13 | 0.7 | 8.1927 | 4.2507 | 1.2847 | 12.3408 | 49.4629 | 76.1546 | ||

| ZLB | 0.27 | 0.13 | 0.7 | 7.4797 | 3.3309 | 1.7237 | 14.6275 | 45.7853 | 61.4934 | ||

| 对信贷 做出反应 | NOZLB | 0.27 | 0.13 | 0.1 | 0.8503 | 0.4893 | 2.8394 | 15.0862 | 15.8541 | 0.8427 | |

| ZLB | 0.27 | 0.13 | 0.1 | 0.9811 | 0.4758 | 2.7037 | 13.3246 | 18.3392 | 1.0758 | ||

| NOZLB | 0.27 | 0.13 | 0.3 | 1.0265 | 0.5441 | 2.9662 | 15.3091 | 15.6964 | 1.2017 | ||

| ZLB | 0.27 | 0.13 | 0.3 | 1.0573 | 0.5071 | 2.7307 | 13.1953 | 18.4686 | 1.2465 | ||

| NOZLB | 0.27 | 0.13 | 0.5 | 1.1052 | 0.5612 | 3.0237 | 15.4013 | 15.6625 | 1.3789 | ||

| ZLB | 0.27 | 0.13 | 0.5 | 1.0833 | 0.5165 | 2.7453 | 13.1890 | 18.4759 | 1.3069 | ||

| NOZLB | 0.27 | 0.13 | 0.7 | 1.1502 | 0.5698 | 3.0573 | 15.4529 | 15.6503 | 1.4853 | ||

| ZLB | 0.27 | 0.13 | 0.7 | 1.0976 | 0.5213 | 2.7544 | 13.1910 | 18.4744 | 1.3406 | ||

| 对资产价格 和信贷同时 做出反应 | NOZLB | 0.27 | 0.13 | 0.1 | 0.1 | 0.7118 | 0.4723 | 2.7568 | 14.2337 | 16.8228 | 0.6182 |

| ZLB | 0.27 | 0.13 | 0.1 | 0.1 | 0.8108 | 0.4628 | 2.6769 | 13.3667 | 18.0514 | 0.7645 | |

| NOZLB | 0.27 | 0.13 | 0.3 | 0.3 | 0.8483 | 0.5090 | 2.8558 | 16.8166 | 14.3615 | 0.8492 | |

| ZLB | 0.27 | 0.13 | 0.3 | 0.3 | 0.8676 | 0.4835 | 2.6977 | 13.2635 | 18.1332 | 0.8696 | |

| NOZLB | 0.27 | 0.13 | 0.5 | 0.5 | 0.9081 | 0.5207 | 2.8995 | 14.4225 | 16.8229 | 0.9602 | |

| ZLB | 0.27 | 0.13 | 0.5 | 0.5 | 0.8876 | 0.4896 | 2.7102 | 18.1465 | 13.2558 | 0.9077 | |

| NOZLB | 0.27 | 0.13 | 0.7 | 0.7 | 0.9414 | 0.5266 | 2.9244 | 14.4569 | 16.8290 | 1.0249 | |

| ZLB | 0.27 | 0.13 | 0.7 | 0.7 | 0.8982 | 0.4926 | 2.7175 | 13.2562 | 18.1496 | 0.9281 | |

| 注:相关经济变量波动方差和社会福利损失的单位为%,下表同。 | |||||||||||

从表 1中可以看出,基准规则是传统的泰勒规则,此时零利率约束和非零利率约束下的社会福利损失分别为2.6958和2.6427。在引入资产价格后,房价的波动相对于基准规则得到明显改善,而且随着利率对房地产价格反应系数的提高,房价波动的方差减小。同时,家庭部门的信贷波动也有所改善,但随着利率对房地产价格反应系数的提高,家庭部门信贷的波动不断增大,相对于基准规则的改善幅度减小。另外,产出、通货膨胀和企业部门信贷的波动明显增大,社会福利损失不断上升。

与基准规则相比,引入信贷的货币政策规则能够很好地抑制信贷波动。从表 1中可以看出,当γ4在0.1和0.7之间变化时,无论是在零利率还是非零利率约束下,家庭部门的信贷波动都有一定程度的缓解。企业部门的信贷波动在非零利率约束下得到了明显的抑制,而在零利率约束下,其波动反而变大。这说明在零利率约束下,仅仅依靠货币政策难以维持企业信贷的稳定。同时,引入信贷的货币政策对于改善房价波动的作用也不显著,随着γ4的增大,房价波动的方差变大。而引入信贷的货币政策规则却能明显降低产出和通胀缺口的波动,当γ4等于0.1时,产出缺口的波动仅为0.8503,相对于基准规则下降了47.32%,社会福利损失减少了68.74%。但随着γ4的增大,产出缺口和通胀缺口的波动程度开始上升。

与上述三种政策规则相比,同时盯住资产价格和信贷的货币政策规则在一定程度上既能减少产出缺口和通胀缺口的波动,又能维持金融体系的稳定。从表 1中可以发现,同时引入资产价格和信贷后,当γ4在0.1和0.7之间变化时,房地产价格和家庭部门信贷的波动都有所缓解,企业部门信贷的波动在非零利率约束下也有所改善,但在零利率约束下波动依然增大。另外,同时盯住资产价格和信贷的货币政策规则对于改善产出和通胀缺口的作用最为明显。当γ3和γ4都为0.1时,产出缺口的波动达到最小值0.7118,相对于基准规则下降了55.89%,社会福利损失也达到最小值,仅为0.6182,相对于基准规则下降了77.07%。但随着γ3和γ4的增大,主要经济变量波动的方差都有所增加。这说明为了维持金融稳定,货币政策不仅应该瞄准通胀缺口和产出缺口,还应该考虑信贷和资产价格等金融变量。但利率的调节仍应以产出和通胀为主,对于资产价格和信贷只需做出适度反应,过度调节反而不利于维持经济稳定。

(二) 货币政策与宏观审慎政策的协调搭配为了进一步探讨零利率约束下货币政策与宏观审慎政策的关系,我们设定了以下几种政策规则类型:

政策Ⅰ:传统泰勒规则,即利率只对产出缺口和通胀缺口做出反应。

| $\ln {{R}_{t}}={{\gamma }_{0}}\ln {{R}_{t-1}}+\left( 1-{{\gamma }_{0}} \right)\left[ {{\gamma }_{1}}\ln \left( {{P}_{t}}/{{P}_{t-1}} \right)+{{\gamma }_{2}}\ln \right]\left( {{Y}_{t}}/{{{\bar{Y}}}_{t}} \right)$ | (21) |

政策Ⅱ:传统泰勒规则和逆周期监管的宏观审慎政策。货币政策规则仍遵循(21)式,同时纳入维持金融稳定的逆周期资本监管的宏观审慎政策。

| $\ln {{\gamma }_{t}}={{\phi }_{0}}\ln {{\gamma }_{t-1}}+{{\phi }_{1}}\ln \left( {{q}_{t}}/{{q}_{t-1}} \right)+{{\phi }_{2}}\ln \left( {{L}_{t}}/{{L}_{t-1}} \right)$ | (22) |

政策Ⅲ:纳入维持金融稳定的货币政策。我们对(21)式进行修正,利率调节不仅盯住产出和通胀缺口,同时还盯住资产价格和信贷总量等金融指标。

| $\ln {{R}_{t}}={{\gamma }_{0}}\ln {{R}_{t-1}}+\left( 1-{{\gamma }_{0}} \right)\left[ {{\gamma }_{1}}\ln \left( {{P}_{t}}/{{P}_{t-1}} \right)+{{\gamma }_{2}}\ln \left( {{Y}_{t}}/{{{\bar{Y}}}_{t}} \right)+{{\gamma }_{3}}\ln \left( {{q}_{t}}/{{q}_{t-1}} \right)+{{\gamma }_{4}}\ln \left( {{L}_{t}}/{{L}_{t}}_{-1} \right) \right]$ | (23) |

政策Ⅳ:纳入维持金融稳定的货币政策和宏观审慎政策,即(22)式和(23)式组成的政策规则。

表 2给出在上述4种政策下通货膨胀、产出、房价与信贷波动的方差以及福利损失情况。从中可以发现,与其他三种政策规则相比,在传统泰勒规则即政策Ⅰ下,产出、通胀等主要经济变量的方差和社会福利损失是最大的,而且零利率约束使各经济变量的波动方差进一步增大。与政策Ⅰ相比,在政策Ⅱ下,无论是否存在零利率下限,产出、通胀、房价和信贷的波动方差都明显变小,且社会福利得到改善。这说明纳入宏观审慎政策在一定程度上能够增加社会福利,缓解国内经济波动,维持金融体系稳定。在政策Ⅲ和政策Ⅳ下,主要宏观经济变量波动的方差与政策Ⅰ相比都明显变小,社会福利也明显改善,而且零利率约束下的改善程度更大。这说明当经济达到零利率下限时,传统泰勒规则存在明显的不足,只有在货币政策中增加宏观审慎元素,并将宏观审慎政策与货币政策协调搭配,才能有效缓解国内经济波动。

| 政策组合形式 | 产出波动 | 通胀波动 | 房价波动 | 家庭信贷波动 | 企业信贷波动 | 福利损失 | |

| 政策Ⅰ | NOZLB | 1.6256 | 0.4264 | 2.8330 | 16.5384 | 17.3475 | 2.8558 |

| ZLB | 1.6039 | 0.4988 | 2.8603 | 16.3039 | 17.8387 | 2.8219 | |

| 政策Ⅱ | NOZLB | 1.6140 | 0.4261 | 2.8325 | 16.5646 | 17.3240 | 2.8181 |

| ZLB | 1.5871 | 0.4976 | 2.8595 | 16.3093 | 17.8182 | 2.7677 | |

| 政策Ⅲ | NOZLB | 0.7100 | 0.4720 | 2.7589 | 14.2373 | 16.8328 | 0.7401 |

| ZLB | 0.8113 | 0.4622 | 2.6802 | 13.3795 | 18.0472 | 0.8893 | |

| 政策Ⅳ | NOZLB | 0.7118 | 0.4723 | 2.7568 | 14.2337 | 16.8228 | 0.7428 |

| ZLB | 0.8108 | 0.4628 | 2.6769 | 13.3667 | 18.0514 | 0.8888 | |

本文在动态随机一般均衡模型中纳入了零利率下限约束,系统探讨了货币政策与宏观审慎政策的关系。研究结果表明,当名义利率触及零利率下限时,宏观经济的脆弱性和金融体系的不稳定性会显著增加,无论是生产率还是利率的不利冲击,产出、通胀和信贷等经济变量的波动会明显增大。此时,仅仅依靠传统的泰勒规则并不能有效维持经济稳定,最优货币政策规则中应纳入信贷和资产价格等金融指标。同时,只有将逆周期监管的宏观审慎政策与货币政策协调搭配,才能有效缓解经济波动并改善社会福利,从而实现宏观经济稳定。

目前,虽然我国名义利率未触及零利率下限,但是低利率时代已经带来,而且当前处于经济下行期,低利率环境仍将维持较长时间。为了更好地实现维持经济稳定的目标,我国货币政策不仅应盯住产出和通胀缺口,同时还应对资产价格和信贷等给予重点关注。同时,我国还应进一步完善宏观审慎监管框架,并将其与货币政策有效协调搭配,以应对国内外不利冲击,缓解经济波动,维持经济体系和金融体系的全面稳定。

| [1] | 梁璐璐, 赵胜民, 田昕明, 等. 宏观审慎政策及货币政策效果探讨:基于DSGE框架的分析[J]. 财经研究, 2014(3): 98–102. |

| [2] | 马理, 娄田田. 基于零利率下限约束的宏观政策传导研究[J]. 经济研究, 2015(4): 94–105. |

| [3] | 马勇. 植入金融因素的DSGE模型与宏观审慎货币政策规则[J]. 世界经济, 2013(3): 68–92. |

| [4] | 谭政勋, 王聪. 中国信贷扩张、房价波动的金融稳定效应研究——动态随机一般均衡模型视角[J]. 金融研究, 2011(8): 57–71. |

| [5] | 王爱俭, 王璟怡. 宏观审慎政策效应及其与货币政策关系研究[J]. 经济研究, 2014(7): 17–31. |

| [6] | 徐妍, 郑冠群, 沈悦. 房地产价格与我国货币政策规则——基于多部门NK-DSGE模型的研究[J]. 南开经济研究, 2015(4): 136–152. |

| [7] | Bernanke B S, Reinhart V R. Conducting monetary policy at very low short-term interest rates[J]. The American Economic Review, 2004, 94(2): 85–90. DOI:10.1257/0002828041302118 |

| [8] | Calvo G A. Staggered prices in a utility-maximizing framework[J]. Journal of monetary Economics, 1983, 12(3): 383–398. DOI:10.1016/0304-3932(83)90060-0 |

| [9] | Cesa-Bianchi A, Rebucci A. Does easing monetary policy increase financial instability?[R]. NBER Working Paper No.22283, 2016. |

| [10] | Eggertsson G B, Woodford M. Optimal monetary policy in a liquidity trap[R]. Working Paper, 2003. |

| [11] | Fischer S. Monetary policy, financial stability, and the zero lower bound[J]. The American Economic Review, 2016, 106(5): 39–42. DOI:10.1257/aer.p20161005 |

| [12] | Guerrieri L, Iacoviello M. OccBin: A toolkit for solving dynamic models with occasionally binding constraints easily[J]. Journal of Monetary Economics, 2015, 70: 22–38. DOI:10.1016/j.jmoneco.2014.08.005 |

| [13] | Hirose Y, Inoue A. Zero lower bound and parameter bias in an estimated DSGE model[R]. CAMA Working Paper Series 60/2013, 2013. |

| [14] | Iacoviello M. House prices, borrowing constraints, and monetary policy in the business cycle[J]. The American Economic Review, 2005, 95(3): 739–764. DOI:10.1257/0002828054201477 |

| [15] | Iacoviello M. Financial business cycles[J]. Review of Economic Dynamics, 2015, 18(1): 140–163. DOI:10.1016/j.red.2014.09.003 |

| [16] | Kannan P, Rabanal P, Scott A. Monetary and macroprudential policy rules in a model with house price booms[M]. Washington,D.C.: 2009. |

| [17] | McCallum B T. Inflation targeting and the liquidity trap[R]. NBER Working Paper No.8225, 2001. |

| [18] | Neri S, Notarpietro A. The macroeconomic effects of low and falling inflation at the zero lower bound[R].Working Paper,Bank of Italy, 2015. |

| [19] | Paetz M,Holden T. Efficient simulation of DSGE models with inequality constraints[R]. School of Economics Discussion Papers, 2012. |

| [20] | Tayler W J,Zilberman R. Macroprudential regulation, credit spreads and the role of monetary policy[R]. Bank of England Working Paper No.599,2016. |

| [21] | Woodford M. Quantitative easing and financial stability[R]. NBER Working Paper No.22285, 2016. |

| [22] | Woodford M, Walsh C E. Interest and prices: Foundations of a theory of monetary policy[J]. Macroeconomic Dynamics, 2005, 9(3): 462–468. |

2017, Vol. 43

2017, Vol. 43